İkili momentum uzun süreli test

Son yazımızda göreli momentum stratejisini ele almıştık. Strateji hatırlayacağımız üzere 3 ve 6 aylık getiriler ile 63 günlük volatiliteden elde ettiği skorda en yüksek değerlere ulaşan hisselere yatırım yapıyordu. %8 yıllık mevduat getirisi de devre kesici olarak kullanılmıştı. Eğer skor %8 mevduat (dönemsel) getirisinden düşük ise o hisseye yatırım yapılmıyordu.

Orijinal makalede portföy her 33 günde bir gözden geçiriliyordu ve takvim günü esas alınmıştı. Biz ise testlerimizde 33 iş günü kullandık. Bu da yaklaşık 45 takvim gününe denk geliyor.

Daha önceki stratejilerimizde de çokça tekrarladığımız gibi endeks 2008 yılından bu yana çok büyük getiri sağlamadı. Yatırımcılar seçici olduklarında kazandılar.

Stratejiler son 5-6 yılda BİST endeksini sürekli geride bıraktı.

Sürekli endekse paralel pozisyon alan çoğu profesyonel yatırımcı ya da fon/portföy yöneticisi ise iyi getiri elde edemedi. Yatırım ve emeklilik fonları getirilerini incelerken bu konuya değinmiştik.

Fon/portföy yöneticileri, şirketlerin üst düzey yöneticileri genelde ölçüt/benchmark dağılımından farklı olmaktan çekinirler. Farklı olmak sorumluluk almayı gerektirir, sorumluluk alınca da hesap verirsiniz. Eğer ölçüte çok benzer bir dağılımla gidilirse o zaman piyasa düştü ne yapalım mazereti hazır ve nazırdır. Portföy şirketleri hisse seçiminden ziyade portföydeki hisse oranlarına daha çok odaklanırlar çünkü piyasanın düşüp çıkacağını tahmin edebileceklerini düşünürler.

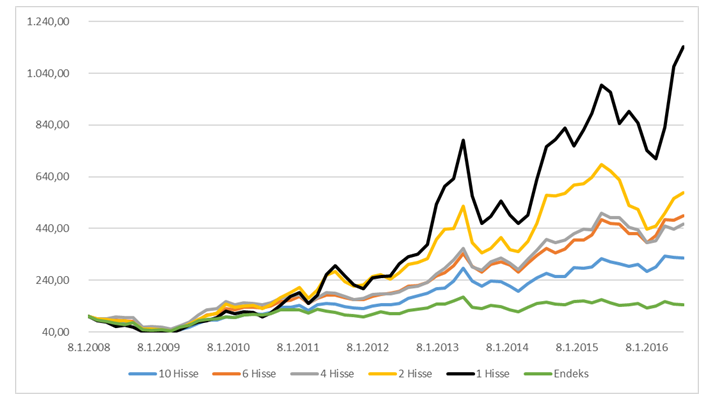

Konumuza dönecek olursak modifiye edilmiş ikili momentum stratejisinin 2008 yılından bugüne değin getirilerine bakabiliriz.

Her 33 iş gününde gözden geçirilen ve 10-6-4-2-1 hisseye yatırım yapılan portföylerin getirilerine bakalım:

Uzun vadeli baktığımızda tek hisseye yapılan yatırım açık ara şampiyon.

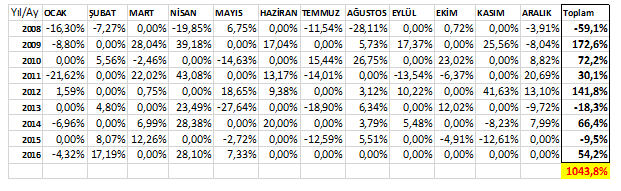

Her 33 iş gününde bir en iyi hisseye yatırım yapmanın 2008 yılından bu yana getirisine bakalım:

Tabloyu şöyle okumak gerekiyor. 2016/Ocak hücresindeki %4,32 kayıp o tarihte açılan portföyün bir sonraki gözden geçirme tarihine kadar olan performansını gösteriyor. Bu örnekte bir sonraki gözden geçirme Şubat ayında olmuş, demek ki portföy Ocak-Şubat arasında kaybetmiş. Şubat 2016 tarihinde yapılan portföy ise Nisan 2016 tarhine kadar elde tutulmuş ve getirisi %17 olmuş. Tek hisseli stratejinin getirileri çok yüksek. 2015/13 yıllarındaki kayıplar ise kabul edilebilir düzeyde. 2011 yılında borsa düşmesine rağmen kazançlı. Yumurtaların hepsini tek sepete koymayın diyen öneriler yanlış mı acaba?

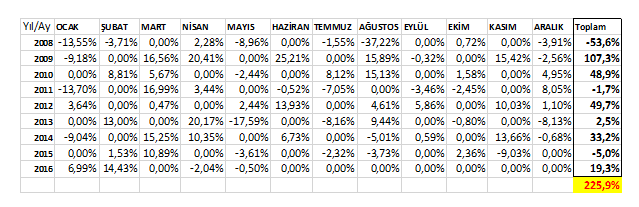

4 hisseli portföye bakalım:

Getiriler tek hisseye göre geride ama endeksin bir hayli üzerinde.

6 hisse nasıl gerçekleşmiş:

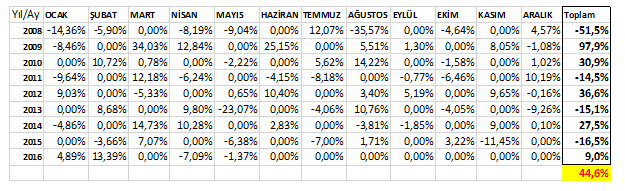

10 hisseli portföye bakalım:

30 hisse arasından zorlayarak 10 hisse seçmek çok parlak sonuç vermiyor ama yine de endeksten çok daha iyi.

Endekse bakalım:

Riski sevenlerin az hisse, riski dağıtmak isteyenlerin 4-6 hisse arasında seçim yapmaları mantıklı görünüyor.

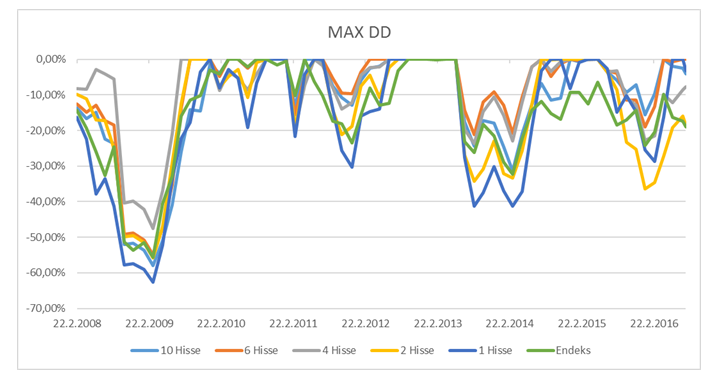

Getiriler volatilite olmadan elde edilmiyor. Portföylerin ulaştıkları en yüksek değerlerden nerelere kadar geriledikleri de önemli:

Portföyler 2008 yılında en yüksek değerlerinden %40-60 arasında kaybetmişler. Bu tarihten sonraki kayıplar ise 10-40 aralığında kalmış.

Yarınki testlerimizde gün sayılarını değiştirdiğimizde oluşacak getirileri inceleyeceğiz. Eğer gün sayılarını değiştirdiğimizde getiriler dramatik olarak değişiyorsa o zaman sistemde bir sorun var diyeceğiz. Bu haliyle kolay uygulanabilir ve mantıklı alternatif bir strateji olduğunu döyleyebiliriz.

İlgili dosyayı bu bağlantıdan inceleyebilirsiniz.

Bol kazançlar.

Sayfada yer alan bilgiler tavsiye niteliği taşımayıp yatırım danışmanlığı kapsamında değildir. Yatırımcı profilinize uymayabilir.

- 22 Nisan 2024, Pazartesi Devamını Oku

-

15 Nisan 2024, Pazartesi

Ralli mi bu! Yoksa sadece bir haftalık bir çıkış mı?

Devamını Oku -

01 Nisan 2024, Pazartesi

Seçimlerin ardından piyasalar ve BIST100'de yeni dönem

Devamını Oku -

11 Mart 2024, Pazartesi

Fitch başlangıç, kredi not artışlarının devamı gelir

Devamını Oku - 02 Mart 2024, Cumartesi Devamını Oku

-

26 Şubat 2024, Pazartesi

Altın yatırımında parlayan hafta

Devamını Oku -

17 Şubat 2024, Cumartesi

Yatırımcının gözü kulağı borsada

Devamını Oku -

09 Şubat 2024, Cuma

Merkez Bankası başkan değişimi sonrası piyasalar

Devamını Oku -

01 Şubat 2024, Perşembe

Yeniden halka arzlara odaklanma dönemi

Devamını Oku -

23 Ocak 2024, Salı

Merkez Bankası’nın magazin boyutundan parapolitikasına odaklanma dönemi

Devamını Oku