Mevduat mı borsa mı?

Sermaye piyasalarımızda katılımcıların önemli bölümü portföy / strateji getirilerini mevduat ile ölçerler. Mevduat riski olmayan ve beklediğinizde düzenli gelir getiren bir enstrümandır, volatilitesi ise doğal olarak sıfıra çok yakındır. Portföy yönetim şirketleri de sürekli fonlarında / ürünlerinde mevduatı geçeceğiz vs. gibi ölçütler koyarlar.

Yatırımcı mevduatı veya borsayı seçerek bir kompozisyon oluşturabilir mi? Cevabımız kesinlikle evet: Yatırımcı mevduat – borsa birlikte kullanıp model yaratabilir.

Modeli nasıl yaratacağımıza göz atalım.

Oluşturacağım model CPPI-DPPI olarak da adlandırılabilir. İngilizceleri ile Constant / Dynamic Portpolio Protection Insurance. Türkçeye çevirmek gerekirse anapara korumalıya yakın riskli yatırım diyebiliriz sanırım.

Model nasıl çalışacak?

Biz önümüzdeki bir yıl için herhangi bir anda ne kadar mevduat geliri elde edeceğimizi biliyoruz.

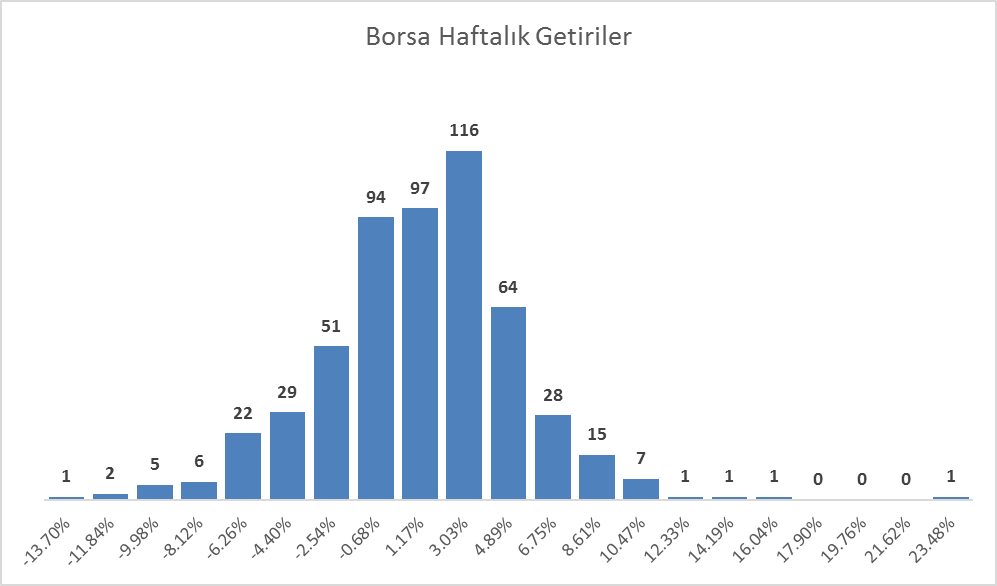

Borsanın haftalık getirilerinin dağılımına da vakıfız.

Haftalık mevduat oranları konusunda da bilgimiz var.

Bu üç bilgiyi kullanarak modeli oluşturmaya başlayabiliriz.

100000 TL ile başladığımız ve faizin yıllık %15 olduğunu kabul ettiğimiz durumda yatırım baz başlangıcı için elimizde 100000/ (1,15) =87000 TL olacak.

Başka bir deyişle bugün 87000 TL mevduata koyarsak %15 ile 1 sene sonra 100000 TL olacak.

Portföyümüz eğer 87000 altına düşerse yatırımları kesip mevduata yönelerek beklemeye geçeceğiz.

Sistem bu haliyle ilk yıl için çalışabilir. Zaman ilerledikçe modelde iyileştirme yapmak gerekecek. İyileştirme için nasıl hareket etmek gerekir?

Herhangi bir anda geriye doğru 31 hafta boyunca (bu değer 2012 sonunda optimize edildi ve daha sonra değiştirilmedi) ulaşılan maksimum portföy büyüklüğü ilk maddede aldığımız 100bin TL’nin yerine geçecek. Diyelim ki zaman içerisinde portföy son 31 hafta göz önüne alındığında 412000 değerine ulaştı. Faizi yine %15 kabul edelim. Baz tutarı yaklaşık 358bin TL olacak.

Borsanın haftalık getirileri neden önemli? Alacağımız riskli yatırımın tutarının belirlenmesinde kullanılacağı için. Bu değeri bulmak amacıyla dağılımları inceleyebiliriz:

Haftalık zararlar %14 ile %0 arasında değişiyor. Buradan hareketle modelde katlanacağımız riski borsanın en kötü %75nci getiri olarak kabul edeceğiz. Bu da %1,87 değerine denk geliyor.

İstatistiksel olarak yatırım yaptığımız dönemlerde %75 oranında bu değerin üstünde haftalık getiri elde edeceğiz.

Riskli yatırım yapacağımız toplamı bulmak için 1/%1,87=53,61 değerini kaldıraç olarak kullanacağız.

Portföyün bazını 31 haftalık en yüksek değeri kullanarak hesaplamıştık, bir önceki haftanın portföyünü de biliyoruz. İkisinin farkını alarak kaldıraç ile çarpıp riskli yatırım tutarını bulacağız. Bulduğumuz değer portföyden büyük ise portföy kadar (%100) yatırım yapılacak.

Model riskli yatırım oranı 0-100 arasında değişecek.

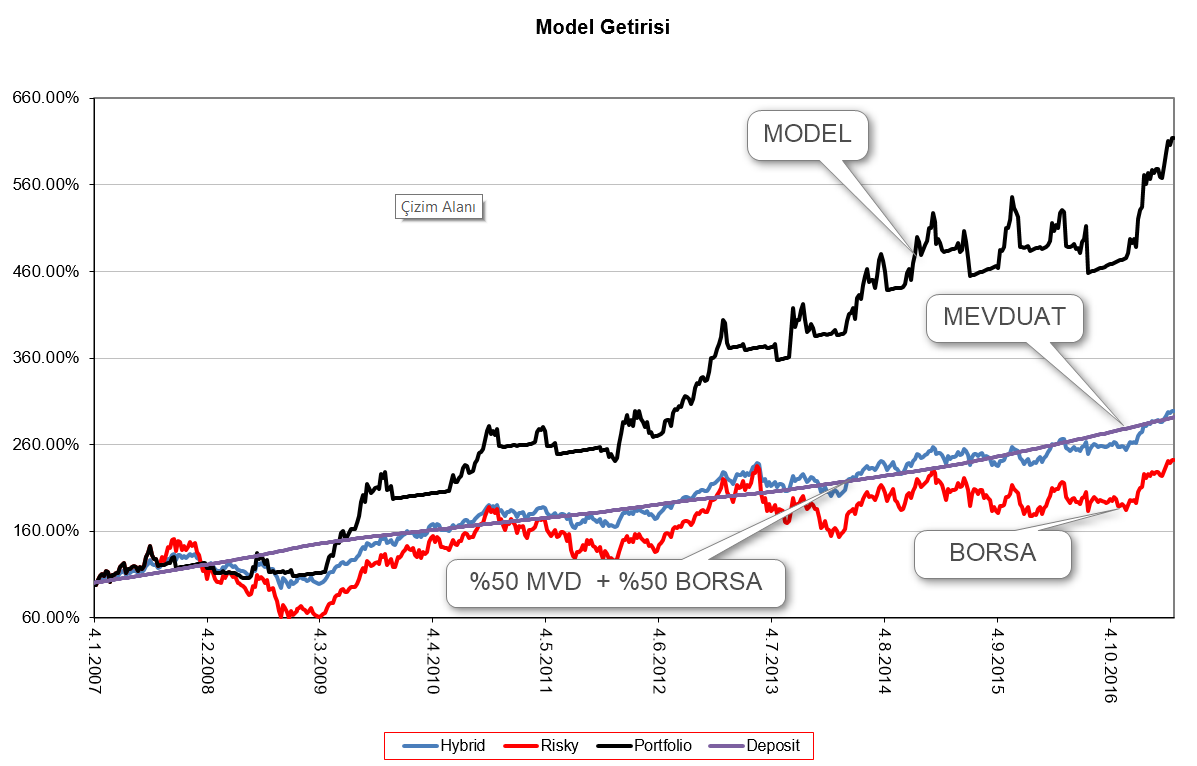

Modelin getirilerini inceleyelim:

Modeli 2007 yılında başlatmıştım, bunu yapmamdaki amaç borsanın tarihi zirvesi olması. 2002 ve öncesinde başlayan analizlerin başlangıç getirileri çok yüksek olduğu için modeller genelde fazla iyi görünebiliyorlar.

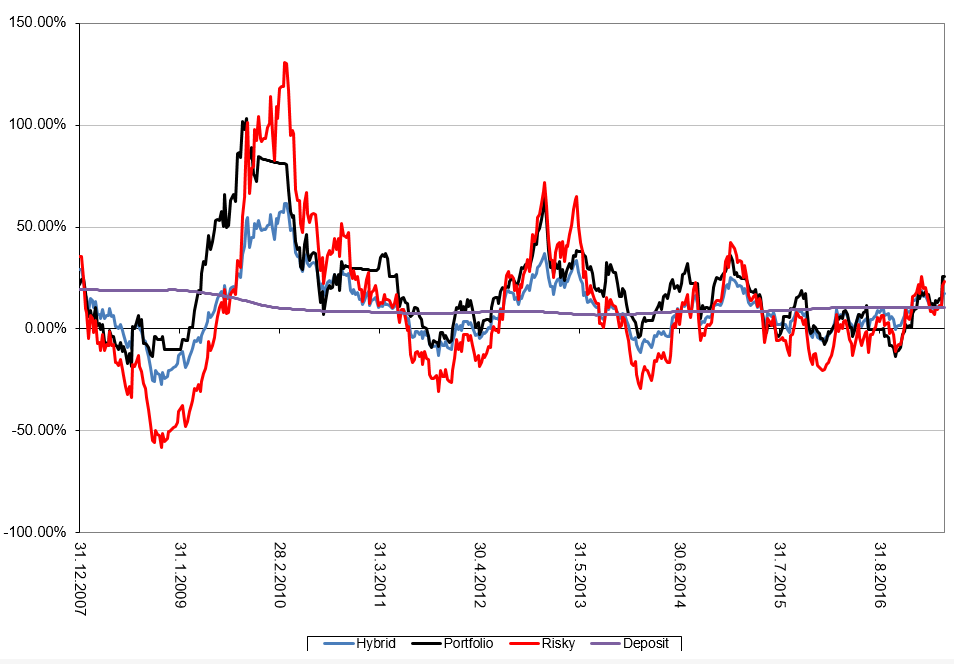

52 haftalık kayan pencerede getiri de çok önemli:

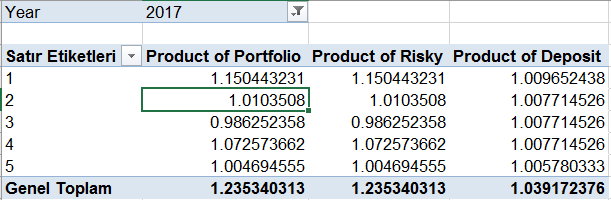

2017 yılında hep %100 yatırımda, performans:

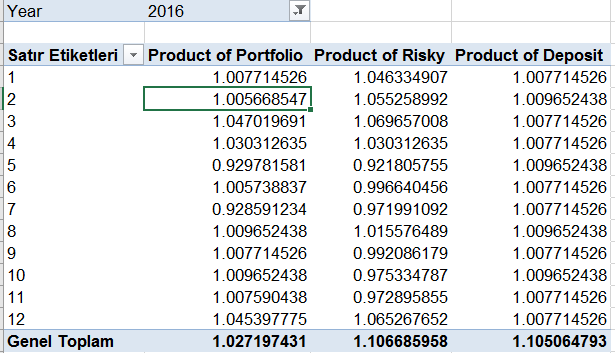

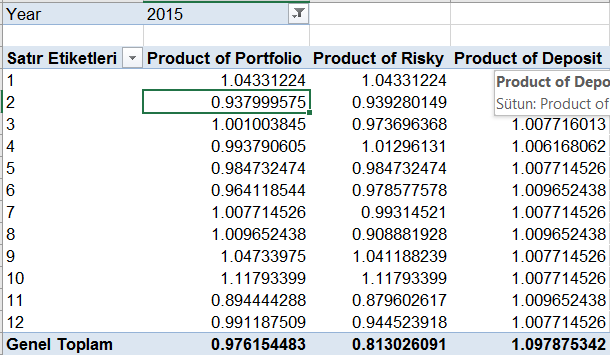

2015 ve 2016 yıllarına da bakalım:

Model kötü yıllarda düşüşleri sınırlıyor, iyi yıllarda ise getirileri parlatıyor. Eğer normal bir yatırımcı yatırım yaptığı dönemler boyunca büyük düşüşlerden kaçınmayı başarabilirse uzun vadede varlığı tüm yatırım araçlarının üstünde artacaktır.

Modeli incelemek isteyen değerli okuyucularımız aşağıdaki bağlantıyı kullanabilirler:

https://goo.gl/ywDQ2a

Sayfada yer alan bilgiler tavsiye niteliği taşımayıp yatırım danışmanlığı kapsamında değildir. Yatırımcı profilinize uymayabilir.

-

baturayersin17 Mayıs 2017 14:23

mevduat net 100/9 borsa 100/200 hisse seçebiliyorsan

-

29 Nisan 2024, Pazartesi

Yatırım dünyasında borsa öne çıkıyor, tercihler gözden geçirilmeli

Devamını Oku - 22 Nisan 2024, Pazartesi Devamını Oku

-

15 Nisan 2024, Pazartesi

Ralli mi bu! Yoksa sadece bir haftalık bir çıkış mı?

Devamını Oku -

01 Nisan 2024, Pazartesi

Seçimlerin ardından piyasalar ve BIST100'de yeni dönem

Devamını Oku -

11 Mart 2024, Pazartesi

Fitch başlangıç, kredi not artışlarının devamı gelir

Devamını Oku - 02 Mart 2024, Cumartesi Devamını Oku

-

26 Şubat 2024, Pazartesi

Altın yatırımında parlayan hafta

Devamını Oku -

17 Şubat 2024, Cumartesi

Yatırımcının gözü kulağı borsada

Devamını Oku -

09 Şubat 2024, Cuma

Merkez Bankası başkan değişimi sonrası piyasalar

Devamını Oku -

01 Şubat 2024, Perşembe

Yeniden halka arzlara odaklanma dönemi

Devamını Oku