Temel stratejiler nisan performansı

Nisan ayı başlarken temel stratejilerimize dahil ettiğim hisseleri paylaşmıştım:

Stratejileri hatırlayacak olursak

SF iki parçadan oluşuyordu: Çalışma sermayesi verimliliği ve firma değeri üzerinden yaratılan getiri. İlk sütunda bu iki faktörün ortalaması kullanıldı. İkinci sütunda ise EV/EBITDA yani ikinci kısım kullanıldı.

FAVÖK (50-50) bu dönem gelen bilanço FAVÖK rakamının 4 çeyrek önceki ve bir önceki çeyreğe göre değişimlerinin ortalamasına göre pozisyon alıyor.

FAVÖK (20-80) ise 4 çeyrek önceye %20 ağırlık verilerek oluşturuldu.

UCUZ P/E stratejisini açıklamaya gerek yok. F/K en ucuz hisseleri portföye dahil ettim.

Net kar (50-50) bu dönem gelen bilanço NET KAR rakamının 4 çeyrek önceki ve bir önceki çeyreğe göre değişimlerinin ortalamasına göre pozisyon alıyor.

Mali tablolara dayalı stratejilerde en fazla dikkat etmek gereken konu bilanço verilerini “gecikmeli” olarak kullanmaktır.

Bu ne demek?

2016/12 mali tablo verilerini sanki 2017/03 tarihinde gelmiş gibi kabul edip stratejiye alınacak hisseleri seçmek ya da 2017/03 tarihli mali tabloları 2017/6 tarihinde kullanmak. Bu detayı atlarsak karşılaştığımız problemi özetleyeyim: Mali tablolar ait oldukları dönemden sonra yayınlanıyorlar. 2016/12 bilançoları 2016/12 tarihinde henüz açıklanmış değil. Biz eğer bu tarihte açıklanmış gibi test gerçekleştirirsek o zaman geçmiş yolculuk yapmış gibi oluruz ki bunun imkânsız olduğunu biliyoruz.

2016/12 mali tablolarına göre 2017/03 alınan hisseleri hatırlayalım (31/3/17):

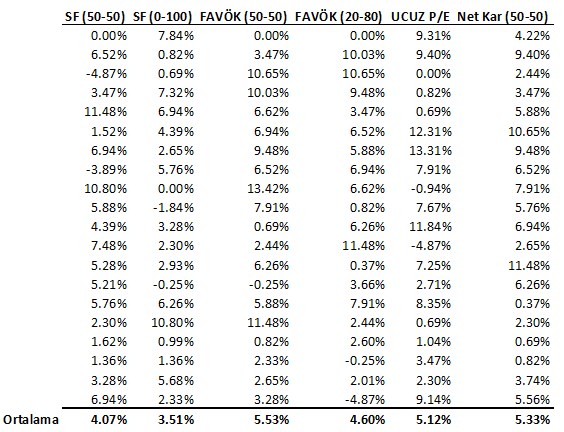

Bu hisselerin ve portföylerin performansı:

BIST100 aynı dönemde %3,91 yükseldi. 6 stratejinin 5 tanesi borsadan iyi.

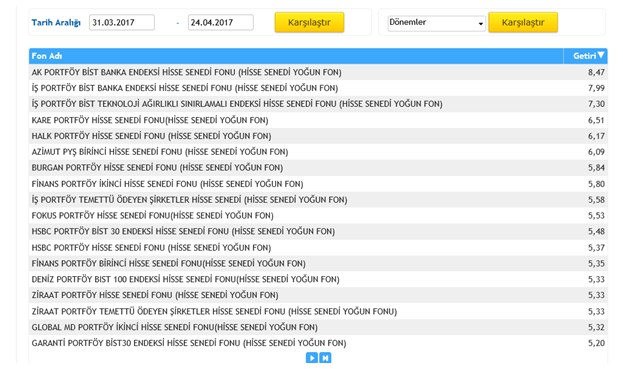

Aynı dönemde hisse senedi yoğun fonlara bakarsak borsadan iyi getirenler genelde pasif yatırım fonları olmuş:

Aktif yönetilen fonlar tüm dünyada olduğu gibi bizde de çok başarılı olamıyorlar.

Yatırım yaparken 2 yöntem uygulayabiliriz:

1) Piyasa gidecek / düşecek

2) Piyasa gidip düşecek demeden başarılı testleri olan stratejileri kullanmak.

Piyasa yönünü tahmin etmek ve ona göre pozisyon almak çoğu zaman yanlış yatırım ile sonuçlanacak. Bunun yerine düzenli yatırımı seçmek çok daha doğru. Düzenli yatırım için de uygun testlerle sınanmış stratejileri kullanmak daha iyi.

Aktif fonları hisse senedi şemsiye fonu olarak ele alsak TEFAS bize son 5 yılın getirisini gösteriyor:

Son 5 yılda Dolar ve Euro değer kazandı ama hisse senedi şemsiye fonları ortalama getirisi %22’lerde kaldı. Bu metrik içerisinde çok başarılı fonlar ve yöneticiler var ama bulmak hem zahmetli hem de başarılı fonların başarılı gideceğinin garantisi de yok.

Şeffaf bir şekilde açıklanan stratejiler hem daha iyi getiri sağlıyor hem de yönetim ücreti derdi yok.

Sayfada yer alan bilgiler tavsiye niteliği taşımayıp yatırım danışmanlığı kapsamında değildir. Yatırımcı profilinize uymayabilir.

-

ENDER24 Nisan 2017 12:36

Hocam mayıs ayının hisselerini de yazsanız.

-

29 Nisan 2024, Pazartesi

Yatırım dünyasında borsa öne çıkıyor, tercihler gözden geçirilmeli

Devamını Oku - 22 Nisan 2024, Pazartesi Devamını Oku

-

15 Nisan 2024, Pazartesi

Ralli mi bu! Yoksa sadece bir haftalık bir çıkış mı?

Devamını Oku -

01 Nisan 2024, Pazartesi

Seçimlerin ardından piyasalar ve BIST100'de yeni dönem

Devamını Oku -

11 Mart 2024, Pazartesi

Fitch başlangıç, kredi not artışlarının devamı gelir

Devamını Oku - 02 Mart 2024, Cumartesi Devamını Oku

-

26 Şubat 2024, Pazartesi

Altın yatırımında parlayan hafta

Devamını Oku -

17 Şubat 2024, Cumartesi

Yatırımcının gözü kulağı borsada

Devamını Oku -

09 Şubat 2024, Cuma

Merkez Bankası başkan değişimi sonrası piyasalar

Devamını Oku -

01 Şubat 2024, Perşembe

Yeniden halka arzlara odaklanma dönemi

Devamını Oku

- ARACI KURUM RAPORLARI

- 08:47Piyasalarda şahinliğin dozunu bekleme modu

- 08:38Borsada yatay başlangıç bekleniyor

- 13:05İnfo Yatırım, yatırımcılarla piyasa uzmanlarını Borsa İstanbul’da bir araya getirecek

- 08:58"Mayısta sat ve git” mottosu bu yıl tersine dönebilir mi?

- 08:46Borsada alıcılı başlangıç bekleniyor

- Tümünü Göster