E-bültenimize abone olarak

en son bilgilere ve haberlere ulaşabilirsiniz.

Borsalar Kara Pazartesi'yi tekrar görebilir mi?

1987 yılında gerçekleşen Wall Street’teki büyük çöküşün üzerinden 33 yıl geçti. Tüm piyasa önlemlerine karşın bu tip bir çöküşün tekrar görülmesine ise kaçınılmaz gözüyle bakılıyor

BORSAGUNDEM.COM – DIŞ HABERLER SERVİSİ

Borsalar geçtiğimiz gün Kara Pazartesi’nin 33. yıldönümünü yaşadı. Wall Street’in bir günde %20’den fazla düştüğü ve milyonlarca doların tek bir günde buhar olduğu 19 Ekim 1987 tarihli düşüş yatırımcılar için çok uzak görülüyor olabilir. Fakat Marketwatch yazarı Mark Hulbert bu düşüşün tekrar yaşanabileceği konusunda yatırımcıları uyarıyor. İşte Hulbert’in o yazısı:

Önümüzdeki yüzyıl içerisinde bir yerde borsa bir gün içerisinde değerinin %20’sinden fazlasını kaybedecek. Bu faydalı bir tavsiye olmayabilir. Fakat gerçek şu ki bu şiddette bir borsa çöküşünün bir daha yaşanmayacağını düşünüyorsanız kendinizi kandırıyorsunuz demektir.

Bu uykuları kaçıran düşünce 1987’de ABD’deki borsa çöküşünün 33. yıldönümü ile çakışıyor. 19 Ekim 1987 tarihinde (Kara Pazartesi) Dow Jones endeksi %22,6 oranında düştü. Bu ABD borsa tarihinin bir günde geçirdiği en kötü yüzdelik düşüştü. Aynı büyüklükteki bir çöküşün bugün olması için Dow Jones’un bir gün içerisinde yaklaşık 6500 puan düşmesi gerekirdi. 1987’deki çöküşün ardından birçok düzenleyici reform yapıldı. Mayıs 2010’da gerçekleşen bir sonraki büyük düşüşte de (Flash Crash) bu reformlar sürdü. Sonuç olarak birçok yatırımcı bu tür çöküşlerin bir daha olmayacağı konusunda kendilerini rahatlatmış oldu.

Harvard Üniversite Ekonomi Profesörü Xavier Gabaix’in yönettiği bir araştırmaya göre bu yanlış bir rahatlama. Yirmi yıl önce Gabaix, Boston Üniversitesi’ndeki üç fizikçiyle birlikte uzun süreler içerisinde büyük günlük değişikliklerin sıklığını tahmin eden bir formül türettiler. Araştırmaya göre bu sıklık oldukça düşük olsa da sıfır değil.

Gabaix ve diğer araştırmacılar bu araştırmayı Aralık 2002’de bilim dergisi Nature’da yayınladılar. Modelin tahmin yeteneğini takdir etmek için o tarihten bugüne kadar geçen 17,8 senelik periyoda bir bakmak gerekiyor. Formül borsanın üç kez en az %10 oranında yükseleceğini veya düşeceğini tahmin etmişti. Aralık 2002’den bu yana S&P 500 kaç kez bu tip günleri tecrübe etti? Üç.

Bu durum, S&P 500'ün geçen 16 Mart tarihinde %12'lik bir düşüşü de dahil olmak üzere, borsanın 2020 Mart ayında, Kovid-19 pandemisine tepki göstermesiyle, borsada yaşanan büyük oynaklığa farklı bir ışık tutuyor. Bu süreçte zamanlar insanların doğal tepkisi, o kazanın tarihsel olarak eşsiz ve kendine özgü sebeplerine odaklanmaktı. Söz konusu bakış açısı anlaşılabilir olsa da bu tip bir tepki aynı zamanda bu büyüklükteki bir düşüşün er ya da geç yaşanmasının kaçınılmaz olduğunu gerçeğini göz ardı ediyor.

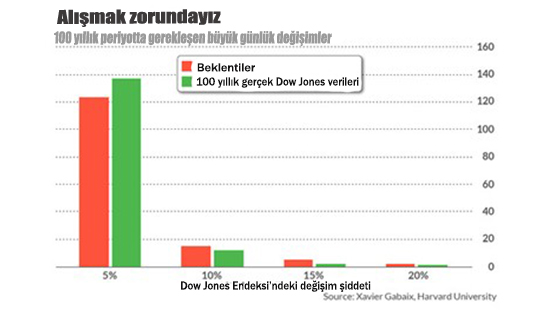

17,8 yıllık periyot 1987 çöküşü ölçeğinde büyük düşüşlerin öngörülebilir sıklığını göstermek için yeterince uzun olmadığından aşağıdaki grafik geçen yüzyıla odaklanıyor. Ayrıca araştırmacıların modelinin gerçekte ne olduğunu eşleştirmede ne kadar etkileyici bir iş yaptığına da dikkat edin:

Araştırmacıların modeli bu büyük borsa değişikliklerinin ne zaman gerçekleşeceğini tahmin etmiyor. Bunun yerine uzun süreler içerisindeki sıklığını belirtiyor. Yani Wall Street’in 1987’deki gibi başka bir çöküş yaşamadan onlarca yıl devam edebilmesi ya da gelecek bir yıl içerisinde bir çökmesi tamamen mümkün. Modelin üzerinde durduğu nokta ise bu tip bir şey yaşandığında şaşırmamamız gerektiğidir.

Pandeminin gerçekleşeceği de önceden biliniyordu

Burada salgınlarla ilgili de zayıf bir analoji var. Bilim adamları yıllardır bir pandeminin gerçekleşeceğini biliyor fakat ne zaman olacağını bilmiyordu. Ancak herhangi bir yıl içerisinde bir salgının gerçekleşmesi ihtimali çok düşük olduğundan kaçınılmaz olanın gelmesi durumunda nasıl planlama yapılacağı konusunda insanların ilgilenmesi de oldukça zordu. Geçmişe bakıldığında iyi bir planlamanın çok daha iyi hizmet edeceği çok açık görülüyor.

Bu durum yatırım için de geçerli. 1987 çöküşünden bu yana 30 sene geçti. Y ve Z Kuşağı ya bu dönemi yaşamadılar ya da bunu hatırlayabilecek kadar gerçek anıları olacak derecede yaşları yok. Birçok X Kuşağı birey henüz üniversiteden mezun dahi olmamıştı. Çoğumuz için portföylerimizi başka bir çöküşten nasıl kurtarabileceğimizi düşünerek zaman harcamanın çok zor olmasına şaşmamalı.

Diğer bir deyişle bugünün borsası 1987 çöküşünü hatırlamak için çok genç olan yatırımcılar tarafından domine ediliyor. Adam Smith mahlasını kullanan bir yazarın 1960’ların sonunda “The Money Game” adlı kitabında çocukların borsası tanımını yaptığı bana hatırlatıldı. Smith bu ifadeyi, danışmanların ve tüccarların en çok para kazandığı spekülatif boğa piyasalarına atıfta bulunmak için kullandı. Smith’in yazısında, “Bellek böyle alay eden bir borsadan kurtulmayı sağlayabilir” ifadelerine yer vermişti.

Smith bir arkadaşının Wall Street’i “Büyük Kazanç Alanı” (The Great Winfield) olarak tanımladığını söylüyor. Smith’in arkadaşı 30 yaşın altındaki yatırım danışmanlarını işe alarak çocukların borsasını sömürdüğünü belirtiyor:

Çocuklarımın gücü, kötü bir şeyi hatırlamak için çok genç olmaları ve o kadar çok para kazanmaları ki kendilerini yenilmez hissetmeleri. Şimdi sen de ben de biliyoruz ki bir gün orkestra çalmayı bırakacak ve rüzgar kırık pencere bölmelerinden içeri girecek ve beklentiler bunu hatırlayacak kadar yaşlı olanlar için donacak.

Bu analojiye borsaların mart ayında ABD tarihinin en kötü şelale şeklindeki düşüşünü yaşadığı temeliyle karşı çıkıyor olabilirsiniz. Eminiz ki bu anılarınız halen tazedir. Fakat bu düşüş Büyük Kazanç Alanı’na uygun değildi zira borsa çok çabuk bir şekilde toparlandı. Bugünün “çocuk” yatırımcıları mart ayında ne olduğunu anlamak için “piyasanın amansız yürüyüşünde yeni yükseklere ulaşırken yaşanan kısa bir duraklama” ifadelerini hatırlayacakla. Bu tip hatıralar insanların yatırımlarını donduracak cinsten anılar değil.

Ocak 1973 ile Ocak 1985 arasındaki dönemle bu yıl arasındaki karşıtlığa bakalım. 12 yıllık periyot bittiğinde Yale Üniversitesi Finans Profesörü ve Nobel Ödüllü İktisatçı Robert Shiller’in verilerine göre borsa temettü ayarı bazında ve enflasyon dengesi bazında başlangıçta olması gerekenden daha yüksekte değildi. Bu bir düzine yıllık dönemi yaşayan yatırımcılar o kadar sarsıldılar ki pek çok kişi hayatlarının geri kalanında hisse senetleri almamaya yemin etti. 1987 yılındaki borsa çöküşü de benzer travmatik bir etkiye sahipti.

Bu nedenle eğer 1987 çöküşünü hatırlıyorsanız anılarınız ne tür bir risk olduğunu değerlendirmenize hizmet edecektir. Eğer yeterince yaşlı değilseniz o zaman özellikle yenir bir çöküşün bir gün gelmesinin kaçınılmaz olduğunu içeren akademik çalışmalara daha fazla dikkat etmeniz gerekecektir.

Teknoloji hisselerinin etkisi dotcom balonunu aştı

Teknoloji hisselerinin etkisi dotcom balonunu aştı

Küresel piyasalar teşvik paketi odaklı seyrine devam ediyor

Küresel piyasalar teşvik paketi odaklı seyrine devam ediyor

Euro, dolar karşısında itici güç bulamıyor

Euro, dolar karşısında itici güç bulamıyor

Sayfada yer alan bilgiler tavsiye niteliği taşımayıp yatırım danışmanlığı kapsamında değildir. Yatırımcı profilinize uymayabilir.

-

Fuat22 Ekim 2020 22:08

Yalancının boş tahtacilar

-

HÜLYA KOBALT20 Ekim 2020 15:03

Bu ne ayak.iki gündür bu tür haberler dillendiriliyor.yezidler yine karamsazlık pompalıyorlar.avcunuzu yalarsınız.biz paramızı 60 kat artırdık bize bir şey olmaz.borsmızın endeksi yılsonuna 30000 olacaktır.

-

Fuat hoca22 Ekim 2020 22:09

Avucunuzu çukur tütün dökülmesin

-

TCMB Genel Kurulu her yıl nisan ayında...

TCMB Genel Kurulu her yıl nisan ayında...

-

Küresel piyasalar Fed'in faiz kararına...

Küresel piyasalar Fed'in faiz kararına...

-

Fonlarda risk alanlar getirilerini iki katına...

Fonlarda risk alanlar getirilerini iki katına...

-

New York borsası yükselişle kapandı

New York borsası yükselişle kapandı

-

Avrupa borsaları inşaat sektörü öncülüğünde...

Avrupa borsaları inşaat sektörü öncülüğünde...

-

BIST 100 endeksi haftalık bazda yüzde 2,29 değer...

BIST 100 endeksi haftalık bazda yüzde 2,29 değer...

-

Piyasaların faiz indirimi beklentisi Eylül’e...

Piyasaların faiz indirimi beklentisi Eylül’e...

-

Borsa günü rekorlarla tamamladı

Borsa günü rekorlarla tamamladı

-

ABD borsaları yükselişle açıldı

ABD borsaları yükselişle açıldı

-

Fitch Ratings'ten Türkiye değerlendirmesi:...

Fitch Ratings'ten Türkiye değerlendirmesi:...

-

Avrupa borsalarında 90’lar partisi

Avrupa borsalarında 90’lar partisi

-

Döviz mevduatlarında 341.40 milyon dolarlık...

Döviz mevduatlarında 341.40 milyon dolarlık...

-

Tesla hisseleri yükselişe hazır mı?

Tesla hisseleri yükselişe hazır mı?

-

Döviz rezervleri azaldı, altın rezervlerinde...

Döviz rezervleri azaldı, altın rezervlerinde...

-

Yabancılar borsada satışa döndü

Yabancılar borsada satışa döndü

1 ABD'de Republic First Bank iflas etti

1 ABD'de Republic First Bank iflas etti 2 Aziz Yıldırım'dan başkan adayına tepki: Benim adıma...

2 Aziz Yıldırım'dan başkan adayına tepki: Benim adıma... 3 İstanbul'daki zirvede Ukrayna niçin masadan kalktı

3 İstanbul'daki zirvede Ukrayna niçin masadan kalktı 4 Meral Akşener'den İYİ Parti'ye veda

4 Meral Akşener'den İYİ Parti'ye veda 5 Resmi Gazete'de yayımlandı: Lokanta ve kafelerde KDV...

5 Resmi Gazete'de yayımlandı: Lokanta ve kafelerde KDV...