E-bültenimize abone olarak

en son bilgilere ve haberlere ulaşabilirsiniz.

‘Güvenli liman’ fonları neden riskli?

Yatırımcılar yükselen enflasyon ve jeopolitik riskler nedeniyle portföylerini koruma altına alma isteğiyle ‘güvenli liman’ fonlarına akın ediyor. Ancak bu fonlar da bazı riskleri beraberinde getiriyor.

BORSAGUNDEM.COM - DIŞ HABERLER SERVİSİ

Rusya’nın Ukrayna’yı işgali yatırımcılar için beklenmedik bir kriz oluşturdu. Birçok yatırımcı iki yıldır korona virüs pandemisinin etkisi altında olan piyasalarda normalleşme beklentileri içerisindeydi. Savaş koşullarının halihazırda yüksek enflasyona yönelik endişelerle çalkalanan batı ekonomilerinde temel emtialarda da arzları kısıtlayacağı düşünülüyor. Enflasyon ABD ve Avrupa’da son yılların en yüksek seviyelerine ulaştı. Ukrayna ve Rusya arasındaki gerilimin savaşa dönüşmesi, şimdiden finansal piyasalarda yüksek volatiliteye neden oldu.

Yatırımcılar ise portföylerini koruma ve çeşitlendirme arayışına girdi. Borsa yatırım fonlarına (ETF) girişler ve çıkışlar bu belirsizlik döneminde tüm varlık sınıflarında yatırımcı algısının bir ölçütü olarak görülüyor. Geçmişten bu yana belirsizliğin hakim olduğu dönemlerde ‘güvenli liman’ olarak görülen altın, beklendiği gibi ralli gerçekleştirdi. Değerli metalin fiyatı yıl başından bu yana %6,4 arttı. Spot fiyat kısmen de olsa son iki ayda altın ETF’lerine yönelik talebin artmasından da kaynaklandı. Financial Times’ın haberine göre enflasyon endişeleri ve Ukrayna’nın işgaliyle sona eren süreçte giderek artan tansiyon, yılbaşından 25 Şubat tarihine kadar altın ETF’lerine 4,6 milyar dolarlık yatırımın yönelmesine neden oldu.

Bu kategorideki toplam varlıkların değeri bu şekilde 221 milyar dolara ulaştı.

Danışmanlık şirketi Capital Economics, altın fiyatının Ukrayna krizi nedeniyle ‘güvenli liman’a yönelik talebin artmaya devam etmesiyle 2 bin dolara ulaşacağını tahmin ediyor. Ancak altın yatırımları da kendi içerisinde bazı riskleri beraberinde getiriyor. Capital Economics aynı zamanda, Rusya Merkez Bankası’nın altın rezervlerinin bir kısmını, yerel finans piyasasına likidite sağlamak amacıyla satmak zorunda kalması halinde altının yıl sonunda 1,600 dolara gerileyebileceğini öngörüyor.

Bununla birlikte altın yatırımcıları geçtiğimiz yıl korona virüs pandemisinin ardından gerçekleşen küresel ekonomik toparlanma sürecindeki sakin dönemde, altın ETF’lerinde 2014 yılından bu yana en büyük yıllık çıkışların görüldüğünün de bilincinde.

borsagundem.com'un derlediği bilgilere göre petrol ve doğalgaz fiyatları da Rusya’dan gelen tedariğin kesilmesine yönelik endişelerle arttı. Buna ek olarak Rusya’nın diğer sanayi ve tarım emtialarında kilit bir küresel tedarikçi olma rolü de ülkeye uygulanan sert yaptırımlar neticesinde sona erebilir. Yine de şimdilik, yaptırımların sonucunu ölçmek için oldukça erken. Bu belirsizlik de ABD borsalarında listelenen kapsamlı emtia ETF’lerine olan ilgiyi artırdı. Bu fonlara şubat ayında 2,5 milyar dolar yatırım yöneldi.

Ayın son üç gününde fonların çektiği yeni yatırım miktarı 1 milyar dolar oldu. CFRA Research ETF ve Fon Araştırmaları Başkanı Todd Rosenbluth, “emtia odaklı ETF’ler yükselen jeopolitik endişeler, enflasyon korkusu ve faiz oranlarında artış beklentisiyle oldukça popülerleşti” dedi. Bunun yanı sıra ABD’nin enerji sektöründe yer alan şirketlerin hisselerini takip eden ETF’lere yönelen yatırımlar yılbaşından bu yana 4,2 milyar dolar oldu. Yatırımcılar yükselen enerji fiyatlarının bilançoları yükselteceği beklentisiyle bu alana yöneldi.

Ancak enflasyon şimdiden ABD ve Avrupa’da oldukça yüksek ve Rusya’nın Ukrayna’daki hamleleri batılı merkez bankalarının faiz oranı artırımlarının hızını sınırlandırabilir. Bunun sonucunda, enflasyon oranları politika yapıcıların tercihlerinin üzerinde seyredebilir. Londra merkezli ETF sağlayıcı Tabula CEO’su Michael John Lytle, yatırımcıların “yükselen enflasyon karşısında daha sofistike stratejilere odaklanması” gerekeceğini söyledi. Tabula, ABD’nin enflasyon korumalı menkul kıymetlerini (Tips) de içeren, tahvil odaklı fonlar sağlıyor. Bu fon 2020’nin ekim ayındaki kuruluşundan bu yana toplamda %17,2 getiri sağladı. ABD, İngiltere ve Almanya’nın 10 yıllık hazine tahvilleri de piyasalarda stresin hakim olduğu dönemlerde güvenli yatırımlar olarak görülüyor.

Bunun nedeni ise hükümet tahvillerinin enflasyon oranlarında uzun süreli yüksek seyir riskini yansıtmaması.

Blanqué, “eşi benzeri görülmemiş enflasyonel güçlerin hakim olduğu bir rejim değişikliğinin ortasındayız” dedi. Yatırımcıların enflasyonla pozitif korelasyonu bulunan varlıklara yönelmesi gerektiğini söyleyen Blanqué, emtiaların, değerinin altında işlem gören hisselerin ve yüksek temettü ödeyen hisselerin uygun yatırımlar olacağını ifade etti.

ABD şirketleri 2021 yılında rekora imza atarak toplamda 522,7 milyar dolar temettü ödedi.

Varlık yöneticisi Janus Henderson bu rakamın 2022 yılında 562 milyar dolara yükseleceğini tahmin ediyor. State Street Avrupa ETF Başkanı Matteo Andreetto, bu durumun temettü ETF’lerinin çekiciliğini artırdığını dile getirdi. ABD’nin orta sermayeli ETF’lerini tercih ettiğini söyleyen Andreetto, bu fonların Rusya’daki gelişmelerden etki alma ihtimalinin düşük olduğunu açıkladı. State Street aynı zamanda müşterilerine Çin hükümet tahvilleriyle ilişkili ETF’leri de öneriyor.

Andreetto, diğer merkez bankalarının faiz oranlarında artış planladığı bir dönemde Çin’in parasal genişleme uygulama ihtimalinin yüksek olduğunu söyleyerek “Çin’in hükümet tahvilleri sabit getirili portföylerde riskleri çeşitlendirme anlamında iyi bir rol oynuyor” dedi.

Buğday fiyatları zirve tazeledi

Buğday fiyatları zirve tazeledi

Rusya iflas ederse gelişmekte olan piyasalara ne olacak?

Rusya iflas ederse gelişmekte olan piyasalara ne olacak?

Sayfada yer alan bilgiler tavsiye niteliği taşımayıp yatırım danışmanlığı kapsamında değildir. Yatırımcı profilinize uymayabilir.

-

TCMB Genel Kurulu her yıl nisan ayında...

TCMB Genel Kurulu her yıl nisan ayında...

-

Küresel piyasalar Fed'in faiz kararına...

Küresel piyasalar Fed'in faiz kararına...

-

Fonlarda risk alanlar getirilerini iki katına...

Fonlarda risk alanlar getirilerini iki katına...

-

New York borsası yükselişle kapandı

New York borsası yükselişle kapandı

-

Avrupa borsaları inşaat sektörü öncülüğünde...

Avrupa borsaları inşaat sektörü öncülüğünde...

-

BIST 100 endeksi haftalık bazda yüzde 2,29 değer...

BIST 100 endeksi haftalık bazda yüzde 2,29 değer...

-

Piyasaların faiz indirimi beklentisi Eylül’e...

Piyasaların faiz indirimi beklentisi Eylül’e...

-

Borsa günü rekorlarla tamamladı

Borsa günü rekorlarla tamamladı

-

ABD borsaları yükselişle açıldı

ABD borsaları yükselişle açıldı

-

Fitch Ratings'ten Türkiye değerlendirmesi:...

Fitch Ratings'ten Türkiye değerlendirmesi:...

-

Avrupa borsalarında 90’lar partisi

Avrupa borsalarında 90’lar partisi

-

Döviz mevduatlarında 341.40 milyon dolarlık...

Döviz mevduatlarında 341.40 milyon dolarlık...

-

Tesla hisseleri yükselişe hazır mı?

Tesla hisseleri yükselişe hazır mı?

-

Döviz rezervleri azaldı, altın rezervlerinde...

Döviz rezervleri azaldı, altın rezervlerinde...

-

Yabancılar borsada satışa döndü

Yabancılar borsada satışa döndü

1 THY’de büyük buluşma yarın!

1 THY’de büyük buluşma yarın! 2 Yılbaşından bu yana getirisi en yüksek hisseler

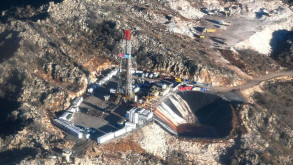

2 Yılbaşından bu yana getirisi en yüksek hisseler  3 'Koca Yusuf' Gabar'da iş başında

3 'Koca Yusuf' Gabar'da iş başında 4 Şimşek'ten 'dış kaynak gelmiyor' iddialarına yanıt

4 Şimşek'ten 'dış kaynak gelmiyor' iddialarına yanıt 5 Borsada altı hissenin üzerindeki tedbir kalktı

5 Borsada altı hissenin üzerindeki tedbir kalktı