E-bültenimize abone olarak

en son bilgilere ve haberlere ulaşabilirsiniz.

- ARACI KURUM RAPORLARI

- 09:21Powell, “Faiz indirimlerini erteleyin” dedi

- 08:50Borsada yatay başlangıç bekleniyor

- 08:47Piyasalarda şahinliğin dozunu bekleme modu

- 08:38Borsada yatay başlangıç bekleniyor

- 13:05İnfo Yatırım, yatırımcılarla piyasa uzmanlarını Borsa İstanbul’da bir araya getirecek

- Tümünü Göster

Uzun vadeli hisseler yüksek performans gösteriyor

Birçok yatırımcının düşündüğünün aksine, uzun vadeli hisseler iyi performans gösteriyor. Bu hisseler ise, artan tahvil verimlerinden etkilenmiyor

BORSAGUNDEM.COM - DIŞ HABERLER SERVİSİ

Yakın zamanda Michael Janda tarafından kaleme alınan bir makalede, yüksek fiyat kazanç oranlarına sahip sağlık ve teknoloji hisselerinin özellikle, yükselen faiz oranlarının tehdidi altında olduğu söylendi. Stratejist Jenda, makalesinde “bu hisseler gelecekteki potansiyel getirilerine dayandığı için, bunlar ‘uzun vadeli hisseler’ olarak görülüyorlar” dedi. Devamında, “bu nedenle de bu getirileri düşürme potansiyeli olan yükselen tahvil verimlerine karşı daha savunmasızlar” ifadesini kullandı.

“Uzun vadeli” kavramı, sabit getirililer dünyasından devşirilmiş bir ifade. Yükselen faiz oranları, mevcut seviyelerdeki faiz oranlarını ödemesi planlanan tahvil fiyatlarında çok küçük bir düşüşe neden oluyor. Son dönemde faiz oranlarında görülen sert yükselişe bakıldığında, şubat ayında 10 yıllık ABD Hazine tahvillerinin veriminin 37 baz puan yükseldiği görülüyor (%0,37). Aynı süreçte ise S&P 500 endeksinin toplam getirisi %2,76 seviyesindeydi.

Peki yükselen faiz oranları nedeniyle en büyük tehdidi yaşadığı söylenen bu uzun vadeli hisseler için durum nasıl? Barron’s’un derlediği temettü ödemeyen 78 S&P 500 hissesi listesine bakıldığında, bu hisselerin 10’unun satışların 15 katı seviyelerde fiyatlandığı görülüyor. Açıkça, bu hisselerin değerleri, büyük oranda uzak gelecekte elde edecekleri gelirlerden kaynaklanıyor. Tüm bu 10 hisse ise, Jenda’nın tehdit altında olduğunu yazdığı sağlık ve teknoloji sektörlerinde yer alıyor.

Ancak Forbes’un haberine göre, Jenda ve birçok uzmanın iddia ettiği gibi, bu hisseler faiz oranları yükseldiğinde düşmedi. Aslına bakılacak olursa, bahsi geçen 10 hissenin eşit ağırlıklı ortalaması, S&P 500’ün toplam getirisinin iki katına yükseldi. Aykırı bir örnek olarak Twitter %52,50 ile ortalamayı bozmuş olsa da, bunun dışında 10 hisselik gruptan 6’sı yükseliş gösterdi.

Eğer bu doğru olsaydı, basit bir matematikle, bahsi geçen uzun vadeli hisselerin fiyatları şubat ayında görülen faiz oranı yükselişiyle düşüşe geçerdi. Son dönemde faiz oranlarında görülen artış, uzun süredir borsalarda hakim olan “başka bir alternatif yok” algısında değişiklik yarattı.

Yükselen faiz oranları yatırımcıların portföylerinde, bir alanı sabit getirililere ayırarak denge kurmasını daha tercih edilir kıldı. Eğer bu hisselerinden bazılarını satmaları anlamına gelseydi, muhtemelen 23 Mart 2020 tarihinden bu yana en çok artış gösteren ve şimdi oldukça yükselmiş olduğunu düşündükleri hisselere odaklanacaklardı. Uzun vadeli kavramı, şimdilerde oldukça belirsiz. Bunun nedeni ise geçtiğimiz yıl eşi benzeri görülmemiş bir yükseliş gösteren hisse sınıfının savunmasızlığı.

Ancak piyasa tek bir formülle açıklanamayacak kadar karmaşık. Piyasa koşulları değişirken bile, sabit bir şekilde bir fikre bağlı hareket eden yatırımcılar, er ya da geç tuzağa düşecek.

Borsaların 'merkez'inde temkin var

Borsaların 'merkez'inde temkin var

Tahvil faizleri belirleyici olmaya devam ediyor

Tahvil faizleri belirleyici olmaya devam ediyor

Küresel piyasalar Fed öncesi pozitif seyrediyor

Küresel piyasalar Fed öncesi pozitif seyrediyor

Sayfada yer alan bilgiler tavsiye niteliği taşımayıp yatırım danışmanlığı kapsamında değildir. Yatırımcı profilinize uymayabilir.

-

New York borsası yükselişle kapandı

New York borsası yükselişle kapandı

-

SPK 39 internet sitesi hakkında hukuki işlem...

SPK 39 internet sitesi hakkında hukuki işlem...

-

Avrupa borsaları İngiltere hariç düşüşle...

Avrupa borsaları İngiltere hariç düşüşle...

-

Fundstrat: Borsada satışlar sona erdi

Fundstrat: Borsada satışlar sona erdi

-

Borsa günü rekor seviyeden tamamladı

Borsa günü rekor seviyeden tamamladı

-

New York borsası yükselişle açıldı

New York borsası yükselişle açıldı

-

8 aşamada yatırımcının yaşam döngüsü

8 aşamada yatırımcının yaşam döngüsü

-

Borsalarda ‘mayıs’ satışları ne kadar...

Borsalarda ‘mayıs’ satışları ne kadar...

-

TCMB rezervleri 9 ayın en düşük seviyesinde

TCMB rezervleri 9 ayın en düşük seviyesinde

-

Fed’in güvercin duruşu piyasaları yanılttı

Fed’in güvercin duruşu piyasaları yanılttı

-

Wall Street ‘Mayıs’ta sat ve uzaklaş’ mottosuna...

Wall Street ‘Mayıs’ta sat ve uzaklaş’ mottosuna...

-

Avrupa borsaları karışık seyirle açıldı

Avrupa borsaları karışık seyirle açıldı

-

Yatırımcı ilgisinin arttığı hisseler...

Yatırımcı ilgisinin arttığı hisseler...

-

Küresel piyasalar kritik karar sonrası karışık...

Küresel piyasalar kritik karar sonrası karışık...

-

Endeksten hızlı yükselenler (02/05/2024)

Endeksten hızlı yükselenler (02/05/2024)

1 Günün önemli şirket haberleri 2/05/2024

1 Günün önemli şirket haberleri 2/05/2024 2 İnfo Yatırım yüzde 321 oranında bedelsiz kararı aldı

2 İnfo Yatırım yüzde 321 oranında bedelsiz kararı aldı 3 BİST volatil seyreden 4 hisseyi tedbir kapsamına aldı

3 BİST volatil seyreden 4 hisseyi tedbir kapsamına aldı 4 SPK'dan 2 şirketin sermaye artırımına onay çıktı

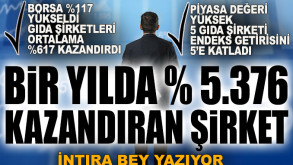

4 SPK'dan 2 şirketin sermaye artırımına onay çıktı 5 Piyasa değeri yüksek 5 gıda şirketi endeks getirisini 5’e...

5 Piyasa değeri yüksek 5 gıda şirketi endeks getirisini 5’e...