E-bültenimize abone olarak

en son bilgilere ve haberlere ulaşabilirsiniz.

- ARACI KURUM RAPORLARI

- 13:05İnfo Yatırım, yatırımcılarla piyasa uzmanlarını Borsa İstanbul’da bir araya getirecek

- 08:58"Mayısta sat ve git” mottosu bu yıl tersine dönebilir mi?

- 08:46Borsada alıcılı başlangıç bekleniyor

- 09:15Borsada hafif alıcılı başlangıç bekleniyor

- 08:59Yurtdışı erteleme, yurtiçi bekleme modunda

- Tümünü Göster

Piyasalarda oyun planı değişir mi?

A1 Capital Yatırım tarafından hazırlanan günlük bültende, piyasalar mercek altına alınıyor

Çalkantılı bir ilk çeyrek sona erdi ve global piyasalarda “her şeyi satın al” partisi tüm hızıyla devam ediyor. Hiçbir şey endeksleri tüm zamanların en yüksek seviyelerinde kapanmaktan alıkoyamıyor gibi görünüyor. Geçen Cuma gelen çekirdek PCE’nin (ABD kişisel tüketim harcamaları) etkisini değerlendirmek için Pazartesi gününe kadar beklememiz gerekecek ama biz bir değerleme yapabiliriz.

Fed’in %2’lik enflasyon hedefini belirlemek için kullandığı kişisel tüketim harcamaları (PCE) fiyat endeksi, Ocak ayında görülen %2,4’ten Şubat ayında yıllık %2,5’e yükseldi. Değişken gıda ve enerji fiyatları hariç çekirdek enflasyon, Ocak ayında %2,9’a revize edilen rakama göre hafif bir düşüşle %2,8 arttı. Her iki rakamın da Fed politika yapıcıları arasında enflasyonun istikrarlı bir şekilde hedefe döneceğine dair güveni artırması beklenmiyor.

Şubat ayında TÜFE yıllık bazda %3,2 artmıştı; önceki aydaki %3,1’den hızlı bir artışla ve beklentilerden daha yüksek. Bu arada gıda ve enerji maliyetlerini hariç tutan çekirdek faiz oranı %3,9’dan sadece %3,8’e geriledi; bu da Fed’in enflasyon savaşının beklenenden daha uzun sürebileceğinin bir başka hatırlatıcısı oldu. Artan benzin ve barınma maliyetleri TÜFE artışının büyük bir kısmına katkıda bulundu. Fed’in konut maliyetlerinde tutarlı bir indirime gitmesinin yakın olup olmayacağı belirsizliğini koruyor.

Aylık olarak baktığımızda ise PCE fiyat endeksinin geçen ay %0,3 artarken, Ocak ayına ait veriler, PCE fiyat endeksinin daha önce bildirildiği gibi %0,3 yerine %0,4 arttığını gösterecek şekilde daha yüksek revize edildi.

ABD ekonomisinde devam eden büyümenin, yatırımcılar daha cazip değerlemeler arayışına girdikçe, piyasadaki son dönemdeki yükselişin döngüsel sektörlere ve küçük ölçekli hisse senetlerine doğru genişlemesinin büyük olasılıkla devam etmesi bekleniyor.

Güçlü dolar, büyük Asya merkez bankalarının başını ağrıtıyor ve dünyanın en büyük üç ekonomik bloğu olan ABD, Çin ve Euro Bölgesi’ndeki büyümenin durumuna ilişkin yanıtlanması gereken büyük sorular var.

İkinci çeyreğin başlangıcı ilk çeyrekten farklı. Ocak ayında piyasalar, Fed’in bu yıl neredeyse altı faiz indirimi yapacağını fiyatladı; toplamda yaklaşık 150 baz puan. Şimdi sadece üç adet 25’den toplamda 75. Bu arada dolar neredeyse tüm önemli para birimleri karşısında yüksek seyrediyor ve Japonya, Çin ve Hindistan merkez bankaları da dahil olmak üzere merkez bankalarını para birimlerini desteklemek için müdahale etmeye veya müdahale etmeyi düşünmeye itiyor .

5 Nisan’daki ABD tarım dışı istihdam verisi, yatırımcıların enflasyon sakinleşse bile ekonominin resesyondan kaçınabileceğine dair güvenini test edecek. Beklenti Mart ayında 200.000 kişi artması yönünde bu da Şubat ayında eklenen 275.000 işten bir adım daha düşük olacaktır .

AB tarafında ise; ECB üyesi Yannis Stournaras, ECB’nin bu yıl toplam 100 baz puanlık faiz indirimine gidebileceğini ancak euro bölgesi merkez bankası içinde bu konuda hâlâ bir fikir birliğine varılamayacağını açıklıyordu.

Bitcoin geçen hafta keskin %7’den fazla düşüşle 63.000 dolar civarına geriledi. Şubat ayında %43, 1 Ocak’tan bu yana ise %48 artış gösterdikten sonra bir düzeltme ve kar realizasyonu bekleniyordu. Yılın başında BTC’nin yükselişine büyük katkı sağlayan Bitcoin Spot ETF’leri, ilk kez art arda dört gün boyunca net çıkış kaydetti. Toplamda Pazartesi gününden bu yana 863 milyon dolarlık net çıkış kaydedildi ve bu da doğal olarak kripto varlığın fiyatı üzerindeki satış baskısına katkıda bulundu.

Paskalya geleneksel olarak finansal piyasalar için bir duraklamayı işaret ediyor. Wall Street Cuma kapanan işlemler bugün yeniden başlayacak. Fransa, Almanya ve İngiltere’de ise bugün de kapalı. Ekonomik cephede, tüm gözler ABD’nin 5 Nisan Cuma günü merakla beklenen aylık istihdam raporunda olacak. Avrupa’da ise odak, Euro Bölgesi enflasyon tahminlerinde olacak, veriler, Avrupa Merkez Bankası faiz oranlarının potansiyel gelişimi hakkında fikir verecek. Yurtiçinde ise haftanın en önemli verisi Çarşamba günü açıklanacak Mart ayı TÜFE verisi olacak. Beklentiler aylık %3.5 yıllık verininse %69 seviyesine yükselmesi bizim ise Aylık : % 3,65 – Yıllık : % 69,30 -2024 zirve : % 76,40 ve 2024 yılsonu: % 44 yönünde bulunuyor.

Günün önemli şirket haberleri 01/04/2024

Günün önemli şirket haberleri 01/04/2024

ECB yıl sonuna kadar 4 kez faiz indirimi bekliyor

ECB yıl sonuna kadar 4 kez faiz indirimi bekliyor

Seçim sonuçları borsaya nasıl yansır?

Seçim sonuçları borsaya nasıl yansır?

Sayfada yer alan bilgiler tavsiye niteliği taşımayıp yatırım danışmanlığı kapsamında değildir. Yatırımcı profilinize uymayabilir.

-

İnfo Yatırım, yatırımcılarla piyasa uzmanlarını...

İnfo Yatırım, yatırımcılarla piyasa uzmanlarını...

-

"Mayısta sat ve git” mottosu bu yıl tersine...

"Mayısta sat ve git” mottosu bu yıl tersine...

-

Borsada alıcılı başlangıç bekleniyor

Borsada alıcılı başlangıç bekleniyor

-

Borsada hafif alıcılı başlangıç bekleniyor

Borsada hafif alıcılı başlangıç bekleniyor

-

Yurtdışı erteleme, yurtiçi bekleme modunda

Yurtdışı erteleme, yurtiçi bekleme modunda

-

Piyasalarda sakin bekleyiş

Piyasalarda sakin bekleyiş

-

Borsada hafif alıcılı başlangıç bekleniyor

Borsada hafif alıcılı başlangıç bekleniyor

-

Yeni sıkıntı LNG fiyatları mı olacak?

Yeni sıkıntı LNG fiyatları mı olacak?

-

Borsada yatay başlangıç bekleniyor

Borsada yatay başlangıç bekleniyor

-

Tedirginlik azaldı, rota tersine döndü

Tedirginlik azaldı, rota tersine döndü

-

Borsada alıcılı başlangıç bekleniyor

Borsada alıcılı başlangıç bekleniyor

-

Piyasalarda korku ve tedirginlik

Piyasalarda korku ve tedirginlik

-

Borsada satıcılı başlangıç bekleniyor

Borsada satıcılı başlangıç bekleniyor

-

Risk iştahı düşük olan piyasalar biraz...

Risk iştahı düşük olan piyasalar biraz...

-

Borsada alıcılı başlangıç bekleniyor

Borsada alıcılı başlangıç bekleniyor

1 Günün önemli şirket haberleri 29/04/2024

1 Günün önemli şirket haberleri 29/04/2024 2 Borsada altı hissenin üzerindeki tedbir kalktı

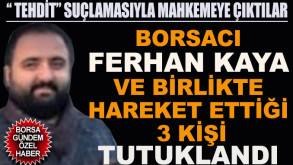

2 Borsada altı hissenin üzerindeki tedbir kalktı 3 Borsacı Ferhan Kaya ve birlikte hareket ettiği söylenen 3...

3 Borsacı Ferhan Kaya ve birlikte hareket ettiği söylenen 3... 4 Yabancıların en fazla yöneldiği hisseler

4 Yabancıların en fazla yöneldiği hisseler 5 Yatırım dünyasında borsa öne çıkıyor, tercihler gözden...

5 Yatırım dünyasında borsa öne çıkıyor, tercihler gözden...