E-bültenimize abone olarak

en son bilgilere ve haberlere ulaşabilirsiniz.

- ARACI KURUM RAPORLARI

- 09:21Powell, “Faiz indirimlerini erteleyin” dedi

- 08:50Borsada yatay başlangıç bekleniyor

- 08:47Piyasalarda şahinliğin dozunu bekleme modu

- 08:38Borsada yatay başlangıç bekleniyor

- 13:05İnfo Yatırım, yatırımcılarla piyasa uzmanlarını Borsa İstanbul’da bir araya getirecek

- Tümünü Göster

Enflasyon raporu faiz indirimlerini geciktirebilir, borsaları soğutabilir

Fed’in önem verdiği çekirdek enflasyon raporunun faiz indirimlerini geciktirebileceği ve borsaları soğutabileceği düşünülüyor.

BORSAGUNDEM.COM - DIŞ HABERLER SERVİSİ

ABD hisse senedi piyasalarında damgasını vuran rallinin önünde yeni bir engel bulunuyor: “Çekirdek enflasyon raporu”

Borsagundem.com’un derlediği bilgilere göre, ABD’de hisse senedi yatırımcıları Fed’in çekirdek enflasyon raporuna odaklandı. Bugün açıklanacak raporun faiz indirimlerini öteleyebileceği ve borsalarda bir durgunluğa neden olabileceğinden endişe ediliyor.

Sürpriz okuma ihtimali

Investor’s Business Daily’den Jed Graham’ın haberine göre, ABD Merkez Bankası'nın (Fed) önemsediği enflasyon göstergesi olan temel PCE fiyat endeksinin bugün fiyat baskılarının Ekim ayında ılımlı olmaya devam ettiğini göstermesi bekleniyor. Ancak ılımlı tüketici fiyat endeksi verileri S&P 500 Endeksi’nin dört haftalık patlayıcı yükselişindeki en büyük katalizör olduktan sonra, çekirdek enflasyonda işleri sakinleştirecek yukarı yönlü sürpriz bir okuma ihtimali de bulunuyor.

14 Kasım'daki TÜFE raporu, Fed'in ilave faiz artırımı ihtimaline kapıyı kapatmış gibi görünüyordu. Bugün çekirdek PCE fiyat enflasyonuna ilişkin uzlaşının üzerinde bir okuma, faiz artırım kapısının biraz aralanmasına neden olabilir ve faiz indirimlerinin beklenen zamanlamasını geriye itebilir.

Ancak Çarşamba günkü üçüncü çeyrek GSYİH büyümesine ilişkin ikinci tahmin Fed için iyi haberler sunuyor. Büyüme aslında yüzde 5,1'e karşı yüzde 5,2 olan ilk tahminden biraz daha güçlü olmasına rağmen, çekirdek PCE fiyat endeksi üçüncü çeyrekte yıllık yüzde 2,4'ten revize edilerek yüzde 2,3'e yükseldi.

Ancak konut hariç temel PCE hizmetlerinde enflasyon oranı yüzde 3,5'ten yüzde 3,7'ye revize edildi. Fed, hizmet fiyat eğilimlerinin ücret artışıyla yakından bağlantılı olması nedeniyle harcama kategorisinin enflasyon görünümünün anahtarı olduğunu vurguluyor. Bu arada, üçüncü çeyrekteki yumuşak enflasyon büyük ölçüde otomobil, cep telefonu ve hazır giyim gibi temel mal fiyatlarında yüzde 2,1 oranında gerileyen doğrudan düşüşleri yansıtıyor.

Fed Üyesi Waller'ın ‘pivot’ vurgusu

Faiz artırımlarının yapıldığına dair herhangi bir şüphe varsa, Fed Üyesi Christopher Waller'ın Salı günkü güvercin tutumu muhtemelen meseleyi çözüme kavuşturuyor. Şahin görüş birliğinin demirbaşı olan Waller, “Politikanın şu anda ekonomiyi yavaşlatmak ve enflasyonu %2'ye geri döndürmek için iyi bir konumda olduğuna giderek daha fazla güvendiğini” söyledi.

Sadece bu da değil, Waller, enflasyonun gelecek üç ila beş ay içinde düşmeye devam etmesi halinde faiz indirimlerinin gerekli olacağını da ekledi.

Sürpriz, S&P 500 Endeksi’nin yükselişine ve 10 yıllık Hazine tahvil getirilerindeki düşüşe rağmen güvenilir ve şahin duruşa sahip bir Fed yetkilisinin güvercinleşmesiydi. Waller, görünüme olan güveninin ekonominin dördüncü çeyrekte yavaşladığına dair kanıtlardan kaynaklandığını açıkladı.

PCE fiyat endeksi tahminleri

Wall Street ekonomistleri, enerji fiyatlarındaki düşüşün etkisiyle kişisel tüketim harcamaları fiyat endeksinin sadece yüzde 0,1 oranında artmasını bekliyor. Bu, yıllık PCE enflasyon oranını Eylül'deki yüzde 3,4’lük seviyesinden yüzde 3,1'e düşürecek.

Çekirdek PCE fiyat endeksinin Eylül ayındaki yüzde 0,3'lük artışın ardından yüzde 0,2 oranında artması bekleniyor. Analistler çekirdek PCE enflasyon oranının yüzde 3,7'den yüzde 3,5'e düşmesini bekliyor.

Ancak Deutsche Bank ekonomistleri, Fed'in temel çekirdek enflasyon oranının yalnızca yüzde 3,6'ya düşmesiyle çekirdek fiyatlarda aylık yüzde 0,3'lük bir artış daha bekliyor. Bankanın ekonomistleri, üretici fiyat endeksinde rapor edilen birkaç PCE girdisinin TÜFE emsallerinden daha güçlü geldiğini belirtiyor.

Sağlık hizmetleri ÜFE'de yüzde 0,5 oranında artarken, TÜFE'de yüzde 0,3 oranında arttı. Yurt içi uçak biletleri ÜFE'nin mil başına ortalama maliyet ölçümünde yüzde 0,8 oranında artarken, TÜFE'nin belirli rotaların maliyetine dayalı ölçümünde yüzde 0,9 oranında düştü. Ayrıca çekirdek TÜFE'den farklı olarak çekirdek PCE enflasyon göstergesi, fiyatları Ekim ayında yüzde 0,4 oranında artan gıda hizmetlerini de içeriyor.

Ancak ÜFE'de portföy yönetimi maliyetlerindeki yüzde 2,9'luk düşüş, çekirdek PCE fiyat endeksindeki artışı sınırlayabilir. Portföy yönetimi maliyetleri, Ekim ayında kötüye giden hisse senedi getirileri gibi piyasa verileri üzerinden hesaplanıyor. Tabii ki, portföy yönetimi maliyetlerinin Kasım ayında artması da muhtemel gözüküyor.

PCE enflasyon oranının Fed’in faiz kararına etkisi

S&P 500 Endeksi’nin mevcut rallisi, 1 Kasım'da Fed Başkanı Jerome Powell'ın, 10 yıllık Hazine tahvil getirilerindeki artışla birlikte finansal koşullardaki sıkılaşmanın kısa vadeli faiz artırımlarına olan ihtiyacı azaltabileceğini söylemesiyle uçuşa geçti. Ancak Powell, bunun yalnızca finansal koşullardaki sıkılaşmanın kalıcı olması durumunda mümkün olabileceğini vurguladı.

Piyasalar bu son mesajı dikkate almadı. Bunu takip eden 10 yıllık Hazine tahvil getirilerindeki düşüş ve S&P 500 Endeksi’ndeki yükseliş, yeni istihdam ve enflasyon verilerine ilişkin riskleri artırmış gibi görünüyor. Ancak Waller'in sözleri başka bir olasılığı da gündeme getiriyor: “Fed, 13 Aralık'taki politika güncellemesinde faiz artırımlarının sonunu resmileştirecek.”

Ancak Powell, özellikle bugünkü PCE enflasyon verileri ve 8 Aralık istihdam raporunun güç göstermesi halinde, enflasyona karşı zaferini ilan etmeye hazır olmayabilir.

Fed'in faiz indirimi ihtimali

Dün itibarıyla piyasalar, 13 Aralık'ta bir faiz artırımı ihtimalinin yalnızca yüzde 1,5 olduğunu düşünüyor. 31 Ocak'taki bir sonraki Fed güncellemesi için piyasalar, şansı eşit derecede küçük bir faiz indirimi veya faiz artırımı olarak görüyor. CME FedWatch Tool'a göre mevcut durumun devam etme ihtimali ise yüzde 97.

Dahası, piyasalar 1 Mayıs toplantısında faiz indirimi olasılığını yaklaşık yüzde 75 olarak fiyatlıyor. Tüm yıl boyunca piyasalar beş çeyrek puanlık faiz indirimine sıcak bakıyor. Bu, Fed'in temel borç verme faiz oranını yüzde 4 ila yüzde 4,25 aralığına düşürmesi anlamına geliyor.

Fed'in üç aylık Eylül ayı tahminleri, 2024'te mevcut seviyelerden yalnızca çeyrek puanlık faiz indirimi olduğunu gösteriyor. Çekirdek PCE'nin beklenenden daha sıcak gelmesi durumunda, Aralık ayı tahminlerinin piyasaların şu anda beklediğinden çok daha şahin bir görünüm sunması ise muhtemel.

Kişisel gelir, harcama ve S&P 500 Endeksi

ABD Ticaret Bakanlığı'nın açıklayacağı kişisel gelir ve gider raporunun da hem gelir hem de harcama açısından yüzde 0,2'lik mütevazı bir büyüme göstermesi bekleniyor. Bu tür mütevazı artışlar, ekonominin vites küçülttüğüne ve yumuşak inişin çok yakında olduğuna dair güveni artırma potansiyeli taşıyor.

S&P 500 Endeksi, Waller'ın 10 yıllık Hazine tahvil getirisinin 5 baz puan düşerek iki ayın en düşük seviyesi olan yüzde 4,34'e düştüğü yönündeki açıklamalarına rağmen Salı günü sadece yüzde 0,1'lik bir kazanç elde etti. Ancak S&P 500 Endeksi Çarşamba günü erken saatlerde yüzde 0,4 oranında ılımlı bir yükseliş kaydetti. Çekirdek PCE enflasyonu 3. çeyrek için aşağı yönlü revize edildi ve 10 yıllık Hazine tahvili getirisi yüzde 4,28'e geriledi.

S&P 500 Endeksi son dört haftada yüzde 10,7 oranında artış kaydetti. Bu, geçen sonbaharda ayı piyasasının en düşük seviyelerinden sıçramasından bu yana en iyi dört haftalık kazanca karşılık geliyor.

Capital Economics: Yüksek enflasyon 2024’te sona erecek, faiz oranları düşecek

Capital Economics: Yüksek enflasyon 2024’te sona erecek, faiz oranları düşecek

Wall Street enflasyon testine giriyor

Wall Street enflasyon testine giriyor

ABD Hazine Bakanı Yellen'dan enflasyon açıklaması

ABD Hazine Bakanı Yellen'dan enflasyon açıklaması

ARK Invest: Gerçek düşman enflasyon değil, deflasyon

ARK Invest: Gerçek düşman enflasyon değil, deflasyon

Fundstrat: Enflasyonun duvara çarpması borsalarda yükseliş işareti

Fundstrat: Enflasyonun duvara çarpması borsalarda yükseliş işareti

S&P Global: Düşen tahvil getirileri faiz artırımına kapı aralayabilir

S&P Global: Düşen tahvil getirileri faiz artırımına kapı aralayabilir

Sayfada yer alan bilgiler tavsiye niteliği taşımayıp yatırım danışmanlığı kapsamında değildir. Yatırımcı profilinize uymayabilir.

-

SPK 39 internet sitesi hakkında hukuki işlem...

SPK 39 internet sitesi hakkında hukuki işlem...

-

Avrupa borsaları İngiltere hariç düşüşle...

Avrupa borsaları İngiltere hariç düşüşle...

-

Fundstrat: Borsada satışlar sona erdi

Fundstrat: Borsada satışlar sona erdi

-

Borsa günü rekor seviyeden tamamladı

Borsa günü rekor seviyeden tamamladı

-

New York borsası yükselişle açıldı

New York borsası yükselişle açıldı

-

8 aşamada yatırımcının yaşam döngüsü

8 aşamada yatırımcının yaşam döngüsü

-

Borsalarda ‘mayıs’ satışları ne kadar...

Borsalarda ‘mayıs’ satışları ne kadar...

-

TCMB rezervleri 9 ayın en düşük seviyesinde

TCMB rezervleri 9 ayın en düşük seviyesinde

-

Fed’in güvercin duruşu piyasaları yanılttı

Fed’in güvercin duruşu piyasaları yanılttı

-

Wall Street ‘Mayıs’ta sat ve uzaklaş’ mottosuna...

Wall Street ‘Mayıs’ta sat ve uzaklaş’ mottosuna...

-

Avrupa borsaları karışık seyirle açıldı

Avrupa borsaları karışık seyirle açıldı

-

Yatırımcı ilgisinin arttığı hisseler...

Yatırımcı ilgisinin arttığı hisseler...

-

Küresel piyasalar kritik karar sonrası karışık...

Küresel piyasalar kritik karar sonrası karışık...

-

Endeksten hızlı yükselenler (02/05/2024)

Endeksten hızlı yükselenler (02/05/2024)

-

Yabancıların en fazla yöneldiği hisseler

Yabancıların en fazla yöneldiği hisseler

1 Günün önemli şirket haberleri 2/05/2024

1 Günün önemli şirket haberleri 2/05/2024 2 İnfo Yatırım yüzde 321 oranında bedelsiz kararı aldı

2 İnfo Yatırım yüzde 321 oranında bedelsiz kararı aldı 3 BİST volatil seyreden 4 hisseyi tedbir kapsamına aldı

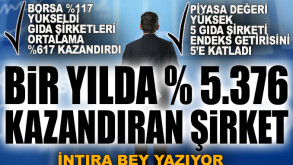

3 BİST volatil seyreden 4 hisseyi tedbir kapsamına aldı 4 Piyasa değeri yüksek 5 gıda şirketi endeks getirisini 5’e...

4 Piyasa değeri yüksek 5 gıda şirketi endeks getirisini 5’e... 5 Yabancıların en fazla yöneldiği hisseler

5 Yabancıların en fazla yöneldiği hisseler