E-bültenimize abone olarak

en son bilgilere ve haberlere ulaşabilirsiniz.

Bankacılıkta bilanço dönemi başlıyor! İşte beklentiler

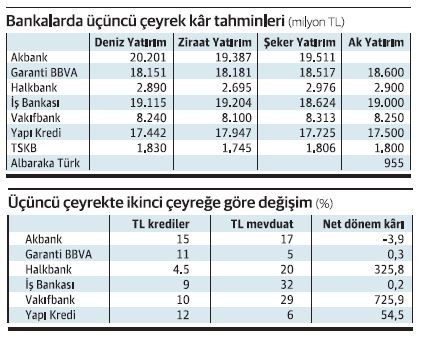

Bankacılık sektöründe bilanço dönemi 26 Ekim’de Akbank ile başlayacak. İşte dört aracı kurumun revize ettiği tahminler…

Bankacılık sektöründe bilanço dönemi 26 Ekim’de Akbank ile başlayacak. TÜFE’ye endeksli tahvillerin getirisi hesabında yılsonu enflasyon tahminlerinin yukarı yönlü güncellenmesi üçüncü çeyrekte bankacılık sektörünün net kar artışında en etkili unsur oldu.

Ekonomim.com'dan Şebnem Turhan'ın haberine göre; Borsa İstanbul’da işlem gören şirketler için üçüncü çeyrek bilanço dönemi başladı. Bankacılık sektöründe ise ilk bilanço 26 Ekim’de Akbank ile başlayacak. Aracı kurumların raporları bankacılık sektöründe net kar rakamının üçüncü çeyrekte ikinci çeyreğe göre yüzde 22, geçen yılın aynı dönemine göre ise yüzde 14 artmasını bekliyor. Özellikle TÜFE’ye endeksli tahvil gelirlerinin enfl asyon verilerinin güncellenmesiyle net kara daha çok katkı yaratması beklenirken kurumlar vergisi oranındaki artış net kar rakamlarında etkisini gösterdi. Kurumların beklenti ve öngörülerine yakından bakalım:

DENİZ YATIRIM

Deniz Yatırım’ın beklenti raporunda araştırma kapsamlarında yer alan bankaların net kar rakamının bir önceki döneme göre yüzde 22, geçen yılın aynı dönemine göre ise yüzde 14 artmasının beklendiği yer aldı. Deniz Yatırım’a göre kamu bankalarındaki geçmiş dönemlerin düşük bazı nedeniyle kar artışı daha yüksek beklenebilir. Sadece özel bankalar tarafında ise net karın yıllık bazda yüzde 15, çeyreksel bazda ise yüzde 9 artmasını tahmin edildi. Sektör genelinde özsermaye karlılığının yaklaşık yüzde 35 ile 3Ç22’ye göre 13 puan kadar daralırken, 2Ç23’e göre ise yaklaşık 5 puan artabileceğini bekleniyor.

Deniz Yatırım bilançolarda ön plana çıkan dinamikleri ise şöyle sıraladı: “TL kredilerdeki büyümenin bir önceki döneme göre hafif yavaşlaması, TL mevduat büyümesinin TL kredi artışının oldukça üzerinde gerçekleşmesi, TL tarafta mevduatın krediye dönüşüm oranının önceki çeyreğe göre iyileşmesi ve güçlü aktif kalitesinin artan karşılık oranları ile birlikte korunmuş olması.” Karlılık tarafında ise; TL kredi getirilerindeki artışın etkisi ile TL kredi/mevduat faiz makasındaki zayıfl ığın sona ermesi, TÜ- FE’ye endeksli bonoların banka bazında farklılaşmakla birlikte önceki çeyreğe göre oldukça yüksek katkı sağlaması ve komisyon gelirlerindeki güçlü seyrin etkili olduğunu belirten Deniz Yatırım raporunda yıllık bazda kar artışında TSKB ve Vakıfb ank’ın, çeyreksel bazda kar artışında ise Yapı Kredi’nin daha ön planda olabileceği vurgulandı.

ZİRAAT YATIRIM

Ziraat Yatırım’ın beklenti raporunda kredi mevduat makasında toparlanma yaşandığı ve yılsonu enfl asyonunda yapılan yukarı yönlü revizyonlarla birlikte üçüncü çeyrekte TÜFE endeksli tahvil getirilerinin pozitif etkisi görüldüğü vurgulandı. Raporda sektörde net ücret ve komisyon gelirlerinde büyüme devam ederken, döviz kurlarındaki görece düşük oynaklıkla birlikte ticari karda ve karşılıklarda normalleşme gözlendiği kaydedildi. İştirak gelirleri yine destekleyici olurken, vergi etkisi karlılıklarda etkisini gösterdi.

Rapora göre bankalar bu çeyrekte TÜFE endeksli tahvillerin getirileri hesaplamasında enfl asyon tahminini değiştirdi. Akbank ve Yapı Kredi TÜFE tahminini yüzde 40’tan yüzde 60’a, Garanti Bankası yüzde 35’ten yüzde 55’e, Halkbank yüzde 50’den yüzde 60’a, Vakıfb ank yüzde 34’ten yüzde 50,8’e revize ederken, enfl asyon anketini baz alan İş Bankası’nda kullanılan TÜFE tahmini yüzde 30’dan yüzde 44’e çıkardı. Bu kapsamda, üçüncü çeyrekte banka karlılıklarına TÜFE endeksli tahvillerin önemli katkısı olacak. TÜFE endeksli tahvillerin getirisi dışında kredi mevduat makasındaki genişleme de karlılığı desteklerken, net faiz gelirlerinde Vakıfb ank ve Yapı Kredi Bankası’nda artışlar öne çıktı. Mevduattaki yüksek artış nedeniyle İş Bankası’nda daha düşük net faiz geliri artışı yaşandı. Diğer yandan, ücret ve komisyon gelirlerinde, ekonomik aktivitenin canlılığını koruması ve devam eden kredi büyümesi nedeniyle güçlü artışların devam edeceği beklenirken, en yüksek artışın İş Bankası’nda olması görüldü. Ziraat Yatırım raporunda, İş Bankası ve Vakıfb ank’ta bu yılın üçüncü çeyreğindeki efektif vergi oranının düşük diğer özel bankaların yüksek olacağı varsayılırken Halkbank’ın ise vergi geliri yazması beklendiği kaydedildi. Raporda, en yüksek kar artışının özel bankalarda Yapı Kredi’de yaşanabileceği öngörüldü, kamu bankalarının karında da önemli bir artış yaşanması tahmin edildi. Diğer taraftan bir önceki yılın aynı çeyreğine göre ise en yüksek kar artışını TSKB’nin kaydetmesi bekleniyor. Bu çeyrekte en yüksek karı Akbank’ın açıklayabileceği tahmin edildi.

ŞEKER YATIRIM

Kurumun raporunda takip ettikleri bankalar için çeyreksel bazda kar artışının hafif toparlanarak ikinci çeyrekteki yüzde 16 seviyesinden üçüncü çeyrekte yüzde 21 seviyesine ulaşması modellendi. Yıllık bazda ise yüzde 14 kar artışı bekleyen Şeker Yatırım özel mevduat bankalarında yüzde 8 seviyesinde sınırlı, kamu mevduat bankalarında ise yüzde 562 oranında oldukça kuvvetli çeyreksel kar artışı öngördü.

Takip ettiği bankalar arasında, çeyreksel bazda en yüksek kar artışını, net faiz gelirlerindeki son derece kuvvetli toparlanmanın desteği ile VakıfBank ve HalkBank için öngören Şeker Yatırım, özel mevduat bankaları arasında en yüksek kar artışını ise marjlarda güçlü toparlanmanın yardımıyla, Yapı Kredi için tahmin etti. Akbank’ın da marjlarda en kuvvetli toparlanma ile öne çıkmasını bekleyen rapora göre Garanti BBVA ve İş Bankasında ise çekirdek net faiz marjında çeyreksel bazda daralma öngördü.

AK YATIRIM

Tahmin raporunda banka marjlarındaki baskı ve düşen hazine gelirlerinin TÜFE düzeltmesi ve güçlü komisyon geliri ile dengelendiği belirtildi. Kurdaki oynaklığın azalmasının da alım/satım gelirlerinin önceki çeyreğe göre gerilemesine neden olduğu kaydedilen raporda buna karşılık TCMB faiz artışları bankaların komisyon gelirlerinde çarpıcı yükselişe imkan sağladığına işaret edildi. Buna karşın üçüncü çeyrekte banka kârlarına en belirgin katkının, TÜFE parametresinin genel olarak 20 puana kadar artırılmasından geldiği yer alan rapora göre bu değişiklik faiz gelirinde Vakıfb ank’a 19 milyar TL, Yapı Kredi’ye 15 milyar TL, Halkbank’a 13 milyar TL ve Garanti ile İş Bankası’na yaklaşık 5 milyar TL katkı sağladı. TL’nin nispeten istikrarlı kalmasının kura bağlı karşılık giderlerini ve bunların hazine gelirleri içinde muhasebeleştirilen riskten korunma kaynaklı gelirlerini de azalttığı belirtilen Ak Yatırım’ın raporunda “Net kredi risk maliyeti İş Bankası ve kamu bankalarında belirgin artarken, diğer bankalarda yataya yakın seyretti. Ayrıca, bu çeyrekte TSKB ve Albaraka Türk serbest karşılık ayırdılar. Önceki çeyrekte serbest karşılıktan 2’şer milyar TL’yi iptal geliri yazan Garanti ve İş Bankası ise üçüncü çeyrekte bu kalemde değişiklik yapmadı. Vergi tarafında önceki çeyreğe göre etki ise İş Bankası ve kamu bankalarında pozitif yönde; diğer bankalarda etkin vergi oranında 200-500 baz puan aralığında artış şeklinde oldu.”

Ak Yatırım üçüncü çeyrekte bankalar arasında en yüksek net kar artışını (hem oransal hem nominal bazda) önceki çeyrek düşük bazı olan Vakıfb ank sağladığını kaydederken özel bankalar arasında en yüksek net kar artışının da Yapı Kredi’den geldiğini tahmin etti. Halk Bankası’nın net kâr artışı da oransal olarak ikinci sırada, nominal olarak Yapı Kredi’nin ardından üçüncü sırada yer aldı. Diğer bankaların net karlarının genel olarak yatay ve yüzde 10 artış bandında olması tahmin edildi.

Banka sektöründe üçüncü çeyrek beklentilerinde iki banka öne çıkıyor

Banka sektöründe üçüncü çeyrek beklentilerinde iki banka öne çıkıyor

Sayfada yer alan bilgiler tavsiye niteliği taşımayıp yatırım danışmanlığı kapsamında değildir. Yatırımcı profilinize uymayabilir.

-

ALİ KODUŞ21 Ekim 2023 17:31

benim tahminim oldukca şok edici olumsuz bilançolar geleceğini düşünmekteyim.

-

Bilanço21 Ekim 2023 12:33

Bilemezler

-

Borsada hafif alıcılı başlangıç bekleniyor

Borsada hafif alıcılı başlangıç bekleniyor

-

Yurtdışı erteleme, yurtiçi bekleme modunda

Yurtdışı erteleme, yurtiçi bekleme modunda

-

Piyasalarda sakin bekleyiş

Piyasalarda sakin bekleyiş

-

Borsada hafif alıcılı başlangıç bekleniyor

Borsada hafif alıcılı başlangıç bekleniyor

-

Yeni sıkıntı LNG fiyatları mı olacak?

Yeni sıkıntı LNG fiyatları mı olacak?

-

Borsada yatay başlangıç bekleniyor

Borsada yatay başlangıç bekleniyor

-

Tedirginlik azaldı, rota tersine döndü

Tedirginlik azaldı, rota tersine döndü

-

Borsada alıcılı başlangıç bekleniyor

Borsada alıcılı başlangıç bekleniyor

-

Piyasalarda korku ve tedirginlik

Piyasalarda korku ve tedirginlik

-

Borsada satıcılı başlangıç bekleniyor

Borsada satıcılı başlangıç bekleniyor

-

Risk iştahı düşük olan piyasalar biraz...

Risk iştahı düşük olan piyasalar biraz...

-

Borsada alıcılı başlangıç bekleniyor

Borsada alıcılı başlangıç bekleniyor

-

Borsada yatay başlangıç bekleniyor

Borsada yatay başlangıç bekleniyor

-

Daha güçlü bir dolar enflasyonla mücadeleyi...

Daha güçlü bir dolar enflasyonla mücadeleyi...

-

Borsada yatay başlangıç bekleniyor

Borsada yatay başlangıç bekleniyor

1 İstanbul'daki zirvede Ukrayna niçin masadan kalktı

1 İstanbul'daki zirvede Ukrayna niçin masadan kalktı 2 Aziz Yıldırım'dan başkan adayına tepki: Benim adıma...

2 Aziz Yıldırım'dan başkan adayına tepki: Benim adıma... 3 Arda Güler, Real Sociedad maçı sonrası İspanya'da...

3 Arda Güler, Real Sociedad maçı sonrası İspanya'da... 4 Meral Akşener'den İYİ Parti'ye veda

4 Meral Akşener'den İYİ Parti'ye veda 5 İYİ Parti'de Müsavat Dervişoğlu dönemi

5 İYİ Parti'de Müsavat Dervişoğlu dönemi