E-bültenimize abone olarak

en son bilgilere ve haberlere ulaşabilirsiniz.

- ARACI KURUM RAPORLARI

- 09:21Powell, “Faiz indirimlerini erteleyin” dedi

- 08:50Borsada yatay başlangıç bekleniyor

- 08:47Piyasalarda şahinliğin dozunu bekleme modu

- 08:38Borsada yatay başlangıç bekleniyor

- 13:05İnfo Yatırım, yatırımcılarla piyasa uzmanlarını Borsa İstanbul’da bir araya getirecek

- Tümünü Göster

BofA: Resesyon değil, büyüme resesyonu

BofA, ABD ekonomisinin gerçek manada bir durgunluğa girmeyeceğini ancak gelecek yıl bir ‘büyüme durgunluğu’nun olası olduğunu söylüyor.

BORSAGUNDEM.COM - DIŞ HABERLER SERVİSİ

ABD ekonomisinde resesyon beklentileri geçen yıldan bu yana sürüyor. Belki de tarihin en net durgunluk beklentisi olması nedeniyle de, ABD ekonomisi dirençli yapısını sürdürüyor.

Borsagundem.com’un derlediği bilgilere göre, yakın zamanda gerçek bir durgunluk beklemeyen BofA, gelecek yıl ise menüde hala bir ‘büyüme durgunluğu' olduğu konusunda uyarıda bulunuyor.

Büyüme durgunluğu

Fortune’dan Will Daniel’ın haberine göre, 2022 yılı Temmuz ayında Bank of America'da baş ekonomist görevini devraldıktan sonra Michael Gapen, ABD ekonomisinin yıl sonuna kadar 'hafif bir durgunluğa’ doğru gittiği konusunda uyardı.

Gapen'in selefleri uzun süredir aşırı düşüş tahminlerinden kaçınmıştı, ancak o, kalıcı enflasyon ve artan faiz oranları arasında en kötüsünden korkuyordu. Bununla birlikte, eski Barclays yöneticisi, tüketici harcamaları ve iş gücü piyasasının beklediğinden ‘daha iyi durmasını' takiben, bu yılın ilk yarısına kadar hafif bir durgunluğun gelmeyeceğini savunarak Eylül ayındaki ilk tahminini revize etti.

Ve şimdi, meslektaşlarının çoğu gibi, Gapen'in tahminlerinin de en azından biraz erken olduğu kanıtlandı. İnatçı enflasyona ve milyarder yatırımcıların kıyamet günü tahminlerine rağmen ABD ekonomisi dirençli yapısını, işsizlik oranının pandemi öncesi düşük seviyelere yakınlaşması ve perakende satışların dirençli olduğunu kanıtlayarak ilerlemesiyle sürdürmeye devam ediyor. Hisse senedi piyasası da kasvetli geçen 2022 yılının ardından toparlanıyor. S&P 500 Endeksi, yatırımcıların yapay zekanın küresel ekonomiyi yeniden şekillendirmek için potansiyeline yönelik artan coşkusuyla şu anda yıldan yıla yüzde 15'in üzerinde yükselmiş durumda.

İyi haberler, Gapen'i bu hafta durgunluk tahminini bir kez daha gözden geçirmeye zorladı. Ve Gapen şimdi 'daha yumuşak' bir gerileme olacağını ve bunun 2024'e kadar gelmeyeceğini söylüyor.

Ekonomist Gapen, paylaştığı notta, “Gelişmiş risk zeminini ve daha fazla dirençlilik kanıtını dikkate aldık ve öngörülen gerilememizin zamanlamasını değiştirdik. Bunu ilk defa yapmadığımızın farkındayız” diye yazıyor.

Dezenflasyon işaretleri

Gapen, ‘gelecek altı ay için kalıcı bir gerileme öngörmek’ten kaçınmak istediğini söylüyor ancak yine de Fed'in enflasyonu kontrol altına almak istiyorsa işsizlikte önemli bir artış olana kadar faiz oranlarını yükseltmek zorunda kalacağına inandığını da sözlerine ekliyor. Yıldan yıla enflasyon Haziran 2022'deki yüksek seviyesi olan yüzde 9,1'den geçen ay yüzde 4'e düşse de, Fed’in yüzde 2'lik hedef oranının oldukça üzerinde kalmaya devam ediyor.

Gapen, “Bununla birlikte, iş gücü arzına ilişkin iyileştirilmiş tablo ve işsizlik oranında herhangi bir gerçek destek olmaksızın bir miktar dezenflasyon meydana geldiğine dair kanıtlar göz önüne alındığında, gerilemenin büyüklüğünü yumuşattık. Tahminimiz artık bir 'büyüme durgunluğu’ olduğu kadar ‘hafif bir durgunluk’a da karşılık geliyor” diyor.

Büyüme durgunluğu, düşük ama pozitif bir ekonomik büyüme ve artan işsizlik dönemini içerirken, saf bir durgunluk, genellikle art arda iki çeyrekte negatif GSYİH büyümesi olarak tanımlanan, yaygın ve sürekli bir ekonomik daralma dönemine karşılık geliyor.

Gapen, kısmen artan göç ve iyileşen iş gücü katılım oranlarının neden olduğu ‘iş gücü arzındaki hızlı toparlanma' nedeniyle bu hafta durgunluk tahminini güncellediğini belirtiyor. Bu toparlanma, işsizlik oranının düşük kalmasına yardımcı oluyor ve ücret artışını aşağı çekerek enflasyonun bir durgunluğa yol açmadan Haziran 2022'deki kırk yılın zirvesinden düşmesini sağlıyor.

Borç ve bankacılık krizleri

ABD ekonomik büyümesine yönelik riskler de son aylarda azalmaya başlıyor. Gapen, borç tavanı krizinin sona ermesi ve Fed'in Silicon Valley Bank'ın Mart ayında iflasının ardından bölgesel bankalardaki ‘stresi kontrol altına alma' eylemleri gibi örneklere işaret ediyor ve şunları söylüyor: “Bir borç limiti fiyaskosundan olumsuz bir havai fişek beklemiyorduk ancak yine de geçmesi, belirsizliği azaltıyor. Ayrıca, banka kredilerinde bir kredi sıkışıklığının riskleri konusunda 'her şeyin açık' olduğunu beyan etmek için henüz çok erken olsa da, bölgesel bankacılık sektöründeki baskılar kötüleşiyor gibi görünmüyor ve şimdiye kadar yayılmalardan kaçınıldı.”

Gapen ayrıca Biden Yönetimi'nin ‘imalat sektöründeki yatırımları teşvik etmeyi amaçlayan' CHIPS ve Enflasyon Azaltma Yasası (Inflation Reduction Act - IRA) ve Altyapı Yatırım ve İstihdam Yasası'nın (IIJA) ekonomik büyümeyi artırmaya yardımcı olduğunu kaydediyor.

Yüzde 1,1 oranında büyüme

Şimdi ise Gapen, ABD GSYİH'sının bu yılın dördüncü çeyreğinde, Eylül ayındaki yüzde 0,2'lik düşüş tahminiyle karşılaştırıldığında yüzde 1,1 oranında artmasını beklediğini söylüyor. Ancak ekonomist, ekonominin gelecek yılın çoğunu ilk yarıdaki büyüme durgunluğundan kurtulmak için harcayacağını savunarak 2024 GSYİH büyüme tahminini yüzde 0,9'dan yüzde 0'a düşürüyor.

Bank of America, son zamanlarda ekonomiye dair tahminlerinde yükselişe geçen tek yatırım bankası değil. Goldman Sachs ekonomistleri de ABD'de bu yıl resesyon ihtimalinin Mart'taki yüzde 35’lik seviyesinden yüzde 25'e düştüğünü savunarak, bu ayın başlarında resesyon tahminlerini de revize etti. Stifel de aynı şeyi yaptı ve analistler yakın zamanda bir durgunluk beklemediklerini ifade etti.

BofA, Fed'den 2 faiz artırımı bekliyor

BofA, Fed'den 2 faiz artırımı bekliyor

BofA: Yatırımcılar nakite ve tahvil fonlarına yöneldi

BofA: Yatırımcılar nakite ve tahvil fonlarına yöneldi

Tahvil yatırımcıları resesyon tahminlerini yükseltiyor

Tahvil yatırımcıları resesyon tahminlerini yükseltiyor

Stifel: Resesyon değil yaz rallisi

Stifel: Resesyon değil yaz rallisi

ABD’de resesyon endişeleri boşa mı çıkıyor?

ABD’de resesyon endişeleri boşa mı çıkıyor?

Sayfada yer alan bilgiler tavsiye niteliği taşımayıp yatırım danışmanlığı kapsamında değildir. Yatırımcı profilinize uymayabilir.

-

TCMB rezervleri 9 ayın en düşük seviyesinde

TCMB rezervleri 9 ayın en düşük seviyesinde

-

Fed’in güvercin duruşu piyasaları yanılttı

Fed’in güvercin duruşu piyasaları yanılttı

-

Wall Street ‘Mayıs’ta sat ve uzaklaş’ mottosuna...

Wall Street ‘Mayıs’ta sat ve uzaklaş’ mottosuna...

-

Avrupa borsaları karışık seyirle açıldı

Avrupa borsaları karışık seyirle açıldı

-

Borsada yeni zirve

Borsada yeni zirve

-

Yatırımcı ilgisinin arttığı hisseler...

Yatırımcı ilgisinin arttığı hisseler...

-

Küresel piyasalar kritik karar sonrası karışık...

Küresel piyasalar kritik karar sonrası karışık...

-

Endeksten hızlı yükselenler (02/05/2024)

Endeksten hızlı yükselenler (02/05/2024)

-

Yabancıların en fazla yöneldiği hisseler

Yabancıların en fazla yöneldiği hisseler

-

Fiyat hareketi güçlü hisseler (02.05.2024)

Fiyat hareketi güçlü hisseler (02.05.2024)

-

JPMorgan Fed'in faiz indiriminden emin

JPMorgan Fed'in faiz indiriminden emin

-

Gundlach: Üç faiz indirimi olası görünmüyor

Gundlach: Üç faiz indirimi olası görünmüyor

-

New York borsası Fed'in faiz kararının ardından...

New York borsası Fed'in faiz kararının ardından...

-

ABD borsaları karışık seyirle açıldı

ABD borsaları karışık seyirle açıldı

-

ABD’de 11 sektörün 10’u düşüşte! Yatırımcılar ne...

ABD’de 11 sektörün 10’u düşüşte! Yatırımcılar ne...

1 Günün önemli şirket haberleri 2/05/2024

1 Günün önemli şirket haberleri 2/05/2024 2 Fed, merakla beklenen faiz kararını açıkladı

2 Fed, merakla beklenen faiz kararını açıkladı 3 Yabancıların en fazla yöneldiği hisseler

3 Yabancıların en fazla yöneldiği hisseler 4 İnfo Yatırım yüzde 321 oranında bedelsiz kararı aldı

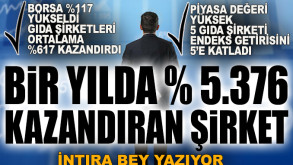

4 İnfo Yatırım yüzde 321 oranında bedelsiz kararı aldı 5 Piyasa değeri yüksek 5 gıda şirketi endeks getirisini 5’e...

5 Piyasa değeri yüksek 5 gıda şirketi endeks getirisini 5’e...