E-bültenimize abone olarak

en son bilgilere ve haberlere ulaşabilirsiniz.

Ekim ayında borsaları bekleyen risk ve fırsatlar

Eylül ayını negatif kapatan borsa Ekim ayına yeni umutlarla başladı. Ancak piyasa hala devam eden risklere karşı temkinli seyrini de koruyor. Peki Ekim ayında neler bekleniyor?

BORSAGUNDEM.COM

Zor bir ayı geride bırakan Borsa İstanbul son çeyreğin ilk gününe olumlu başladı. Ancak, Ekim’de yurtiçinde enflasyon, TCMB kararı ve Kuzey Irak kaynaklı jeopolitik risklerin seyri piyasaların yönü açısından önemli. Küresel tarafta ECB kararı ve Fed’in bilanço azaltımına başlayacak olması ile siyasi ve jeopolitik belirsizliklerin gündemin öne çıkan başlıklar. Gedik Yatırım analistlerinin Ekim ayı için hazırladığı raporda önümüzdeki dönemde piyasaları bekleyen risk ve fırsatların fotoğrafı çekiliyor. İşte o rapor:

Tüm itirazlara karşın eylül ayının son haftasında Kuzey Irak’ta gerçekleşen referandumun ardından tansiyonun yükselmesi nedeniyle; bir süredir olduğu gibi yeni ayda da jeopolitik risklerin ekonomi gündeminin önüne geçmesi beklenebilir. Şu ana kadar Türkiye, Irak, İran, Rusya ve bölgede ağırlığa sahip birçok ülke tarafından dile getirilen diplomatik ve ekonomik bazı yaptırımların kademeli bir şekilde hayata geçirildiği görülmekte ve devamının gelmesi beklenmekte. Eylül ayının ikinci yarısından itibaren sınırda tatbikat gerçekleştirmekte olan Türk Silahlı Kuvvetleri yakın dönemde bu tatbikatların seviyesini hem artırdı hem de Irak merkezi yönetimi de bu tatbikata dâhil oldu. Ayrıca, Irak merkezi yönetimi tarafından Barzani’ye gümrük ve havalimanlarının teslim edilmesi için verilen sürenin 29 Eylül tarihi itibariyle sonuçsuz bir şekilde dolmuş olması da bölgeden gelecek olası haber akışlarına yönelik gergin bekleyişi artırmakta. Dolayısıyla, yurtiçinde yeni ayda jeopolitik gelişmelerin gündemin en kritik başlığı olarak kalmaya devam etmesi beklenebilir. Bununla birlikte, şu ana kadar yapılan söylemler dikkate alındığında askeri müdahale/sıcak çatışma durumu haricindeki risklerin önemli ölçüde fiyatlara girdiğini düşündüğümüzü de belirtelim.

Yurtiçi piyasalar, yeni aya ekim ayının ikinci işlem gününde karşılanacak olan eylül ayı enflasyon verileriyle başlayacak. Piyasadaki genel tahminlere baktığımızda, TÜFE’de ağırlıklı olarak aylık bazda % 0.6 civarında bir artış gözlenerek enflasyon yıllık bazda yeniden % 11’li seviyelere yükseleceği yönünde. Bizim beklentimiz ise aylık bazda artışın % 0.29 olması ve yıllık rakamın % 10.80 seviyesine yükselmesi yönünde. Piyasadaki konsensüs beklentilerin üzerinde gelecek herhangi bir rakam TL’nin değeri üzerinde negatif etki yapacağı gibi Türkiye Cumhuriyet Merkez Bankası’nın (TCMB) elini de zorlaştırabilir. Hatırlanacak olursa, temmuz ayında tek hanelere gerileyen enflasyon Ağustos ayında aylık bazda piyasadaki beklentileri aşan bir artış göstererek yeniden % 10.68 ile çift hanelere ulaşmıştı. Bu duruma ek olarak, gerek çekirdek göstergelerde gerekse de ÜFE tarafında gözlenen bozulmalarda sonraki dönemler açısından çok olumlu sinyaller oluşturmamakta. Beklentileri aşacak şekilde gerçekleşecek rakam, 2018 yılı itibariyle yapılması beklenen vergi artışları da dikkate alınarak, enflasyonun yılsonundan itibaren tek hanelere ineceği ve 2018 yılının ilk yarısında ağırlıklı olarak tek hanelerde kalınacağı yönündeki beklentilerin önemli ölçüde ortadan kalkmasına yol açabilir.

Ekim ayındaki bir diğer kritik başlık TCMB’nin 26 Ekim tarihinde gerçekleştireceği Para Politikası Kurulu toplantısı olacak. Son dönemde Fed’e yönelik beklentilerin kur tarafında oluşturduğu yukarı yönlü baskı ve yukarıda detaylıca ele aldığımız enflasyon görünümü dikkate alındığında; TCMB’nin bu ayki toplantıda da herhangi bir faiz değişikliğine gitmesini beklemiyoruz. Ancak, enflasyon ve/veya TL’nin değerinde beklenmedik negatif bir gelişme gözlenmesi durumunda % 12.25 seviyesinde olan geç likidite penceresi borç verme faizinde sınırlı bir artış yapma olasılığı ortaya çıkabilir. Zira, ağırlıklı ortalama fonlama faizinin uzun bir süredir % 12 civarında gerçekleşiyor olmasından dolayı, negatif senaryoda TCMB kendine bir miktar manevra alanı açmak isteyebilir. 2017 yılı itibariyle planlı PPK toplantı sayısı 8’e inen ve bu ay yılın 7. toplantısını gerçekleştirecek olan TCMB’nin bir sonraki ve yılın son toplantısının 14 Aralık 2017 tarihinde olduğunu da not edelim.

KÜRESEL PİYASALARDA NELER BEKLENİYOR?

Yeni ayda küresel gündemi büyük ölçüde para politikasına dair gelişmeler ile siyasi – jeopolitik risklerin belirleyeceğini söyleyebiliriz.

Para politikası tarafında, Fed’in eylül toplantısında duyurduğu üzere ekim ayı itibariyle başlayacak olan bilanço azaltımı sıcak başlıklardan olacak. Bilanço küçültmenin başlamasına ek olarak Fed’in aralık ayında 1 kez daha faiz artırımına gideceği yönündeki beklentilerin güçlenmesi nedeniyle son günlerde doların küresel olarak, özellikle de gelişen ülke para birimlerine karşı değerlenme eğilimine girmesine yol açtı. Uzun süredir beklenen bilanço azaltımının ilk başladığı günlerde ve devamında Fed’in faiz artırım olasılığını artıracak olası gelişmelerin etkisiyle doların küresel olarak değerlenme eğilimini yeni ayda da sürdürmesi kuvvetli bir ihtimal gibi görünmekte. Para politikası tarafında, ayın bir diğer kritik başlığı da Avrupa Merkez Bankası (ECB)’nın 26 Ekim’de gerçekleştireceği toplantı olacak. Avrupa’da gözlenen toparlanmanın ve yakın dönemde Draghi’den gelen bazı açıklamaların etkisiyle ECB’nin mevcut varlık alım programını yakın dönemde sonlandırabileceğine yönelik beklentilerin güçlendiği görülüyor. Şu ana kadar bu konuya ilişkin herhangi bir detay paylaşılmazken; olası varlık alım sonlandırılmasına ilişkin sürecin bu toplantıda tartışılması yönündeki beklentiler nedeniyle bu ayki karar sonrasında düzenlenecek olan basın toplantısında ECB Başkanı Draghi’nin vereceği mesajlar son derece kritik. Toparlamak gerekirse, bundan sonraki dönemde hem bilançosunu küçülten hem de kademeli faiz artırımlarına devam edecek bir Fed’in, mevcut varlık alım programını sonlandırma konusunda ECB’nin de elini güçlendirebileceği düşünülebilr. Buna, İngiltere Merkez Bankası’nın da yakın dönemde olası bir faiz artırım ihtimalini kuvvetlendirici yönde izlediği iletişim politikası da eklenecek olursa; son küresel krizin ardından küresel olarak oluşan “düşük faiz – bol likidite” döneminin somut olarak sonlanmakta olduğunu söyleyebiliriz. Durumun böyle olması nedeniyle önümüzdeki dönemin özellikle gelişen ülke ekonomileri açısından bir miktar daha zorlaşabileceğini not etmekte de fayda var.

Ekim ayının para politikası tarafında son derece kritik gelişmelere gebe olmasına karşın, siyasi – jeopolitik gündemin zaman zaman bu taraftaki gelişmeleri gölgede bıraktığını da görebiliriz. Bu anlamda, Kuzey Kore kaynaklı jeopolitik risklerin hâlen masada kalmaya devam ediyor olması, 1 Ekim tarihinde olaylı bir şekilde yapılmaya çalışılan Katalan Referandumu sonrasında da gerginlik süreceğe benzemesi (özellikle de yaşanan olaylara rağmen Katalanların bağımsızlık ilan etmesi durumunda), geçen ay kredi notu düşürülen Çin’de 18 Ekim’de gerçekleşmesi beklenen Komünist Parti Kongresi, tarihi henüz resmi olarak duyurulmasa da muhtemelen 22 Ekim’de Japonya’nın erken seçime gidiyor olması kritik gündem maddeleri olarak sıralanabilir. Burada sıralanan her bir konu başlığına ait gelişmelere küresel piyasalardaki oynaklığı artırma potansiyeline sahip olduğundan yakından takip edilmesinde fayda bulunmaktadır.

Küreselde merkez bankalarının politika değişimlerini yakından takip ediyoruz. Fed ve ECB’nin sıkılaşma adımlarını İngiltere ve Kanada merkez bankalarının takip ediyor olması, küresel ölçüde faizlerin yukarı yönlü eğilimini destekler nitelikte. Bu durum Türkiye gibi kaynak ihtiyacı olan ve faiz hassasiyeti yüksek olan ülkeler için olumsuzluk oluşturuyor. Ekim ayında küreselde bu gelişmeler yerelde ise ülkenin güneyinde Irak ve Suriye’deki gelişmeler takip ediliyor olacak. Bu süreçte gerek BIST’te gerekse TL’de tek yönde güçlü trendler oluşmasını beklemiyoruz.

BORSADA DİP GÖRÜLDÜ MÜ?

Son dönemde başta Irak’taki gelişmeler olmak üzere bir çok riskin fiyatlandığı BIST 100’de yaşanan satışları bir düzeltme hareketi olarak izliyoruz. Borsa İstanbul için kısa vadede güçlü bir yükseliş trendi oluşturacak bir katalizör göremesek de geçtiğimiz ay görülen satışların sert bir satış trendine dönüşmesi için de yeterli argüman olmadığını düşünüyoruz. Bu nedenle bu birkaç aylık dönemde yeni bir hikaye bulunana kadar endeksin bir süre zayıf, dalgalı bir görünüm sergileme ihtimalini oldukça kuvvetli görüyoruz. Bu süreçte yılın geri kalanında 100 bin altındaki rakamlar (95-100 bina aralığı) görülse dahi bunun kalıcı bir trende dönüşmeyeceğini, gelecek yıla yönelik beklentilerinyılsonuna doğru yeniden Borsa İstanbul ve TL varlıklara ilgiyi artıracağını, yılın son bölümü için hala yeni zirve denemesi olasılığının devam ettiğini düşünüyoruz.

Kısa vadeli teknik görünüme baktığımızda ise son bir ayda yaşanan düşüşle birlikte BİST-100 endeksi, aralık ayı ve sene başından bu yana devam eden iki ana yükseliş trendini de kırdı. Bu hareketle birlikte, endeksteki rallinin başladığı dip seviyeden tarihi zirveye çizilen Fibonacci düzeltme seviyelerinden % 23.6’ya karşılık gelen 101.388’teki kritik desteğin de test edildiği, hatta kısa süreli de olsa altına sarkıldığını gördük. Buna karşın bu düşüşü tetikleyen olumsuzlukların ilk şoklarının geride kalması ve düşüşün 9 bin puanı aşarak 100-101 bin aralığındaki güçlü destek bölgesine kadar devam etmiş olması tepki alımlarını da beraberinde getirdi. Bu ay içinde izleyeceğimiz en önemli seviyelerde bahsettiğimiz bu 100-101 bin aralığındaki destek bölgesi olacak. Bu seviyeler kırılacak olursa kısa vadede 95-96 bina aralığı gündeme gelebilir. Ancak bölgemizde çok ciddi bir çatışma ortamı oluşmadığı sürece bu yönde bir geri çekilme oluşsa dahi bunun kısa vadeli alım fırsatı oluşturacağını düşünüyoruz. Yukarıda ise bu ay için 107-108 bin civarında güçlü dirençler oluşmasını bekliyoruz. Özetleyecek olursak ekim ayında aşağı yönlü riskleri biraz daha yüksek görmekle birlikte BIST 100’ün ana hatları ile 100-108 bin aralığında dalgalanmaya devam edeceğini düşünüyoruz.

DÖVİZ CEPHESİNDE YÖN YENİDEN Mİ YUKARI DÖNDÜ?

Eylül ayında 3,40’ın altındaki rakamları test eden Dolar/TL, içeride başlayan kur tartışmaları, enflasyonun çift haneye çıkması, dışarıda Fed ve artan jeopolitik risklerin etkisi ile hızla 3,60’a kadar tırmandı. Eylül ayını 3,56 civarından tamamlayan kur için eylül ayında takip edilen konuların tamamı ekim ayında da izlenecek konu başlıkları olarak karşımıza çıkıyor. Yaşanan son hareketleri göz önünde bulundurduğumuzda Dolar/TL’de, teknik olarak oluşan son yükseliş trendi dahilinde 3,50 altındaki rakamlar kısa süreli olarak görülse dahi kalıcı bir düşüş trendine dönüşme ihtimalini oldukça düşük görüyoruz. Yukarıda ise 3,65 civarının oldukça güçlü bir direnç bölgesi olduğunu görüyoruz. Bu çerçevede, zaman zaman yukarı yönlü ihlalleri daha olası görmekle birlikte, kurda ana hatları ile 3,50-3,65 bandında bir dalgalanma bekliyoruz..

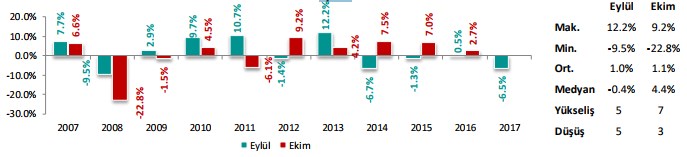

BIST-100 Son 10 Yıl Getiri Performansı - Eylül - Ekim Dönemleri

Son 10 yılda BIST-100 Endeksi, ekim aylarında 7 yılı yükselişle, 3 yılı ise düşüşle tamamladı. Dolayısıyla ekim ayı için getiriler bakımından mevsimsellikten bahsedebilir, ekim aylarında BIST-100 Endeksi’nin genellikle pozitif bir seyir izlediğini söyleyebiliriz. Geçen 10 yılda BIST-100 Endeksi’nde en sert düşüş %22,8 kayıpla 2008 yılında, en sert yükseliş %9,2 getiriyle 2012 yılında yaşandı. Böylelikle son 10 yılın ortalama getirisi %1,1 olarak gerçekleşti. 2008 yılında Lehman Brothers’ın iflası ile başlayan küresel kriz nedeniyle yıl boyunca borsalarda kayıplar yaşandığını söyleyebiliriz.

2012 yılı genelinde ise, 2011 yılında yaşanan Avrupa finansal krizi sonrası, yıl boyunca BIST-100 Endeksi’nde iyimserlik ekim ayında da sürdü.

Sayfada yer alan bilgiler tavsiye niteliği taşımayıp yatırım danışmanlığı kapsamında değildir. Yatırımcı profilinize uymayabilir.

-

şamil akkuş02 Ekim 2017 21:38

borsamız yabancılar için (ki %70 i yabancı) çok ucuz.

-

Mustafa Kırkağaç02 Ekim 2017 19:49

Son on yılda neler oldu biliyoruz ama yarın sabah ne olur bilinmez bir Kuzey Irak harekatı borsada 10 şiddette deprem meydana getiren etken olarak karşımıza çıkar bunun aksini iddia eden varsa bilmek isterim

-

Borsada yatırımcı sayısı geriledi

Borsada yatırımcı sayısı geriledi

-

Bir yılda en çok kazandıran hisseler

Bir yılda en çok kazandıran hisseler

-

Mali sektör hisselerinde hızlı yükseliş

Mali sektör hisselerinde hızlı yükseliş

-

New York borsası istihdam verileri sonrası...

New York borsası istihdam verileri sonrası...

-

Avrupa borsaları günü İtalya hariç yükselişle...

Avrupa borsaları günü İtalya hariç yükselişle...

-

BIST 100 endeksi haftalık bazda yüzde 3,64 değer...

BIST 100 endeksi haftalık bazda yüzde 3,64 değer...

-

Borsa İstanbul 4 yeni endeks hesaplayacak

Borsa İstanbul 4 yeni endeks hesaplayacak

-

Borsa günü rekorlarla tamamladı

Borsa günü rekorlarla tamamladı

-

Elon Musk hayal mi satıyor?

Elon Musk hayal mi satıyor?

-

New York borsası istihdam rakamları sonrası...

New York borsası istihdam rakamları sonrası...

-

Döviz rezervlerindeki düşüş hız kesmedi

Döviz rezervlerindeki düşüş hız kesmedi

-

Yabancılar borsada 154 milyon dolarlık hisse...

Yabancılar borsada 154 milyon dolarlık hisse...

-

Döviz mevduatları azaldı

Döviz mevduatları azaldı

-

Borsada 'büyük para'yı takip etmenin 4 yolu

Borsada 'büyük para'yı takip etmenin 4 yolu

-

Wall Street’te kâbus senaryosu: Kritik seviye...

Wall Street’te kâbus senaryosu: Kritik seviye...

1 Borsada 4 hissenin üzerindeki tedbir kalktı

1 Borsada 4 hissenin üzerindeki tedbir kalktı 2 Bir yılda en çok kazandıran hisseler

2 Bir yılda en çok kazandıran hisseler 3 Borsada yatırımcı sayısı geriledi

3 Borsada yatırımcı sayısı geriledi 4 Rusya altın üretiminde dünya ikincisi

4 Rusya altın üretiminde dünya ikincisi 5 Kakao fiyatlarında rekor düşüş

5 Kakao fiyatlarında rekor düşüş