E-bültenimize abone olarak

en son bilgilere ve haberlere ulaşabilirsiniz.

- ARACI KURUM RAPORLARI

- 13:05İnfo Yatırım, yatırımcılarla piyasa uzmanlarını Borsa İstanbul’da bir araya getirecek

- 08:58"Mayısta sat ve git” mottosu bu yıl tersine dönebilir mi?

- 08:46Borsada alıcılı başlangıç bekleniyor

- 09:15Borsada hafif alıcılı başlangıç bekleniyor

- 08:59Yurtdışı erteleme, yurtiçi bekleme modunda

- Tümünü Göster

Arçelik için tavsiyesini korudu

HSBC tarafından hazırlanan hisse raporunda Arçelik için hedef fiyat ve tavsiye açıklandı

Raporda şu değerlendirme yapıldı:

"HSBC Araştırma: Arçelik : “Endekse Paralel Getiri” tavsiyemizi sürdürüyoruz.

Arçelik’in beklentilerden daha iyi gelen 4Ç sonuçlarının 2014 yılı performansı için de olumlu sinyaller verdiğini düşünüyoruz. 4Ç sonuçları her ne kadar ana işkolu beyaz eşyada zayıflayan marjlara işaret etse de, elektronik segmentinde yeni nesil POS/yazar kasa satışlarının pozitif marj etkisi ve yeniden yapılandırılan küçük ev aletleri / kişisel bakım ürünleri işkolundaki güçlü performans ile öne çıkıyor.

2014 yılını zayıflayan ekonomik büyüme ve tüketim harcamamaları bakımından zorlu bir yıl olarak bekliyor, beyaz eşya talebinin yatay seyredeceğini tahmin ediyoruz. Artan rekabetle birlikte beyaz eşya marjlarındaki olası baskının 4Ç’de olduğu gibi elektronik ve diğer segment peformansı ile dengeleneceğini tahmin ediyoruz. İhracat tarafında ise Avrupa’daki bazı diğer büyük oyuncular (Electrolux ve Whirlpool gibi) pazarı büyük ölçüde yatay tahmin ederken, ekonomik toparlanmaya bağlı olası bir talep artışı Arçelik’in pazar payı kazanımlarının devam edip etmeyeceği bakımından bir test yılı niteliğinde geçebilir.

Tahminlerimizde ufak çaplı değişiklikler yaptığımız Arçelik için bu yıl net satışlarda %15 büyüme, %10.6 FAVÖK marjı ve %7 artışla 637m TL net kar öngörüyoruz. Bu beklentiler ışığında İndirgenmiş Nakit Akımları (İNA) analizine dayalı 14.0 TL olan hedef fiyatımızı değiştirmiyor, 12 aylık vadede sınırlı olarak değerlendirdiğimiz %17 getiri potansiyeli doğrultusunda “Endekse Paralel Getiri” olan yatırım tavsiyemizi koruyoruz.

Tavsiyemiz ve hedef fiyatımıza ilişkin başlıca yukarı yönlü riskler şunlardır:

(i) yurtiçi ve yurtdışı rekabetin ve fiyatlama ortamının tahminlerimizden çok daha olumlu gerçekleşerek marjları desteklemesi,

(ii) yurtdışında olası satın alım ya da yeni bir yatırımın piyasa tarafından “değer artırıcı” nitelikte algılanması,

(iii) beyaz eşya ve elektronik ürünlerde %6.7 olan ÖTV oranının düşürülmesi veya vergilerde/yasal mevzuatta olumlu etki yaratacak düzenlemeler yapılması,

(iv) TV sektöründe global fiyat ve talep koşullarındaki değişikliklerin ya da ABD dolarında oluşacak bir zayıflığın TV marjlarını tahminlerimizi ötesinde olumlu etkilemesi ve

(v) yeni nesil yaza kasa satışlarının ciro ve marjlar üzerinde tahminlerimizden güçlü olumlu etki yapması. Aşağı yönlü riskler ise bu faktörlerin tersi yönündeki gelişmeler olacaktır.

Sayfada yer alan bilgiler tavsiye niteliği taşımayıp yatırım danışmanlığı kapsamında değildir. Yatırımcı profilinize uymayabilir.

-

hakan 15 Şubat 2014 12:47

Sakin oyle bi yanlis yapmayin ben arcelik calisaniyim. İsler git gide hizla dusuyor. Vardiyalar azaliyor..

-

12 göstergesi "al" veren hisseler (29.04.2024)

12 göstergesi "al" veren hisseler (29.04.2024)

-

12 göstergesi "al" veren hisseler (26.04.2024)

12 göstergesi "al" veren hisseler (26.04.2024)

-

12 göstergesi "al" veren hisseler (25.04.2024)

12 göstergesi "al" veren hisseler (25.04.2024)

-

Kurumların günlük hisse önerileri (24.04.2024)

Kurumların günlük hisse önerileri (24.04.2024)

-

12 göstergesi "al" veren hisseler (24.04.2024)

12 göstergesi "al" veren hisseler (24.04.2024)

-

12 göstergesi al veren hisseler (18.04.2024)

12 göstergesi al veren hisseler (18.04.2024)

-

12 göstergesi "al" veren hisseler (17.04.2024)

12 göstergesi "al" veren hisseler (17.04.2024)

-

12 göstergesi "al" veren hisseler (16.04.2024)

12 göstergesi "al" veren hisseler (16.04.2024)

-

12 göstergesi "al" veren hisseler (15.04.2024)

12 göstergesi "al" veren hisseler (15.04.2024)

-

12 göstergesi "al" veren hisseler (09.04.2024)

12 göstergesi "al" veren hisseler (09.04.2024)

-

12 göstergesi "al" veren hisseler (08.04.2024)

12 göstergesi "al" veren hisseler (08.04.2024)

-

12 göstergesi "al" veren hisseler (05.04.2024)

12 göstergesi "al" veren hisseler (05.04.2024)

-

12 göstergesi "al" veren hisseler (04.04.2024)

12 göstergesi "al" veren hisseler (04.04.2024)

-

12 göstergesi "al" veren hisseler (03.04.2024)

12 göstergesi "al" veren hisseler (03.04.2024)

-

12 göstergesi "al" veren hisseler (02.04.2024)

12 göstergesi "al" veren hisseler (02.04.2024)

1 Günün önemli şirket haberleri 29/04/2024

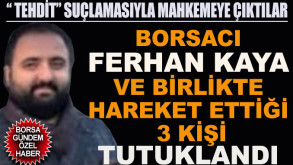

1 Günün önemli şirket haberleri 29/04/2024 2 Borsacı Ferhan Kaya ve birlikte hareket ettiği söylenen 3...

2 Borsacı Ferhan Kaya ve birlikte hareket ettiği söylenen 3... 3 Borsada altı hissenin üzerindeki tedbir kalktı

3 Borsada altı hissenin üzerindeki tedbir kalktı 4 Borsa İstanbul 4 hisseye kredili işlem yasağı getirdi

4 Borsa İstanbul 4 hisseye kredili işlem yasağı getirdi 5 Yabancıların en fazla yöneldiği hisseler

5 Yabancıların en fazla yöneldiği hisseler