E-bültenimize abone olarak

en son bilgilere ve haberlere ulaşabilirsiniz.

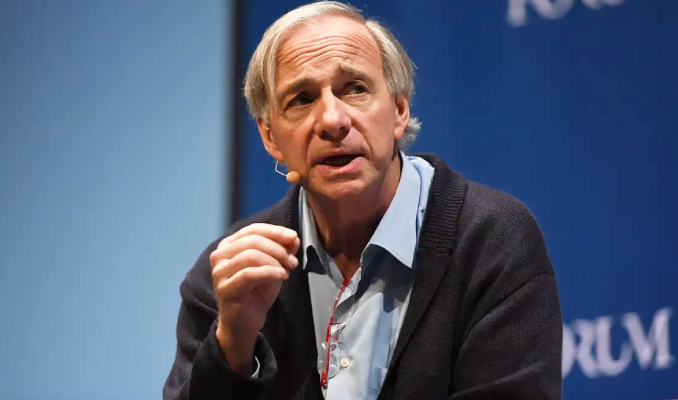

Ray Dalio: Piyasalardaki dengesizlik korkunç seviyede

Piyasalardaki belirsizlik ve dengesizlik bankacılık kriziyle iyice şiddetlendi. Uzmanlar, para kaybetme riskinin oldukça yüksek olduğu noktasında yatırımcıları uyarıyor.

BORSAGUNDEM.COM - DIŞ HABERLER SERVİSİ

ABD ekonomisindeki çalkantılar piyasaları da olumsuz etkiliyor. Bunda yeni patlak veren ve yankıları süreceğe benzeyen bankacılık krizinin önemli payı bulunuyor.

Borsagundem.com’un derlediği bilgilere göre, ünlü yatırımcı Ray Dalio, piyasa ‘korkunç bir dengesizlik’ ile karşı karşıya olduğu için herkesin para kaybettiği konusunda yatırımcıları uyarıyor.

Küresel bir sorun

Insider’dan Filip De Mott’un haberine göre, Bridgewater Associates Kurucusu Ray Dalio, ödünç alınan fonlarla edinilen varlıkların değer kaybettiğini ve Silicon Valley Bank'ın çöküşünün küresel bir sorunun göstergesi olduğunu söylüyor.

Dalio, Fed’in uzun yıllar faiz oranlarını düşük tutmasının bir sonucu olarak bankaların ucuza borç alıp yatırım yapabildiğinin altını çiziyor. Ancak Fed agresif oran artışlarına yöneldikçe bu yatırımların değer kaybettiğini ve daha düşük getiri sağladığını belirten Dalio, bu durumun bankacılık krizini tetikleyen en önemli unsur olduğunu ifade ediyor.

Dalio, “Bu olduğunda, herkes para kaybediyor. Ve bu, ekonomide, dünya ekonomisinde, ABD ekonomisinde var olan yaygın bir durum” şeklinde konuşuyor.

Dengesizlik artıyor

Dalio, bunun enflasyonu hesaba kattıktan sonra getiri sağlayacak kadar yüksek, ancak yatırım yapmak için borçlanan insanlara zarar verecek kadar yüksek olmayan bir faiz oranı gerektiren zor bir dengeleme eylemi olduğunu sözlerine ekliyor.

Federal hükümet devasa bütçe açıklarıyla boğuşurken, piyasaların da gelecek yıllarda daha fazla borçlanma göreceği kabul ediliyor. Açık boşluğunu doldurmak için, hükümetin ABD Hazineleri gibi varlıklar yoluyla borç satarak borçlanması gerekiyor ancak bunun gerçekleşmesi için borç yatırımcılarının yeterince yüksek bir reel getiriye sahip olması gerekiyor. Bu durum, Dalio’nun söz ettiği dengesizliğin de nedenini oluşturuyor.

Dalio, “Yeterince yüksek bir gerçek getirileri yoksa, yatırımcılar, ellerindeki ya da yeni edinmeyi düşündükleri borcu satın almak yerine satabilirler. Bu da korkunç bir dengesizlik yaratır” diye uyarıyor.

Krizi tahvil satışları başlattı

Ancak daha yüksek faiz oranları aynı zamanda tahvil varlıkları üzerinde de baskı oluşturuyor. Bu da tahvillerin vadeye kadar elde tutulması yerine piyasa oranlarında değerlenmesi veya satılması gerekliliğini doğuruyor.

Dalio, “Sıkılaştırma politikası karşısında bir tahvil portföyünün satışından 1,8 milyar dolar zarara uğrayan Silicon Valley Bank'ın durumu da buydu” diyor ve ekliyor, “Piyasalara daha yakından bakarsanız, birçok kuruluşun benzer finansal zorluklar içinde olduğunu görürsünüz" diyerek sözlerini tamamlıyor.

Küresel piyasaları altüst edecek batık banka uyarısı

Küresel piyasaları altüst edecek batık banka uyarısı

Küresel piyasalar polyannacılık mı oynuyor?

Küresel piyasalar polyannacılık mı oynuyor?

Tahvil piyasaları da resesyon sinyali veriyor

Tahvil piyasaları da resesyon sinyali veriyor

Morgan Stanley: Hisse senedi piyasaları cazip fırsatlar sunuyor

Morgan Stanley: Hisse senedi piyasaları cazip fırsatlar sunuyor

Yardeni: Banka krizi borsaları zirveye taşıyacak

Yardeni: Banka krizi borsaları zirveye taşıyacak

Bank of America: Uzun vadeli hisse senedi yatırımından vazgeçmeyin

Bank of America: Uzun vadeli hisse senedi yatırımından vazgeçmeyin

Sayfada yer alan bilgiler tavsiye niteliği taşımayıp yatırım danışmanlığı kapsamında değildir. Yatırımcı profilinize uymayabilir.

-

Baytar02 Nisan 2023 22:11

Bu ve bunun gibi tipsiz tipleri çok önemsiyorsunuz . Bunların kerameti kendinden menkûl.

-

ALİ TEL31 Mart 2023 17:31

hisselerinizi satmayın arkadaşlar borsamız çok güzel olacak .

-

MERHALET KUŞUÖTMEZ31 Mart 2023 16:51

(6) (6) (6) (6) (6) (6) (6) (6) (6) (6) (6) (6) (6) (6) (6) (6) (6) (6) Seçerseniz başınıza vizyonsuz ve projesiz liderleri olacağınız bu...... (6) (6) (6) (6) (6) (6) (6) (6) (6) (6) (6) (6) (6) (6) (6) (6) (6) (6) (6) (6) (6)

-

Yabancı yatırımcıların hisse alımı sürdü

Yabancı yatırımcıların hisse alımı sürdü

-

Faiz indirimleri de piyasaları rahatlatmayabilir

Faiz indirimleri de piyasaları rahatlatmayabilir

-

Faiz beklentisi: Nisan ayında değişim olmayacak

Faiz beklentisi: Nisan ayında değişim olmayacak

-

BofA: ABD hisse senetlerinden devam etti

BofA: ABD hisse senetlerinden devam etti

-

Yatırımcılar yüksek faizlere alışmalı

Yatırımcılar yüksek faizlere alışmalı

-

Borsada satış eğilimi henüz bitmedi

Borsada satış eğilimi henüz bitmedi

-

Avrupa borsaları satıcılı açıldı

Avrupa borsaları satıcılı açıldı

-

Merkez Bankası açıkladı: İşte dolar, faiz ve...

Merkez Bankası açıkladı: İşte dolar, faiz ve...

-

Borsa güne düşüşle başladı

Borsa güne düşüşle başladı

-

Yatırımcı ilgisinin arttığı hisseler...

Yatırımcı ilgisinin arttığı hisseler...

-

Küresel piyasalarda negatif görünüm

Küresel piyasalarda negatif görünüm

-

12 göstergesi al veren hisseler (19.04.2024)

12 göstergesi al veren hisseler (19.04.2024)

-

Yatırım fonlarında yüzde 200’ün üzerinde yıllık...

Yatırım fonlarında yüzde 200’ün üzerinde yıllık...

-

Fiyat hareketi güçlü hisseler (19.04.2024)

Fiyat hareketi güçlü hisseler (19.04.2024)

-

Yabancı işlemlerinde öne çıkan hisseler

Yabancı işlemlerinde öne çıkan hisseler

1 Günün önemli şirket haberleri 19/04/2024

1 Günün önemli şirket haberleri 19/04/2024 2 BIST Temettü Endeksleri'nde 10 hissede değişikliğe...

2 BIST Temettü Endeksleri'nde 10 hissede değişikliğe... 3 SPK'dan biri halka açık, toplam iki şirkete para cezası

3 SPK'dan biri halka açık, toplam iki şirkete para cezası 4 İsrail İHA'ları İran'ı vurdu!

4 İsrail İHA'ları İran'ı vurdu! 5 SPK'dan 8 kişiye 4,4 milyon TL ceza

5 SPK'dan 8 kişiye 4,4 milyon TL ceza