Süper küçük şirketler

KARLI ŞİRKET STRATEJİSİ (6), AKTİF KARLILIĞI

Bugün aktif karlılığı stratejisini şirket piyasa değeri metriğine göre sınıflandırıp inceleyeceğim. Stratejide büyük şirketler mi yoksa küçük şirketler mi daha iyi getiri potansiyeli sunuyor?

Şirket büyüklüklerine göre incelemeyi de mini seri olarak kabul edebiliriz. Bugün mini serinin üçüncü ve sonuncusundayız.

Aktif karlılığını şirket bazında incelemeye başlayabiliriz.

Strateji adımları:

Aktif karlılığı 12 aylık dönemler için her çeyrek hesaplanacak (trailing)

Şirketler büyüklüklerine göre 4’e bölünecek: En büyük %25; ondan sonraki büyük %25; daha küçük olan %25 ve en küçük %25.

Bu metrikte her dilimde en iyi 75 şirketi portföye dahil edeceğim. Bu dilimi 10-20-50-75 olarak ayrı ayrı inceleyeceğim.

Bilanço verileri her zaman yaptığımız gibi 1 çeyrek gecikmeli kullanılacak.

Portföye bugün XUTUM endeksine dahil hisseler alınacak, spor hisseleri alınmayacak.

Portföy her zaman %100 yatırımda olacak.

Testler 2011 sonunda başlayacak, bugüne kadar devam edecek.

Alım ve satım işlemleri her çeyrek son gününde yapılacak.

Hemen incelemeye geçebiliriz.

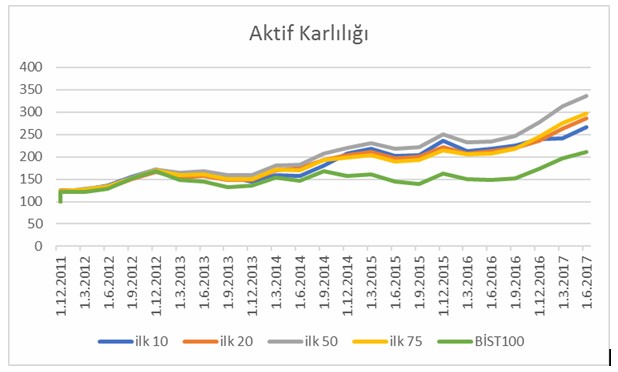

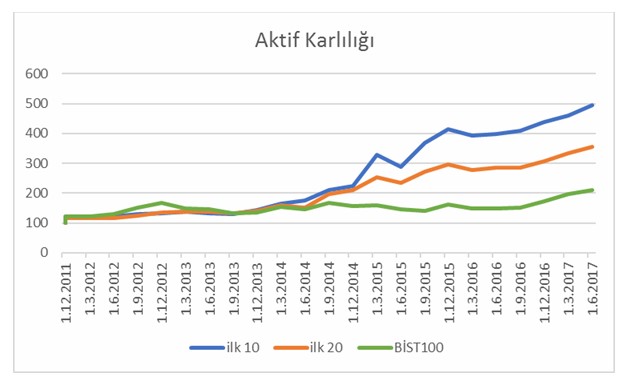

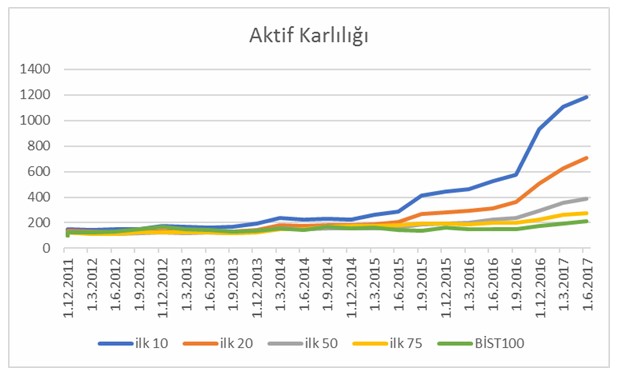

Büyük şirketlerin portföy getiri grafiğine bakalım (en değerli 100 şirket):

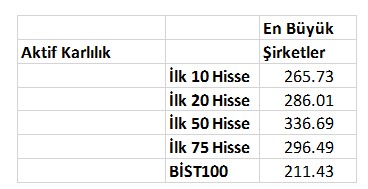

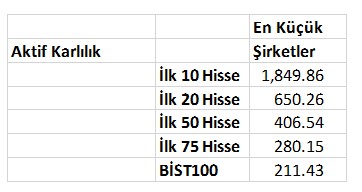

100 TL değerindeki portföyün ulaştığı son değerler:

Portföy 50 hisse ile başarılı görünüyor. Ayrıştırıp inceleyelim:

Büyük şirketlere aktif karlılığına göre yatırım yapmak karlı görünüyor ama önceki stratejiden hatırlayalım tüm şirketleri aldığımız duruma göre oldukça geride. Bu açıdan baktığımızda portföyün getirisinin büyük şirketlerden kaynaklanmadığını iddia edebiliriz.

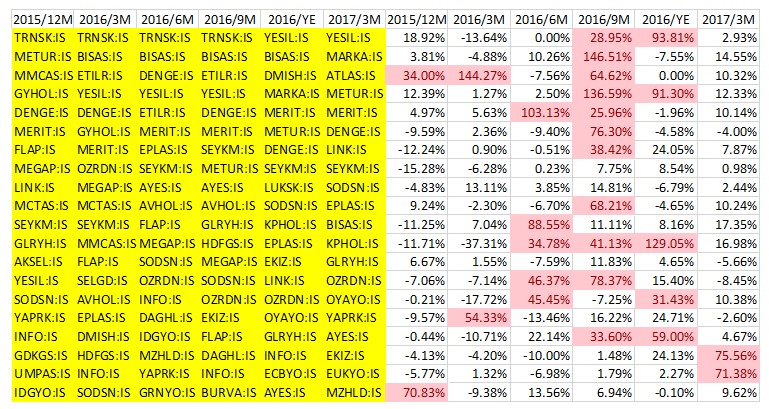

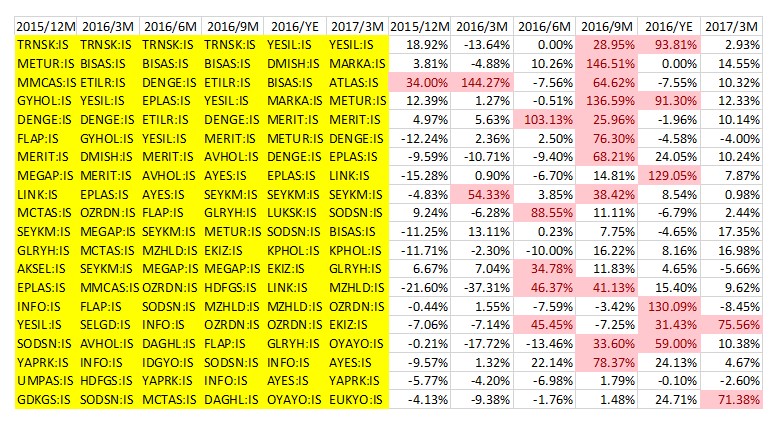

Son 6 çeyrekte seçilen ilk 50 hisseye bakalım:

Bu metrik kullanılarak yapılan yatırımlar son 6 yılın 5’inde BİST’e göre daha iyi, fark 2014 yılından itibaren daha hızlı artıyor.

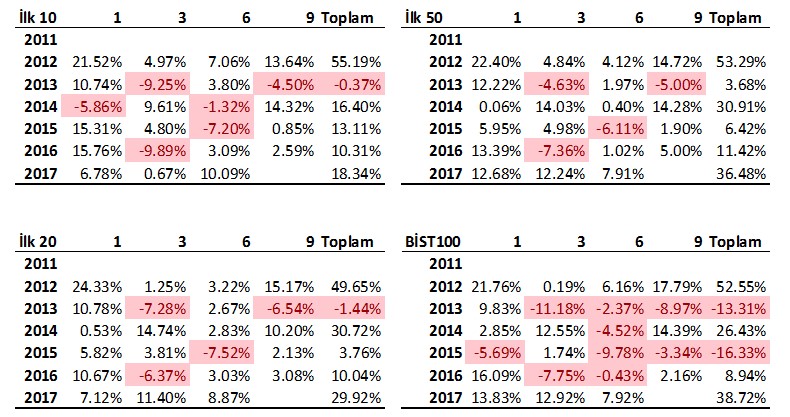

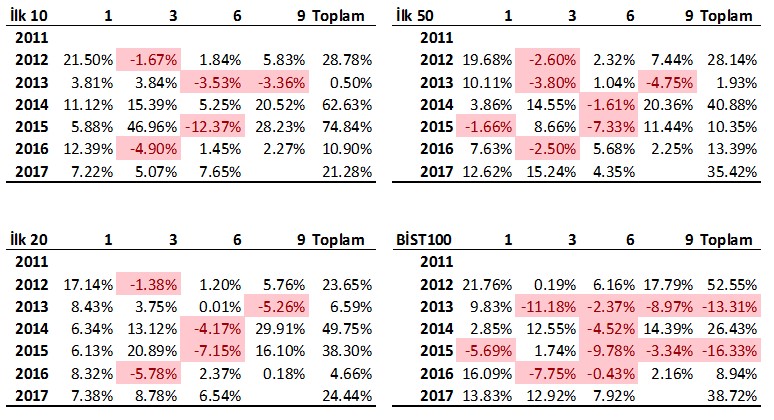

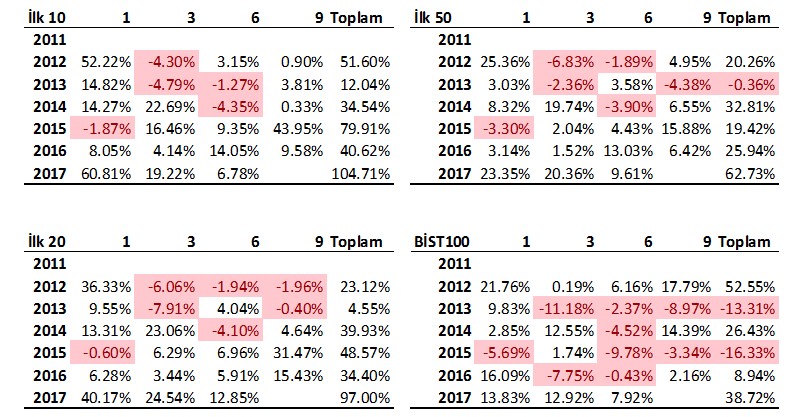

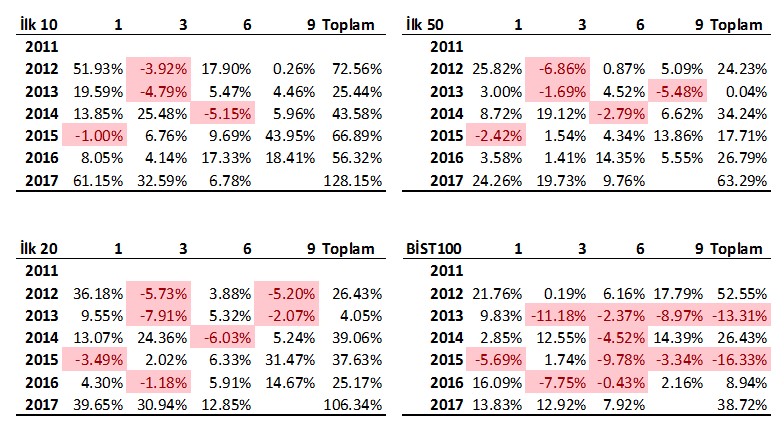

Büyük şirketler kısmının detaylı getiri tablolarını inceleyelim:

Zarar edilen yıl yok, son 6 yılda 5 defa BİST100 endeksinden daha iyi.

İkinci 100 hisselerine geçelim.

Portföy getiri grafiği:

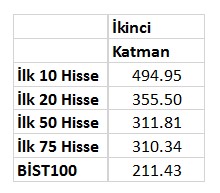

100 TL’nin ulaştığı son değer:

Bu gölgede 20-10 hisse başarılı:

Seçilen hisseleri görelim (ilk 20):

Detay getiri tablosu:

Strateji son 6 yılın 4’ünde BİST100 endeksinden daha iyi, hiçbir yıl zarar yok.

3’üncü katmana inelim, portföy getirisi:

Burada tüm getiriler neredeyse aynı, 10 hisse bir adım önde.

Seçilen hisselere bakalım (ilk 20):

Detay getiri tablosu üçüncü katman hisselerden oluşan portföyde volatilitenin arttığını gösteriyor:

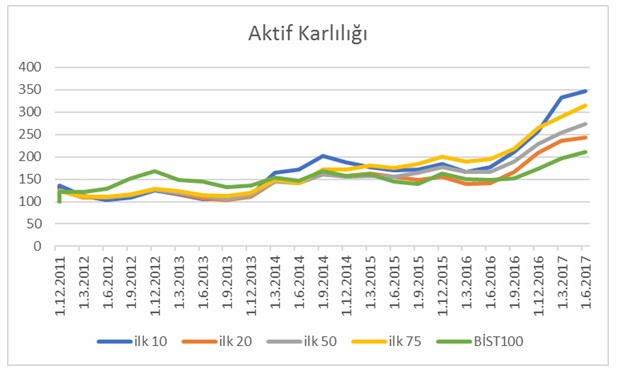

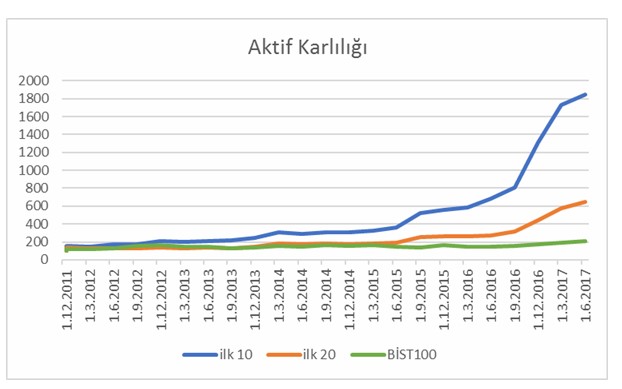

Sıra geldi küçük şirketlere, portföylerin getirilerine bakalım:

100 TL ne olmuş:

Hedefi 12’den vurduk gibi görüyor. Aktif karlılığına göre küçük şirketlere yatırım yapmak çok daha iyi sonuç veriyor. Hangi hisseler var bakalım:

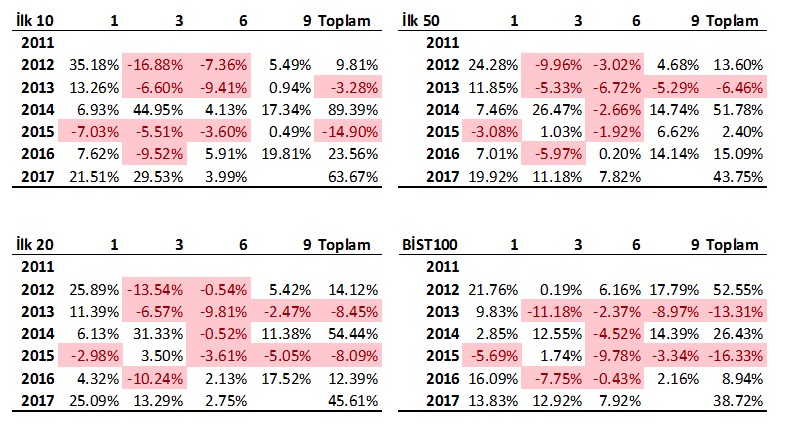

Detay getiri tablosuna bakalım:

Portföyde daha önce denediğimiz %85 aktif karlılık %15 yatırım karlılığı birleşik göstergesine göre getirilere bakalım:

100 TL ne olmuş:

Detay getiriler:

Hisseleri de görelim:

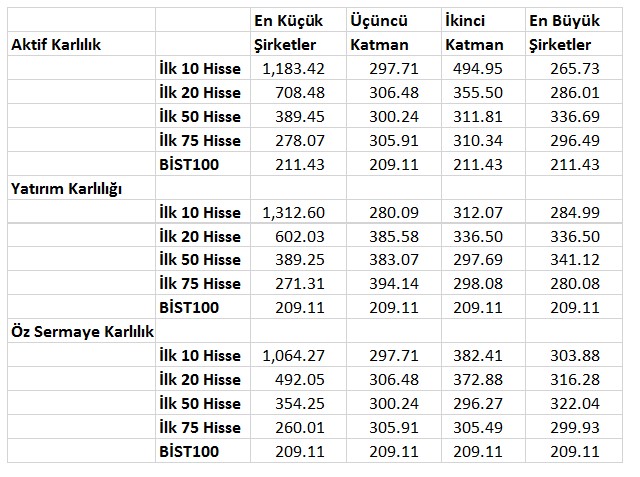

Yazıyı 3 stratejinin -yatırım, öz sermaye ve aktif karlılık- 4 şirket büyüklüğü alt kırılımı ile detayına bakarak bitirelim:

Son tabloda da açıkça görüldüğü gibi aktif öz sermaye ve yatırım karlılığı metrikleri küçük şirketlerde çok iyi çalışıyor.

Pazartesi günü Excel dosyasını kullanma kılavuzu ile birlikte paylaşacağım.

Yazıda ele aldığım strateji eğitim amaçlıdır. Yatırım tavsiyesi olarak kabul edilemez. Yatırımcı kendi kararlarından sorumludur ve kendi kararlarını kendi analizleri sonrasında vermek zorundadır. Yorumlarınızı bekliyorum.

Sayfada yer alan bilgiler tavsiye niteliği taşımayıp yatırım danışmanlığı kapsamında değildir. Yatırımcı profilinize uymayabilir.

-

Adnan Salih30 Temmuz 2017 19:14

Sayın Kaan: Çok teşekkürler. 2011 temmuz-2016 temmuza kadar bence piyasa yatayda idi. Yukarı trend 2016 Kasim ile basladi. 2011,13,15 dusus; 2012,14 yukselis 2016 dalgali yatay diyebiliriz sanirim. 2008i teste almakta sorun yok çünkü arkasından 2009 geliyor:) Herhangi bir test minimum 5 yılı kapsamalı.

-

Kaan30 Temmuz 2017 18:40

Adnan bey harika bir iş çıkartıyorsunuz sizi takip etmek bizide heycanlandıracağından kuşkunuz olmasın çünkü herşey şeffaf. Bu arada sizden ricam 2011 yılı sonrası genel trend yukarı yönlü yani en az kriz yılını 2008 den başlangıç alabilirsek uzun vadeli yatırımın risk durumunu görmüş oluruz diye düşünüyorum. Saygılarımla.

-

Adnan Salih30 Temmuz 2017 16:48

Sayın Halden: Yazmayı ve yeni stratejiler çalışmayı seviyorum. Bu stratejileri portföy yönetimi/aracı kurumlar için geliştirmek ve uygulamak.istedigimde cin seddi misali duvarlarla karşılaştım; ben de doğrudan yatırımcılara bila bedel yazmaya karar verdim. Hiç bir aracı kurum analisti size "abi gider abi duser" den farklı birşey söylemeyecektir. Piyasanın %70 inin yabancı elinde olmasının en onemli sebebi aracılardır. Ben aracıları aradan çıkarma misyonunu ustlendim. Stratejilere gelince para koymayacagim.hic bir şeyi buraya yazmam. Matematik ve ıstatistik herşeyin temelinde:) Yazdığım her sey seffaf ve sizler tarafindan kontrol edilebilir. En büyük hayalim yatırım dünyamızı değiştirmek ve herkesin erişebileceği bir yer haline getirebilmek ve bunu yaparken birlikte gerçekleştirebilmek. Yorumunuz için teşekkürler.

-

Nick30 Temmuz 2017 16:15

Salih Bey , böyle bir test yapılabilir mi? Ulusal 100 senetleri kullanılabilir. 6 aylık getirisi endeksin üzerinde olan senetler içinde f/k oranı en düşük 10 senede yatırım yapılınca sonuç ne çıkıyor (aylık rebalance) ? Sürekli pozisyonda olunacak. Bu sonuç en düşük f/k oranına sahip 10 senede yatırım ile 6 aylık en iyi getiriye sahip 10 senede yatırım sonucuyla karşılaştırılabilir.

-

Nick30 Temmuz 2017 15:52

Salih Bey , Gary Antonacci'nin dual momentum konseptini okudum. Dual momentum , relative momentum ve absolute momentumdan oluşuyor.Absulut momentum,seçilen enstrumanların 12 aylık getirisinin bono getirisinden daha iyi olması.Relative momentum ise iki ayrı enstrumanın 12 aylık getirisinin karşılaştırılması. Kullandığı enstrumanlar,s&p 500 ve world-ex usa endeksleri.Bu ikisinden hangisinin 12 aylık getirisi daha iyiyse ona yatırım yapılıyor (aylık rebalance).Aynı zamanda seçilen enstrumanın 12 aylık getirisinin bono getirisinden daha fazla olması şartı var,aksi halde borsa yerine bono endeksine yatırım yapılıyor.Böylece dual momentum sağlanıyor. Dual momentum 1971 yılından itibaren yıllık % 17 getiri sağlamış, sharp oranı 0.92.Absolute momentum getirisi %12.9 , sharp 0.66. Relative momentum getiri % 13.5,sharp 0.56.S&p 500 % 10.7 ,sharp 0.42.

-

halden30 Temmuz 2017 14:29

Sn Salih, gerçekten merak ediyorum; neden yazıyorsunuz?.. Para için olmadığını zannediyorum, çünkü o zaman tüm bu stratejilerin bir işe yaramadığı sonucu çıkar, ikincisi hayattaki diğer tüm konulara da hep matematiksel, istatiksel veya grafiksel mi bakıyorsunuz?..

-

Adnan Salih30 Temmuz 2017 13:55

Sayın Nick: Bahsettiğiniz stratejilere ilişkin makale (ler) var ise bana yollamanız mümkün mü? Eğer makale yok ise o zaman stratejiyi adım adım bana yazın ben de formüle etmeye çalışayım.

-

Adnan Salih30 Temmuz 2017 13:53

Sayın Mustafa: Güzel ve doğru tespitler, teşekkür ederim. Değerli yorumcular hepinize ayrı ayrı teşekkür ediyorum. Yorumlarınızın yüksek kalitesi hem yazıyı zenginleştiriyor hem de beni motive ediyor.

-

Mustafa30 Temmuz 2017 11:22

Yatırım karlılığı , aktif karlılığı ve özsermaye karlılığının korelasyonu yüksek. Özsermaye karlılığını ele alırsak bunun mevduat faizinden yüksek olması gerekir ki o şirket yatırım yapılabilir olsun.Testlerde çıkan sonuç da bunu destekliyor zaten.Mevduat faizinin altında özsermaye karlılığına sahip şirketlerin getirisi ortalamanın altında olurken özsermaye karlılığı mevduat faizinden yüksek şirketlerin getirisi ortalamanın üstünde oluyor.Bunun dışında önemli bir nokta , özsermaye karlılığı arttıkça getiri doğrusal olarak artmıyor.

-

Nick29 Temmuz 2017 20:25

Adnan Bey ,benim bahsettiğim yöntemde 6 aylık getirilere göre pahalı senetlere yatırım yapmakla ucuz senetlere yatırım yapmanın nasıl sonuç verdiği karşılaştırılıyor. Value investing ile momentum investing ters korelasyona sahip olduğu için kombine kullanmak mantıklı olabilir, böylece tek başlarına kullanımlarına göre getiri artarken volatilite azalacaktır. Mesela f/k ya da pd/dd piyasa ortalamasının altında olup 6 aylık getirisi endeksten iyi senetlerden portfoy oluşturmak gibi.Bu portfoy sürekli pozisyonda olacak ve aylık düzenleme yapılacak.

-

Adnan Salih29 Temmuz 2017 19:21

Sayin Kaan Bey: Veriyi dedigim baska programdan aliyorum. Siralama ise Excel fonksiyonları Large/Match/Index kullanılarak gerçekleştiriliyor. Dosyayı paylaştığımda formüllerin hepsi açık olacak sizler inceledikten sonra tekrar fikir alışverişi yapariz.

-

Adnan Salih29 Temmuz 2017 19:01

Sayın Mert: Yorumlariniz icin cok tesekkurler. Ben baska bir program kullaniyorum. Finnet e iletirseniz onlar da aynı metrik.icin geliştirme yapabilirler diye düşünüyorum.

-

Kaan29 Temmuz 2017 18:31

Elinize sağlık Adnan bey. Mert yorumuna katılmakla beraber. Yatırım karlılığı aktif karlılık öz sermaye karlılığı listelerini biz nasıl çıkartabilir ve ilk on ilk 20 seçimini nasıl yapıyoruz bu konularada açıklık getirirseniz memnun olurum. Saygılar.

-

Mert29 Temmuz 2017 17:35

Sayın Adnan Bey, Elinize saglık cok guzel calısmalar yapıyorsunuz. Yatırım karlılıgını nasıl bulabilirim? Zira finnette oyle bir kriter/baslık bulamadım. Saygılar

-

Adnan Salih29 Temmuz 2017 17:17

Sayın Nick: Detay açıklamalar için teşekkürler. Sizin bahsettiğiniz yontem sanirim Dual Momentum (yanılıyorsam lütfen düzeltin) ben ikili momentum ve süper momentum adları altında 2 ayri strateji çalıştım arşivde mevcut. Siz momentum ile seçim yapıp f/k p/d vb.faktörler ile secimi daraltmak istiyorsunuz sanırım. Momentum soz konusu olunca 6/12 ay surelerim TR için uzun olduğunu gozlemledim; 1/2/3 ay genelde daha basarili.

-

Adnan Salih29 Temmuz 2017 17:12

Sayin Ahmet Ertürk Bey: Pazartesi Excel dosyası elinizde olduğunda istediğiniz tüm sıralamaları yapabileceksiniz. Son 3 yazıda iyi/daha az iyi büyük şirketler mevcuttu isterseniz tekrar göz atabilirsiniz.

-

ahmet ertürk29 Temmuz 2017 12:13

adnan bey elinize sağlık güzel yazılar için. amatör bir yatırımcı olarak sizden bir ricam var. karlılık kıstaslarına göre en iyi en buyuk 20 şirket ile en küçük 20 şirketi yazarsanız çok sevinirim :)

-

Nick29 Temmuz 2017 12:11

Salih Bey,akademik çalışmalarda başarısı ortaya konan bu yöntemde geçtiğimiz 6 ay-1 senelik sürede iyi performans gösteren senetler önümüzdeki 6 ay-1 senelik sürede de iyi performan gösteriyor.Bunun için borsadaki senetleri geçtiğimiz 6 aylık getirilerine göre 5 gruba ayırırsak 1. gruptaki senetler en iyi getiriyi gösteren % 20 lik grup olurken 5. gruptaki senetler ise en kötü getiriye sahip senetlerden oluşacak.1. gruptaki senetler 5. gruptaki senetlerden çok daha iyi getiri sağlıyorsa bu yöntem güzel çalışıyor demektir.Özellikle diğer yöntemlerle kombine kullanılabilir.Mesela 1. gruptaki senetler içinde f/k oranı en düşük senetlere yatırım yapıldığında nasıl sonuç çıkıyor buna bakılabilir.

-

Adnan Salib29 Temmuz 2017 09:10

Sayın Nick: Bira daha açıklayabilir misiniz?

-

Mustafa29 Temmuz 2017 08:24

Yüksek özsermaye karlılığına yatırım W. Buffett ın sırlarından biridir diğeri düşük beta

-

Nick29 Temmuz 2017 07:40

Salih Bey 6 aylık momentuma göre 5 gruba ayırarak backtest uygulayabilirseniz sevinirim. https://www.valuesignals.com/Quantitative_Value_Investing_In_Europe/Index#Combining_Two_Factors_Price_Index_6m

-

Mustafa28 Temmuz 2017 22:09

Salih bey karlılığa göre büyükten küçüğe sıralama yaparsanız lineer bir artış olup olmadığı belli olur

-

Adnan Salih28 Temmuz 2017 15:13

Küçük bir açıklama (2) Portföylerin 1/2/3/4 çeyrekler için getirilerini ve hisseleri tablolarda gösterdim. Portföy grafikleri performans grafikleridir, benzer dönemler için BİST100 endeksini de ekledim. Serinin sonunda küçük şirketler segmentinde aktif/yatırım/öz sermaye karlılıklarına dayalı seçimlerin 10/20 hissede daha başarılı oldukları yorumunu yaptım. Şirketler gitti, itirazım yok. Stratejilerde F/K, PD/DD vs. gibi faktörler yok. Sadece 3 faktörü genel ve alt segmentler bazında inceledim. Mustafa Bey hisse ismi yazarsanız beraber bakalım. Pazartesi kullandığım dosyayı paylaşacağım, sizlerde deneylerinizi yapıp sonuçları paylaşırsınız.

-

Adnan Salih28 Temmuz 2017 15:11

Sayın Yorumcular küçük bir açıklama (1): Son 6 yazının ilk 3'ünde yatırım karlılığı, öz sermaye karlılığı ve aktif karlılığı baz alarak şirketleri sıraladım, en iyi olan 10-20-30 vs. portföye aldım. İşlemler bilanço tarihlerinden 1 sonraki dönem gerçekleştirildi. Örnekleyecek olursam 03/17 bilançosu verilerine dayanarak 06/17 tarihinde alım/satımlar gerçekleştirildi.Bunu sanki 03/17 bilançoları 06/17 tarihinde kamuya duyurulmuş olarak varsayabilirsiniz. Serinin ikinci yarısında ise BİST şirketlerini büyüklük olarak 4'e bölerek hangi şirket grubunda hangi stratejinin daha karlı olduğunu inceledim. İlave olarak bileşik (%60 Aktif karlılık %40 Yatırım karlılık gibi) rasyoya göre de hisseleri seçtim.

-

Tahir Furkan28 Temmuz 2017 12:03

Mustafa Bey'e katılıyorum, grafikler karmaşık, anlaşılmıyor.

-

Mustafa Türksevet28 Temmuz 2017 10:57

Yorumlarınız Küçük yatırımcı için anlaşılabilir değil.artı Hisseler zaten 3 ayda çok değer kaxandı Bulmaca çözer gibi Verileriniz.geçen ay Sermayesi çok kötü olan Firma Nasıl oluyorda 3 ayda Sermayesi çok Karlı duruma Yükseliyor.F/K oranı geçmiş aylarda Çok Yüksek Şimdi Yerlerde Sürünüyor.şimdi hangisini almak Akıllı Yatırım Anlayamıyoruz Adnan Bey???

-

15 Nisan 2024, Pazartesi

Ralli mi bu! Yoksa sadece bir haftalık bir çıkış mı?

Devamını Oku -

01 Nisan 2024, Pazartesi

Seçimlerin ardından piyasalar ve BIST100'de yeni dönem

Devamını Oku -

11 Mart 2024, Pazartesi

Fitch başlangıç, kredi not artışlarının devamı gelir

Devamını Oku - 02 Mart 2024, Cumartesi Devamını Oku

-

26 Şubat 2024, Pazartesi

Altın yatırımında parlayan hafta

Devamını Oku -

17 Şubat 2024, Cumartesi

Yatırımcının gözü kulağı borsada

Devamını Oku -

09 Şubat 2024, Cuma

Merkez Bankası başkan değişimi sonrası piyasalar

Devamını Oku -

01 Şubat 2024, Perşembe

Yeniden halka arzlara odaklanma dönemi

Devamını Oku -

23 Ocak 2024, Salı

Merkez Bankası’nın magazin boyutundan parapolitikasına odaklanma dönemi

Devamını Oku -

15 Ocak 2024, Pazartesi

BIST100 yeni bir dönemin habercisi mi?

Devamını Oku