Sihirli formül portföy strateji test

Dünkü olağandışı gelişmeler sihirli formül stratejisini ele almamızı engellemişti.

Sihirli formül stratejisi nasıl çalışacaktı hatırlayalım:

1. İşlem yapılacak hisseler için minimum bir piyasa büyüklüğü belirle

2. Alt yapı hisselerini (utility) ve finansal şirketleri alma

3. Yabancı şirketleri alma

4. Firmanın kar verimliliğiini belirle: FAVÖK/Firma Değeri

5. Firmanın kapital getirisini belirle: FAVÖK / (Net Sabit Varlıklar + Çalışma Sermayesi)

6. Piyasa değeri belirlenen eşiğin üzerindeki firmaları bu iki değere göre yüksekten düşüğe sırala

7. En iyi 20-30 şirkete her ay 2-3 hisse olmak üzere sene sonuna kadar yatırım yap.

8. Portföyü yılda bir kere ayarla. Kaybedenleri sene bitmeden bir hafta önce sat, kazananaları yeni yılın ilk haftasında sat

9. Uzun vadede bu işleme devam et (5-10 yıl)

Yukarıdaki bütün maddeleri 1’inci ve 2’nci hariç yerine getireceğiz.

Temel analizde her zaman gerçekleştirdiğimiz gibi bilanço verilerinin bir sonraki çeyrekte elimizde olduğunu varsayacağız. Üçüncü çeyrek bilançosu dördüncü çeyrekteki alım satımlarımızın temelini oluşturacak.

Portföy 3 ay boyunca taşınacak, çeyrek sonunda eğer değişmisse yeni hisseler ile devam edeceğiz.

Portföyler 10 ve 20 hisse ile oluşturulacak, eşit ağırlıklı olacak. Karşılaştırmayı ise BİST100 ile yapacağız.

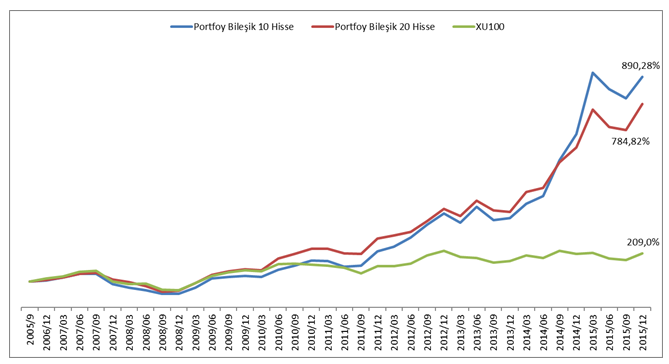

Grafikte getirileri inceleyebiliriz:

20 hisseli portföy 10 hisseli portföyden geride kaldı, iki portföyde BİST100’den çok daha iyi getiri üretti.

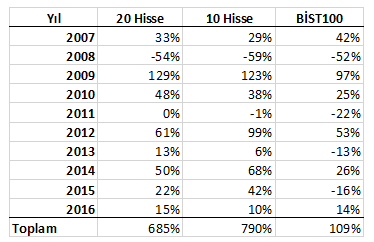

Yıllara göre bakalım:

10 hisseli portföy 2012 ve 2014 yıllarında fark yaratmış. Strateji %100 yatırımda olduğu için 2008 yılında ciddi bir zarar oluşturmuş. 2011 ve 2013 yıllarında ise 10/20 hisseden oluşan portföyler zarar etmemiş.

Kalite her ne kadar dile getirilmese de BİST hisselerinde oldukça anlamlı. Kaliteyi nasıl ölçtüğünüz ise başarının temelini oluşturuyor.

Biz yukarıdaki stratejide (EBİT/Firma Değeri), (EBIT/Sabit Varlıklar + İşletme Sermayesi) oranlarının ortalamasını kullandık. Bu oranları yüksekten düşüğe sıraladık ve en yüksek olanlara yatırım yaptık.

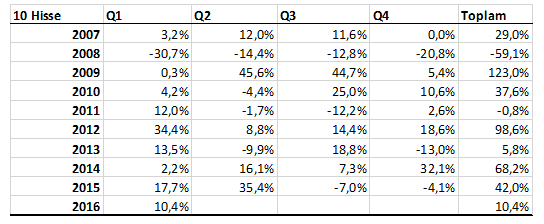

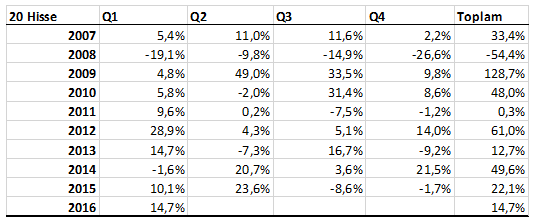

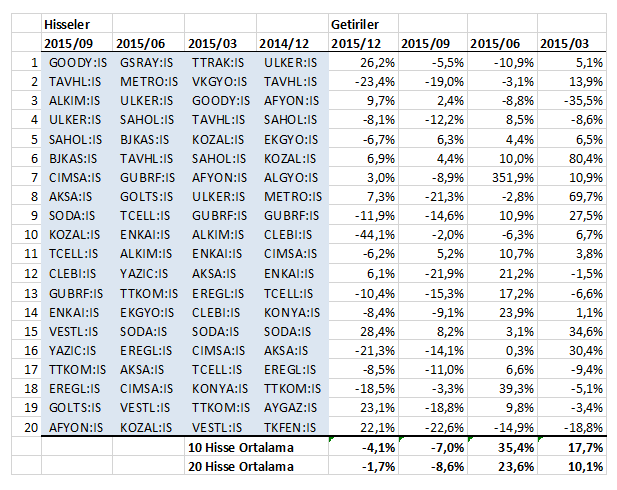

Getirileri çeyreklik bazda inceleyelim:

20 Hisseye bakalım:

Model hangi hisseleri seçmiş, 2016 yılı için bakalım:

2015 yılında hangi hisseler ile işlem yapılmış:

10 hisseli portföyde farkı AFYON Mart-Haziran 2015 döneminde yaratmış.

2014 yılı hisselerine de bakalım:

2014 yılında da 10 hisseli portföyde farkı AFYON hissesi yılın son çeyreğinde yaratmış. 2014 3’üncü çeyrekte ise VESTL katkısı büyük olmuş.

Strateji olduka başarılı ve iyi/kötü zamanlarda sağladığı getiri potansiyeli dikkate değer. Formülasyonun mantıklı ve kolay anlaşılabilir olması ise avantaj. The Little Book That Beat The Market kitabı bizim piyasayı da getiri anlamında arkada bırakabildi. Yıllık getiri ortalaması 20 hisseli portföyde %26,6, 10 hisseli portföyde ise %24,94 olarak gerçekleşti. Aynı dönemde BİST yıllık ortalaması ise %8,30 oldu.

Yarın stratejiyi incelemeye devam edeceğiz.

Excel dosyasını bugün zamanım yetmediği için paylaşamadım, yarın paylaşacağım.

Bol kazançlar.

Sayfada yer alan bilgiler tavsiye niteliği taşımayıp yatırım danışmanlığı kapsamında değildir. Yatırımcı profilinize uymayabilir.

-

Adnan Salih29 Mart 2016 22:57

Sayın Mehmet: Bana her zaman [email protected] adresinden ulaşabilirsiniz.

-

Mehmet28 Mart 2016 14:45

Paylaşımınız için teşekkür ederim.Size sorularım var ama burada izin verilmiyor.Nasıl ulaşabilirim

-

Adnan Salih26 Mart 2016 18:30

Sayin İhsan Gezer: Firma Degeri= piyasa degeri + borclar-nakit-satilabilir menkuller

-

ihsan gezer25 Mart 2016 16:40

firma değerinden kastınız nedir ? piyasa değeri+net borç mu? piyasa değeri-net borç mu?

-

cengiz urkal23 Mart 2016 22:35

stratejik yatırım analizlerine hayranım.emeğinize sağlık.

-

15 Nisan 2024, Pazartesi

Ralli mi bu! Yoksa sadece bir haftalık bir çıkış mı?

Devamını Oku -

01 Nisan 2024, Pazartesi

Seçimlerin ardından piyasalar ve BIST100'de yeni dönem

Devamını Oku -

11 Mart 2024, Pazartesi

Fitch başlangıç, kredi not artışlarının devamı gelir

Devamını Oku - 02 Mart 2024, Cumartesi Devamını Oku

-

26 Şubat 2024, Pazartesi

Altın yatırımında parlayan hafta

Devamını Oku -

17 Şubat 2024, Cumartesi

Yatırımcının gözü kulağı borsada

Devamını Oku -

09 Şubat 2024, Cuma

Merkez Bankası başkan değişimi sonrası piyasalar

Devamını Oku -

01 Şubat 2024, Perşembe

Yeniden halka arzlara odaklanma dönemi

Devamını Oku -

23 Ocak 2024, Salı

Merkez Bankası’nın magazin boyutundan parapolitikasına odaklanma dönemi

Devamını Oku -

15 Ocak 2024, Pazartesi

BIST100 yeni bir dönemin habercisi mi?

Devamını Oku