Piyasalarda önemli göstergeler ve sinyalleri

Piyasalarda önemli risk göstergeleri sinyal üretmeye devam ederken hisselerde istikrarlı yükselenler, büyüme beklentileri güçlü şirketler ilgi görmeye devam ediyor.

Küresel piyasalarda risk iştahı yüksek. Korku Endeksi VIX en düşük seviyelerde hareket ederken yatırımcıların hisse senetlerine yönelimi devam ediyor. Türkiye’ye baktığımızda ise ABD ve Avrupa ülkeleri ile yaşanan gerilimler hisse senetleri piyasasında satış baskısı yaratırken, döviz kurlarında ve faizde yükselişi beraberinde getiriyor. Tüketici güveninde yaşanan düşüş ise önümüzdeki dönemde tasarruf eğilimleri, konut ve otomotiv gibi önemli sektörlerde satın almalarda düşüşler yaşanabileceğine ilişkin sinyal veriyor.

Tüketici güven endeksi 2017’nin en düşük seviyelerinde

TÜİK’in açıkladığı verilere göre tüketici güven endeksi Kasım ayında bir önceki aya kıyasla yüzde 3,2 oranında düşerek 65,2 düzeyinde gerçekleşti. Böylece, dört aydır gerileyen endeks 2017 yılının en düşük seviyelerine inmiş oldu. Tüketicilerin gelecek 12 aylık dönemde tasarruf etme ihtimali ile otomobil ve konut satın alma ihtimallerine ilişkin değerlendirmelerinin önemli ölçüde bozulduğu görülüyor. Ayrıca, Kasım ayında enflasyonun yüksek düzeyinin tüketici güvenindeki gerilemede önemli bir unsur olduğu dikkat çekiyor.

Korku Endeksi VIX dip seviyelerde

Küresel piyasalarda korku endeksi olarak da adlandırılan VIX endeksi, en düşük seviyelerinde. VIX endeks değeri 30’un üzerinde seyretmeye başladığında finansal piyasalarda oynaklık yüksek ve dolayısıyla yatırımcıların geleceğe ilişkin korkuları fazla demektir. VIX endeks değerinin 20’nin aşağısında kalması ise finansal piyasalarda volatilitenin düşük ve yatırımcıların geleceğe bakışı kaygı taşımıyor anlamına gelmektedir. Korku endeksi VIX 10.03 ile en düşük seviyelerinde bulunuyor. Bu da risk küresel risk iştahının yüksek olduğunu gösteriyor.

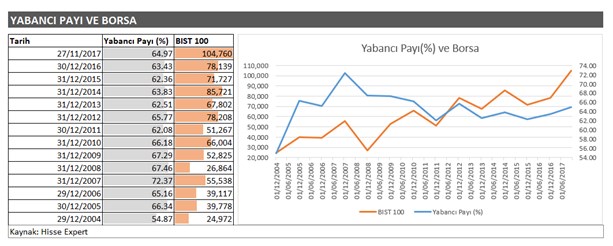

Yabancı payı yüzde 65 sınırında

Borsada yabancı payı son 5 yılda yüzde 65-62 arasında dalgalı bir seyir yaşadı. Kredi kuruluşlarının Türkiye’nin notunu düşürmesi ile başlayan süreç sonrasında gelişmekte olan ülkelere para akışı devam edince, borsa da yükseldi. BİST’te yabancı payı yüzde 64,97 seviyesinde bulunuyor.

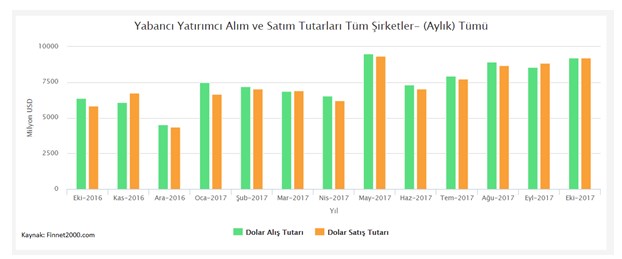

Öte yandan son açıklanan aylık istatistikler borsada yabancıların etkinliğinin sürdüğünü gösteriyor. BİST'te 2017 yılının Ocak - Ekim döneminde yabancı yatırımcılar 1,7 milyar dolarlık net alım gerçekleştirdiler. Hisse bazında yabancı yatırımcıların yaptıkları işlem verileriyle yaptığımız istatistiksel analizlere göre yabancı yatırımcılar Ekim ayında BİST'te 9 milyar 200 milyon dolar alım, 9 milyar 213 milyon dolar satım gerçekleştirdiler. Böylece ay sonu itibariyle yabancı yatırımcılar Borsa'da 13 milyar 406 milyon dolarlık net satım gerçekleştirmiş oldular. Yabancı yatırımcılar Ekim ayı içerisinde BİST'te en çok net alımı Türk Hava Yolları ve Garanti Bankası hissesinde gerçekleştirirken, en çok net satımı ise Arçelik ve Net Holding hisselerinde gerçekleştirdiler.

Sektörlerde Demir Çelikte güçlü görünüm

Demir Çelik sektörü 2017 yılında güçlü görünümünü koruyor. 2011’den bu yana en olumlu yılını yaşayan demir çelik sektöründe Ocak-Ekim döneminde ham çelik üretimi yıllık bazda yüzde 13,3 artarken, bu gelişmede Elektrik Ark Ocaklı (EAO) tesislerin üretimindeki yükseliş belirleyici oldu. Özellikle Avrupa pazarından gelen talepteki ivmenin ihracat performansını olumlu etkilediği ve üretimdeki artışı desteklediği görülüyor.

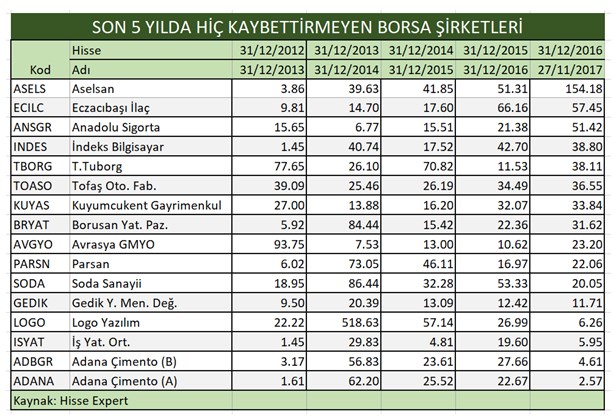

Hisselerde son 5 yılda hiç kaybettirmeyenler

Borsada son 5 yılın en yüksek getirili hisselerini incelediğimizde; son 5 yılda hiç kaybettirmeyen 16 hisse senedi var. Bu hisseler içerisinde yılbaşından bu yana gösterdiği yüksek performansla öne çıkan Aselsan ilk sırada yer alıyor. Son 5 yılda hiç kaybettirmeyen hisselerin listesi ise şöyle: Aselsan, Eczacıbaşı İlaç, Anadolu Sigorta, İndeks Bilgisayar, T.Tuborg, Tofaş Oto. Fab., Kuyumcukent Gayrimenkul, Borusan Yat. Paz., Avrasya GMYO, Parsan, Soda Sanayii, Gedik Y. Men. Değ., Logo Yazılım, İş Yat. Ort., Adana Çimento (B), Adana Çimento (A). Öte yandan son 5 yılda her yıl yüzde 10’un üzerinde kazandıran 4 hisse var. Bu hisselerin listesi ise şöyle: T.Tuborg, Tofaş Oto. Fab., Kuyumcukent Gayrimenkul, Soda Sanayii.

Kurum tavsiyelerinde öne çıkan hisseler:

Bu hafta kurum tavsiyelerinde Deniz Yatırım’ın Model Portföyünü inceledik. Deniz Yatırım Model Portföyüne 2017’nin kasım sonunda 3 yeni hisse ekledi. Bu hisseler: Turcas Petrol, Özak GYO ve Tat Gıda hisseleri. İşte Deniz Yatırım’ın Model Portföyündeki 10 hisse, yeni eklenenler, hisselerin madde madde beklentileri ve performansları:

Turkcell:

1-Beklentilerin ötesine geçen bir büyüme.

2- 2017’de de şirketin operasyonel olarak kuvvetli bir performans sergileme beklentisi.

3- Kur açık pozisyonunu minimize etmesi.

Garanti Bankası:

1-Bankanın dengeli iş modeli ve yönetimi.

2- Enflasyonun yükselme trendi gösterdiği bu günlerde TÜFE’ye endeksli enstrümanlar bankanın marjını korumasına olumlu katkı sağlayabilir. Sektördeki en yüksek sermaye yeterlilik oranlarından birine sahip olması.

TSKB:

1-Sektöre kıyasla daha iyi bir faiz marjı beklentisi.

2-Sağlam aktif kalitesi.

3-TMSF’de şirketlerin satış sürecindeki danışmanlığı da bankanın faiz dışı gelirlerine katkı sağlayabilir.

Coca Cola İçecek:

1-2014-2016 arasında önemli pazarlarında sorunlar yaşadı. Şimdi daha parlak bir geleceğe sahip görünüyor.

2-Pakistan’da Pepsi ile yaşanan fiyat savaşı durulmuş durumda, Orta Asya’da ekonomik kriz sonrası toparlanmanın şirketin hacimlerine olumlu yansımaları.

Koç Holding:

1- Dengeli ve şeffaf portföy yapısı nedeniyle özellikle global risk iştahının yüksek olduğu dönemlerde holding iskontosu uygulanmayan hisse şu an net aktif değerine oranla yüzde 6 iskonto ile işlem görüyor.

2-Holding’in son beş yılda net aktif değerine olan ortalama iskontosu ise yüzde 4.

AvivaSa Hayat ve Emeklilik:

1- Hayat sigortası branşındaki güçlü karlılık yılın geri kalan kısmında daha belirgin bir hale gelebilr.

2-Bireysel emeklilik tarafında ise otomatik katılımın henüz ogunlaşmayan katkısına rağmen standart BES fonlarında organik büyümenin sürüyor olması karlılık için olumlu olacaktır.

3-Şirketin IT yatırımlarını tamamlamış olması da maliyet artışının yavaşlamasına olanak sağlayacaktır.

4-Mevduat faizlerinin halen yüksek seyrediyor olması finansal gelirlerinin net kar rakamına daha fazla katkı sağlayacaktır.

5-Yüzde 50 seviyesindeki özsermaye karlılığı ve yüzde 150 seviyelerinde seyreden sermaye yeterlilik oranı şirketin daha fazla temettü ödemesine imkan sağlayacaktır.

Aksigorta:

1-Aksigorta’nın operasyonel ve mali performansı cazip değerleme oranları ile destekleniyor.

2-Havuz sistemine dahil edilecek olan Trafik sigortası poliçeleri bu alandaki zararı minimize edebilir. Bununla birlikte finansal gelirlerin de güçlü kalmaya devam ettiği görülebilir.

3-Gelirlerdeki artışa bağlı olarak şirketin temettü ödeme kapasitesi de artacaktır.

4-Güçlü operasyonel ve mali performası cazip değerleme oranları ile destekleniyor.

Turcas Petrol:

1-21 Kasım 2017 kapanışına göre piyasa değeri 616 mln TL olan TRCAS’ın 2018 F/K’sı 6.4 seviyesinde.

2-Yatırımların tamamlanmasıyla 2016’da 4.9x olan net borç/düzeltilmiş FAVÖK, 2017 sonunda 3.5’e, 2018’de ise 2.5 seviyesine inebilir.

3-Son bir aylık dönemde beklentilerin üzerinde gelen 3Ç17 sonuçlarına rağmen yüzde 13 değer kaybeden ve BIST 100’ün yüzde 10 gerisinde kalan TRCAS’ın çarpanları potansiyelini yansıtmıyor.

Özak GYO:

1-Özak GYO’nun dengeli iş modeli (gayrimenkul sektörü + turizm sektöründe otel işletmeciliği), gayrimenkul sektöründe üst gelir grubunu hedefleyen projeleri, kiraya verdiği gayrimenkul portföyünden yüzde 7.5 yıllık kira getirisi ve düşük borçluluk yapısı ile diğer GYO’lara kıyasla daha ön planda olabilecek.

2-Net aktif değerine göre yüzde 56 oranında iskontolu işlem gören Özak GYO’nun temel pozitif unsurlar çerçevesinde iskonto oranı kısmen azalabilir.

3-Yüzde 45-Yüzde 50 arasında iskonto oranı beklentisi 2.60 ₺ – 2.85 ₺ hisse fiyatına tekabül ediyor.

Tat Gıda:

1-Şirketin operasyonel performansındaki toparlanma hisse fiyatına yeterince yansımadı.

2-2018 yılı için yüzde 12 gibi bir satış büyümesi ve yüzde 7 gibi bir FAVÖK tahminiyle çalışıldığında bugünkü piyasa değeri üzerinden yaklaşık 7,8 FD/FAVÖK ve 8,4 gibi bir F/K oranına ulaşılıyor. Bu rakamlar hissenin tarihi ortalamalarına baktığımızda yüzde 30 seviyelerine yakın son derece cazip iskonto oranlarına işaret ediyor.

Sayfada yer alan bilgiler tavsiye niteliği taşımayıp yatırım danışmanlığı kapsamında değildir. Yatırımcı profilinize uymayabilir.

-

yeniçeri30 Kasım 2017 09:27

güzel yazı emeğinize sağlık. korku endeksini anlamadım yalnız, küresel risk iştahının yüksek olması ne demek

- 22 Nisan 2024, Pazartesi Devamını Oku

-

15 Nisan 2024, Pazartesi

Ralli mi bu! Yoksa sadece bir haftalık bir çıkış mı?

Devamını Oku -

01 Nisan 2024, Pazartesi

Seçimlerin ardından piyasalar ve BIST100'de yeni dönem

Devamını Oku -

11 Mart 2024, Pazartesi

Fitch başlangıç, kredi not artışlarının devamı gelir

Devamını Oku - 02 Mart 2024, Cumartesi Devamını Oku

-

26 Şubat 2024, Pazartesi

Altın yatırımında parlayan hafta

Devamını Oku -

17 Şubat 2024, Cumartesi

Yatırımcının gözü kulağı borsada

Devamını Oku -

09 Şubat 2024, Cuma

Merkez Bankası başkan değişimi sonrası piyasalar

Devamını Oku -

01 Şubat 2024, Perşembe

Yeniden halka arzlara odaklanma dönemi

Devamını Oku -

23 Ocak 2024, Salı

Merkez Bankası’nın magazin boyutundan parapolitikasına odaklanma dönemi

Devamını Oku