BİST30 büyük getiriler sonrasında nasıl hareket ediyor?

Derler ki şans hazırlıklının yanındadır. Piyasalarda da bu kuralın dâhilindedir, ders çalışır gibi fiyatları çalışıp olası durumlara göre kendimizi hazırlamalı, sonrasında fırsat geldiğinde fırsatı değerlendirmeliyiz. Bu yazımızda BIST30 son 2000 veri noktasını kullanarak getirilerin analizini yapacağız.

BIST30 önemli yükseliş/düşüş günlerinde yatırımcılar heyecanlanır/sevinir/üzülür/para kazanıp kaybedebilirler. Bu günlerin ne zaman olacağını hiç kimse gibi biz de kestiremeyiz. Ancak olduktan sonra görebiliriz. Biz elimizdeki veriyi kullanıp getirileri hesapladıktan sonra olayların ilerisinde neler olmuş analiz edebiliriz. Bu analizi yaptıktan sonra da istatistiksel olarak başarı şansı en yüksek stratejileri kurabiliriz. Bu şekilde çalışmadan ancak aşağıdaki gibi mesajlar verilebilir:

Ya da bir takım uhrevi programlar ile geleceği tahmin edeceğimizi düşünebiliriz:

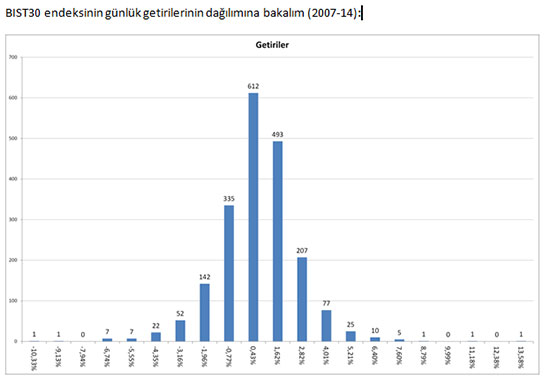

BIST30 endeksinin günlük getirilerinin dağılımına bakalım (2007-14):

Getirilerin istatistiklerine bakalım:

|

En Yüksek |

En Düşük |

Ortalama |

Medyan |

Standart Sapma |

|

13,57% |

-10,33% |

0,06% |

0,07% |

1,92% |

BIST, uzun dönemli ortalaması çok yüksek görünmüyor ama yıllığa çevirince %20,61 yapıyor.

Bu yazıda:

- %3 ve üzerinde yükseliş olan günlerin 1-5-10-20 işlem günü sonrasında getiriler ne olmuş?

Konusunu inceledikten sonra sonraki yazıda

- %3 ve üzerinde düşüş olan günlerin 1-5-10-20 işlem günü sonrasında getiriler ne olmuş?

Konusunu inceleyeceğiz.

Yukarıda gösterilen dağılımlara bakarak büyük bir getiri/düşüş gördüğümüz gün pozisyon alsak 1-5-10-20 işlem günü sonrasında getirimiz ne olabilir, istatistiksel olarak yatırım başarı şansımız en yüksek olan stratejileri irdelemeye çalışacağız.

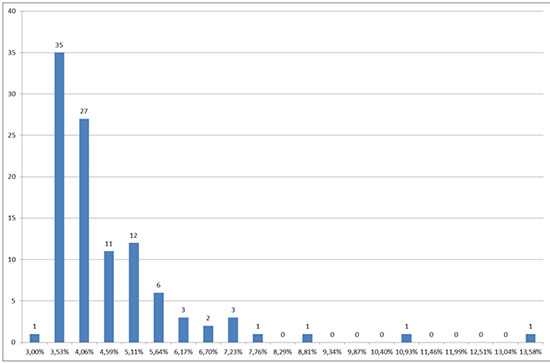

BİST30 2007-14 en yüksek 104 getirinin dağılımı:

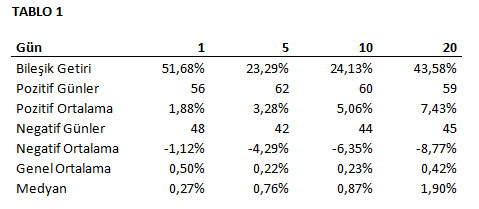

BİST30 endeksi %3 ve üstünde getiri ile kapandığı günlerden 1 gün sonra 56 defa pozitif getiri sağlamış, 48 defa ise negatif getiri sağlamış. 1 gün sonraki getirilerin ortalaması %0,51, medyanı ise %0,46 olarak gerçekleşmiş. Pozitif getiri sağlanan günlerin ortalaması %1,88, negatif günlerin ortalaması ise -%1,12 olmuş. Tablo:

Stratejimizi test etmeye başlayabiliriz:

Önerme: Piyasanın %3 ve üzerinde yükseliş ile kapandığı günün sonunda alınan uzun pozisyonlar 1 gün sonra kapanışta satılırsa pozitif getiri elde edilebilir. Piyasa momentumu ertesi günde devam eder.

Veriyi tarih sırasına göre düzenleyip %3 ve üstü getiri olduğunda endeks fiyatı kadar yatırım yaptığımız varsayımı ile getiri toplamı : %51,68. Getirinin önemli bölümü 2008-9 yılları arasında gerçekleşmiş. Bu yılların kriz/düzelme olduğunu hepimiz biliyoruz. İlgili yılları veriden çıkarırsak getiriler -%4’e geriliyor. 2010 yılı ve sonrasında 37 defa %3 üzerinde kapanış olmuş, bir sonraki gün kapanışa göre getiri ortalaması ise -%0,09.

Buradan şu ara sonuca varabiliriz: Finansal kriz/ralli dönemlerinde pozitif getiri günleri sonrasında yatırımcılar ertesi günde alım yapmaya devam ediyorlar. Finansal kriz sonrasında ise %3 ve üstü kapanış yapılan günlerin sonunda yapılan alımlar ertesi gün ortalamada fazla kar sağlamıyor.

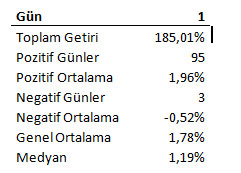

Yatırımcı kapanıştan işlem yapmak yerine ertesi gün gerçekleşecek en yüksek fiyatı tam olarak bilebilseydi getiri toplamda %185 civarında olacaktı. Büyük yükselişlerin ertesi gününde önemli sayıda daha yüksek bir fiyat görüldüğünü söyleyebiliriz (2007-14 arasında 104 veri noktası kullanıldığında 95 defa). %3 ve üstünde kapanış olan günlerin sonunda yaptığımız alımları ertesi gün en yüksekten satabilseydik Tablo 1 bir günlük bölgesi aşağıdaki gibi görünecekti:

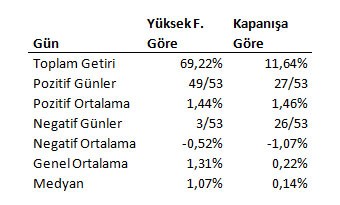

Bu strateji geliştirilmeye aday görünüyor. 2010 ve sonrasında %3 ve üzeri kapanışların bir günün ertesinde endeks en yüksek fiyata göre %1,31 ortalama getiri sağlıyor. Yukarıda 2007-14 için hesaplanan tabloyu 2010-14 yılları arasında hesaplayabiliriz:

Tabloda görüleceği üzere yüksek fiyatlara göre yapılan analiz çok daha iyi getiri sağlıyor. Geleceğe gidip geri gelmek mümkün olmadığına göre en yüksek fiyatın hangisi olduğunu bilme şansımız da yok. Stratejimizi şöyle kurabiliriz:

- %3 ve üstü getiri sağlanan günün sonunda alım yapacağız

- Ertesi gün %1 üstüne kar satışı koyacağız

- Kar satışımız gitmez ise kapanışta pozisyonu realize edeceğiz.

- Alım yapılan tutar 10000 TL olacak

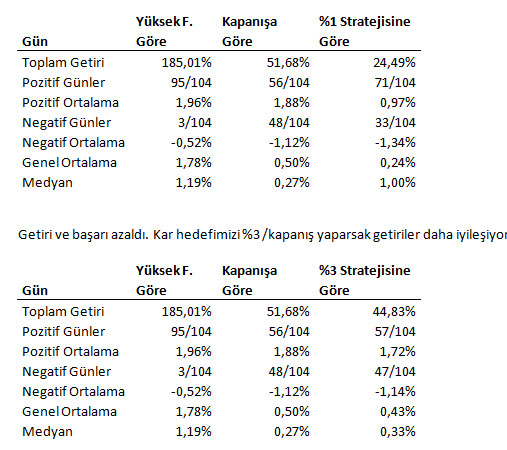

Stratejimizi test etmek için Excel’den faydalanacağız. Yüksek fiyat ve %1 kar hedefli strateji tablosu:

2007 yılından bu yana %3 kar hedefli strateji getirisi 4482 TL olarak gerçekleşmiş. 104 günün 57’si pozitif, 20 defa %3 hedefine ulaşılmış. Bu da bize57/104 %54,8 oranında bir başarı şansı veriyor. Karlı günlerdeki ortalama kar rakamı 172,2 ortalama zarar ise 113,5 TL olmuş. (10000 TL yatırım varsayımı ile). Kelly formülünü işletirsek:

%54,8-(%45,2/(172,2/113,5)=%25

2007 yılının başından bu yana olan rakamları kullanırsak portföyümüzün düzenli olarak %25 kadarını bu stratejiye yatırabiliriz. Getiri grafiği:

Grafik kontrol edildiğinde yine getirilerin son yıllarda bozulduğunu gözlemliyoruz. 2010 yılından bu yana %3 kar hedefli strateji performansına bakar isek:

|

Yüksek F. |

Kapanışa |

%3 Stratejisine |

|

|

Gün |

Göre |

Göre |

Göre |

|

Toplam Getiri |

38,31% |

-3,28% |

-3,17% |

|

Pozitif Günler |

33/37 |

17/37 |

17/37 |

|

Pozitif Ortalama |

1,21% |

1,25% |

1,26% |

|

Negatif Günler |

3/37 |

20/37 |

20/37 |

|

Negatif Ortalama |

-0,52% |

-1,23% |

-1,23% |

|

Genel Ortalama |

1,04% |

-0,09% |

-0,09% |

|

Medyan |

0,91% |

-0,11% |

-0,11% |

bileşik olarak %3,17 zarar edildiğini göreceğiz.

Dolayısı ile stratejiyi kurarken yatırımcı 5 yıllık teste dayalı olarak hareket edebilir veya kriz/ralli yıllarını çıkarıp ona göre davranabilir. 5 yıllık veri ile strateji uygun dururken 3 yıllık veri ile strateji yeterli görünmüyor. Teoremi elimizdeki veri seti ile test ettiğimizde büyük yükseliş günleri sonunda %1-3 kar veya gün sonu kapanış hedefi ile alınan pozisyonların 2007-14 yılları arasında karlı, 2010-14 yılları arasında ise karlı olmadığını gözlemliyoruz.

2007-14 yılları arasında %3 veya daha fazla yükseliş sonrasında alınan portföyün 1-5-10-20 işlem günü sonrası kapanış fiyatından elden çıkarıldığında oluşacak getiri profilini aşağıdaki tabloda gösterdik:

|

Gün |

1 |

5 |

10 |

20 |

|

Toplam Getiri |

51,68% |

23,29% |

24,13% |

43,58% |

|

Pozitif Günler |

56 |

62 |

60 |

59 |

|

Pozitif Ortalama |

1,88% |

3,28% |

5,06% |

7,43% |

|

Negatif Günler |

48 |

42 |

44 |

45 |

|

Negatif Ortalama |

-1,12% |

-4,29% |

-6,35% |

-8,77% |

|

Genel Ortalama |

0,50% |

0,22% |

0,23% |

0,42% |

|

Medyan |

0,27% |

0,76% |

0,87% |

1,90% |

Aynı tablonun 2010 ve sonrası:

|

Gün |

1 |

5 |

10 |

20 |

|

Toplam Getiri |

-3,28% |

16,10% |

4,76% |

30,80% |

|

Pozitif Günler |

17/37 |

22/37 |

21/37 |

22/37 |

|

Pozitif Ortalama |

1,25% |

2,73% |

3,73% |

4,66% |

|

Negatif Günler |

20 |

15 |

16 |

15 |

|

Negatif Ortalama |

-1,23% |

-2,93% |

-4,59% |

-4,78% |

|

Genel Ortalama |

-0,09% |

0,44% |

0,13% |

0,83% |

|

Medyan |

-0,11% |

0,84% |

0,71% |

2,04% |

2013 başından itibaren bakarsak:

|

Gün |

1 |

5 |

10 |

20 |

|

Toplam Getiri |

-0,96% |

9,32% |

11,20% |

3,80% |

|

Pozitif Günler |

10/20 |

12/20 |

10/20 |

9/20 |

|

Pozitif Ortalama |

1,37% |

2,92% |

5,43% |

6,11% |

|

Negatif Günler |

10 |

8 |

10 |

11 |

|

Negatif Ortalama |

-1,46% |

-3,21% |

-4,31% |

-4,65% |

|

Genel Ortalama |

-0,05% |

0,47% |

0,56% |

0,19% |

|

Medyan |

0,01% |

0,89% |

-0,51% |

-0,53% |

Her yılın kendine has bir karakteristiği olabilir. Getirilerin yıllara göre dağılımı:

|

Yıl |

1 Gün |

5 Gün |

10 Gün |

20 Gün |

|

2007 |

-2,15% |

14,99% |

6,73% |

-8,43% |

|

2008 |

41,16% |

-23,58% |

-34,00% |

-92,11% |

|

2009 |

15,95% |

15,78% |

46,63% |

113,32% |

|

2010 |

-0,93% |

-3,71% |

-11,60% |

0,43% |

|

2011 |

-0,51% |

5,66% |

-3,47% |

5,25% |

|

2012 |

-0,87% |

4,83% |

8,64% |

21,31% |

|

2013 |

0,13% |

1,92% |

-6,41% |

-14,01% |

|

2014 |

-1,09% |

7,40% |

17,60% |

17,82% |

|

Toplam |

51,68% |

23,29% |

24,13% |

43,58% |

2010 ve sonrasında aynı portföyün bir sonraki gün en yüksek fiyattan ve kapanıştan elden çıkarıldığında oluşacak getirilerin karşılaştırılması:

|

|

Yüksek F. |

Kapanışa |

|

Gün |

Göre |

Göre |

|

Toplam Getiri |

38,31% |

-3,28% |

|

Pozitif Günler |

33/37 |

17/37 |

|

Pozitif Ortalama |

1,21% |

1,25% |

|

Negatif Günler |

3/37 |

20/37 |

|

Negatif Ortalama |

-0,52% |

-1,23% |

|

Genel Ortalama |

1,04% |

-0,09% |

|

Medyan |

0,91% |

-0,11% |

BULGULAR:

Pek çok tablo ve grafikle sizleri yorduk. Bulgularımızı özetleyebiliriz:

* BIST30, %3 ve daha fazla yükseldiği günlerin bir gün sonrasında kapanışın üstünde bir fiyatı 95/104 oranında görüyor.

* BİST30 2014 yılında %3 ve daha fazla yükseldiği günlerin 5-10-20 gün sonrasında ciddi getiriler elde edilmiş.

* 2009 ralli yılında getiri rakamı 20 işlem günü sonunda %113 olmuş

* 2008 yılında yükselişin bir gün sonrası satmak sürekli karlı olurken, taşımak ciddi zararlara yol açmış

* %3 ve daha fazla yükseliş 1 gün sonrası %1-3 arası kar hedefi ile yapılan alımlar 2007 yılından itibaren kar ederken, 2010 yılından sonra kar etmiyor.

* Bir sonraki gün istatiksel olarak büyük ihtimalle daha yüksek bir fiyat görüldüğüne göre yapılan alım 1 gün sonrası seans içerisindeki fiyat alım fiyatının üstüne çıktığında izleyen stop ile takip edip işlem yapılması karlı olabilir.

* %1-3 kar hedefli stratejilerde uygun bir stop loss ile işlem yapmak kar getirebilir. Bu stratejinin de ayrıca test edilmesi gerekir. Biz kapanışlara göre analiz yaptığımız için stop/kar al seviyesinin hangisinin daha önce çalışacağını bilmiyoruz o yüzden test yapamadık.

Konu hakkında görüş öneri ve katkılarınızı almaktan her zaman keyif duyuyoruz. Yazıdaki hatalar tamamen bize ait olup yazılanlar yatırım tavsiyesi değildir.

Sayfada yer alan bilgiler tavsiye niteliği taşımayıp yatırım danışmanlığı kapsamında değildir. Yatırımcı profilinize uymayabilir.

- 22 Nisan 2024, Pazartesi Devamını Oku

-

15 Nisan 2024, Pazartesi

Ralli mi bu! Yoksa sadece bir haftalık bir çıkış mı?

Devamını Oku -

01 Nisan 2024, Pazartesi

Seçimlerin ardından piyasalar ve BIST100'de yeni dönem

Devamını Oku -

11 Mart 2024, Pazartesi

Fitch başlangıç, kredi not artışlarının devamı gelir

Devamını Oku - 02 Mart 2024, Cumartesi Devamını Oku

-

26 Şubat 2024, Pazartesi

Altın yatırımında parlayan hafta

Devamını Oku -

17 Şubat 2024, Cumartesi

Yatırımcının gözü kulağı borsada

Devamını Oku -

09 Şubat 2024, Cuma

Merkez Bankası başkan değişimi sonrası piyasalar

Devamını Oku -

01 Şubat 2024, Perşembe

Yeniden halka arzlara odaklanma dönemi

Devamını Oku -

23 Ocak 2024, Salı

Merkez Bankası’nın magazin boyutundan parapolitikasına odaklanma dönemi

Devamını Oku