Altın, İsviçre Referandumu ve Merkez Bankaları

2008 yılındaki herkesin belleğinde yer etmiş finansal kriz sonrasında Merkez Bankaları koruyucu/kurtarıcı rolleri ile sahnede yerlerini aldılar. O gün bugündür Merkez Bankaları sahneyi terk etmedikleri gibi terk etmeye de niyetli görünmüyorlar. Piyasalarda belki komplo teorisi gibi olacak ama Merkez Bankaları “yönetici” konumuna geçtiler. Piyasalarda 2008 yılı sonundan itibaren yaşananları gözünüzün önüne getirin:

1)Hisse senedi fiyatları sürekli yükseldi,

2)Gelişmekte olan ülkelerin faizleri sürekli düştü,

3)Para birimleri dönemler itibarı ile birbirine karşı üstünlük yaşadı ama 5 sene sonunda çok büyük bir değer/artışı azalışı yaşanmadı,

4)Ev fiyatları son 3 yıldan bu yana sürekli arttı,

5)Gelişmekte olan ülkeler adı altındaki ülkelere fon akışı hız kazandı, bu ülkelerde doğrudan satın almalarda kayda değer artışlar yaşandı,

6)Çalışanların alım gücü sürekli geriledi,

7)Enflasyonun sürekli düşük olduğundan bahseden Merkez Bankaları enflasyonu yükseltmek adına sürekli olarak bilançolarını büyüttüler.

Yukarıdaki maddelere siz değerli okuyucularımız ilave yapmak isteyenlerin mesajlarını bekliyoruz.

Yukarıda yazdığımız maddelerden hareketle Merkez Bankalarının varlık fiyatlarını yukarı çekerek zenginlik etkisi yaratmayı, bu yoldan harcamaları artırmayı, düşük faizler ile de kredileri canlandırmayı hedeflediğini söyleyebiliriz. Bu şekilde artan harcamalarda genellikle orta sınıf olarak bilinen kitlelerin alım gücünü negatif etkileyecek şekilde bordrolarına vergi artışı, sağlık sigortası masraf artışı, ceza, gecikme zammı vs. olarak yansıdı. Orta sınıfın yeniçağa ayak uyduramıyor oluşu pek çok yazıda ele alındı ama ekonominin canlanmasının önündeki en büyük engellerden birinin orta sınıfın gücünü giderek kaybetmesi olgusu en azından Merkez Bankaları tarafından dikkate alınmadı.

Altın, özellikle son 2-3 yıldır bilinçli olarak enflasyona karşı koruma aracı olarak gösterildi, kitleler bu şekilde yönlendirildi. Hal böyle olunca, ‘enflasyon zaten yükselmiyor, o zaman enflasyon riskinden korunmak için altın almaya gerek yok’ düşüncesi oluştu ve yatırımcılar altından giderek uzaklaştılar.

Merkez Bankaları arasında küçük bir ülke olmasına rağmen çok büyük risklerin altına giren İsviçre Merkez Bankası özellikle dikkat çekti. SNB (Swiss National Bank) EURCHF paritesine 1.20 sınır koydu, bilançosundaki altın varlıklarını ise sattı. Altın varlıkları şu andaki bilançosunun %8’i düzeyine geriledi.

Başlıktaki konuya tekrar gelecek olursak İsviçre’nin orta sınıfına mensup insanlar geçtiğimiz aylarda bir referandum kampanyası başlattılar: http://gold-initiative.ch/wp-content/uploads/2014/11/goldinitiative-english.pdf bağlantısında detayları bulunan kampanyanın hedefleri:

SNB, bilançosunun %20’si tutarında altın alacak. (Önümüzdeki 5 yıl içerisinde)

Almış olduğu altınları ise satamayacak.

Referandum ise bu hafta sonu 30 Kasım günü gerçekleşecek.

Piyasada pek çok yorumcu bu olayın altın fiyatları üzerindeki etkisini konuşuyor. Referandumdan ‘Evet’ oyu çıkarsa altın fiyatlarının yükseleceği, ‘Hayır’ oyu çıkarsa düşeceği yorumları yapılıyor. DNB, referandumda ‘Evet’ oyu çıkarsa %20 hedefine ulaşmak için önümüzdeki 5 yıl içerisinde günde 1,2 ton almak zorunda kalacak. Bu kadar bir alış piyasa büyüklükleri göz önüne alındığında pek etkili olmayabilir. Konunun dikkate alınmayan tarafında geçmeden önce altın grafiğine bakalım:

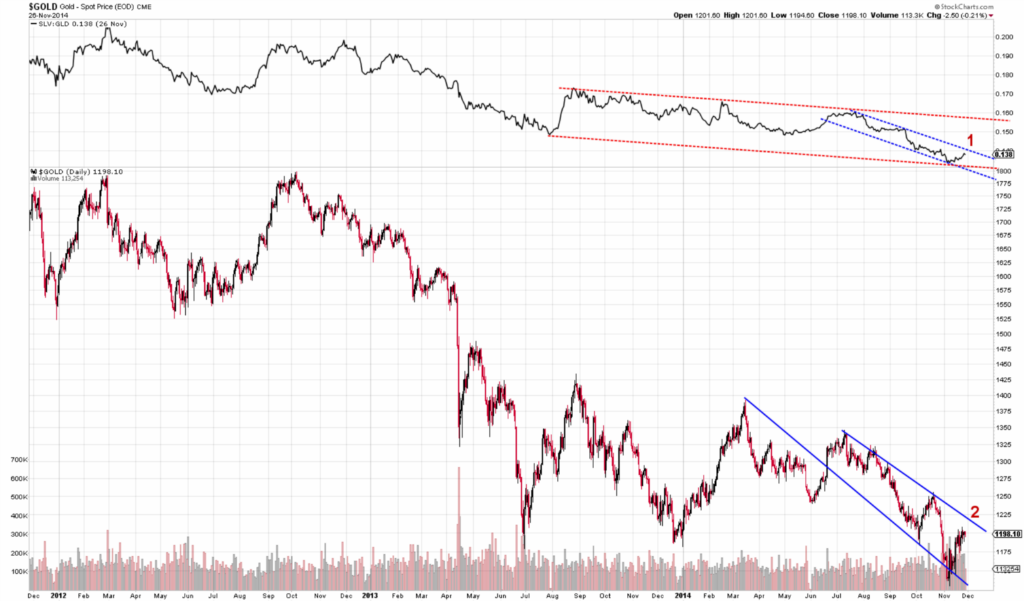

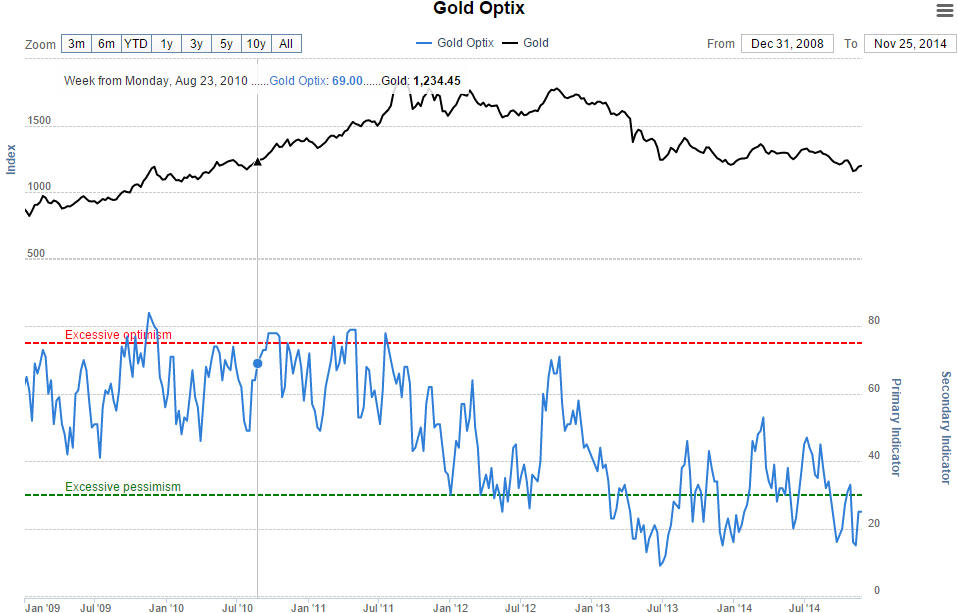

Grafik iki bölümden oluşuyor: Üstteki bölümde SLV:GLD alttaki grafik ise altın. SLV, gümüş fonu, GLD ise altın fonu. Bu fonlar Amerikan piyasalarında işlem görüyorlar ve yatırımcının ilgisini en iyi düzeyde temsil ediyorlar. SLV:GLD rasyosu son 2 yıldır düşen bir trend içerisinde hareket ederken 1 ile işaretlediğimiz noktada bir atak yapmak üzere duruyor. Eğer GLD SLV fonuna göre rölatif olarak iyi performans göstermeye başlarsa bu durum hem gümüş hem altın için olumlu olabilir. Alttaki grafikte ise altın düşen kanalda 2 ile işaretlenen dirence doğru hareket ediyor. 1200+ seviyesinde kopma gerçekleşirse altın ciddi bir ralli yapabilir. Fiyatların uzun dönem trendlere bu kadar yaklaştığı noktalarda İsviçre Referandumu gibi bir sosyal olayın ortaya çıkması ise çok dikkat çekici. Fiyatların hareketi mi referandumu getiriyor yoksa referandum mu fiyatları hareketlendiriyor? Piyasanın altın hakkındaki beklentisini www.sentimentrader.com sitesinde aşağıdaki gibi okuyoruz:

Grafiğin alt bölgesi aşırı pesimist yani fiyatlar yükselmeyecek diyenleri gösteren bölge. Grafikleri birlikte değerlendirdiğimizde kamuoyu altın fiyatı hakkında oldukça pesimist, fiyatlar uzun dönemli trendlerin üzerinde, slv:gld rasyosu bir hareket yapmaya hazırlanıyor. Tüm bunlara ilave olarak altın hakkında hafta sonu referandum var. Sanki İsviçreliler altının yükselip yükselmeyeceğini oylayacaklar!

Sonuç ve Değerlendirme: İsviçre Referandumunun altın fiyatına etkisinden ziyade daha önemli ve görünmeyen, tartışılmayan etkisi yıllardan beri ilk defa para politikalarında değişiklik getirmeyi amaçlamasıdır. Referandumda ‘Evet’ oyu çıkarsa para ve altın arasında bir bağ kurulacaktır. Bu bağ kurulduktan sonra ise Merkez Bankalarının rahatça paralarını devalüe etme, değerini düşürme gücü ortadan kalkacaktır. Yukarıda örneğini verdiğimiz EURCHF paritesine konulan 1.20 sınırı mümkün olmayacak, bu sayede İsviçre vatandaşlarının alım gücü artacaktır. Referandumun diğer dolaylı etkisi ise tüm emtia gruplarında pozitif fiyat hareketlerine yol açması olabilir. Referandum bir ülkede kabul edilirse başka ülkelere de sıçrayacaktır. ‘Evet’ oylarının kaynağı ise yukarıda ele aldığımız alım gücünü sürekli yitiren kızgın orta sınıf olacaktır.

Sayfada yer alan bilgiler tavsiye niteliği taşımayıp yatırım danışmanlığı kapsamında değildir. Yatırımcı profilinize uymayabilir.

-

15 Nisan 2024, Pazartesi

Ralli mi bu! Yoksa sadece bir haftalık bir çıkış mı?

Devamını Oku -

01 Nisan 2024, Pazartesi

Seçimlerin ardından piyasalar ve BIST100'de yeni dönem

Devamını Oku -

11 Mart 2024, Pazartesi

Fitch başlangıç, kredi not artışlarının devamı gelir

Devamını Oku - 02 Mart 2024, Cumartesi Devamını Oku

-

26 Şubat 2024, Pazartesi

Altın yatırımında parlayan hafta

Devamını Oku -

17 Şubat 2024, Cumartesi

Yatırımcının gözü kulağı borsada

Devamını Oku -

09 Şubat 2024, Cuma

Merkez Bankası başkan değişimi sonrası piyasalar

Devamını Oku -

01 Şubat 2024, Perşembe

Yeniden halka arzlara odaklanma dönemi

Devamını Oku -

23 Ocak 2024, Salı

Merkez Bankası’nın magazin boyutundan parapolitikasına odaklanma dönemi

Devamını Oku -

15 Ocak 2024, Pazartesi

BIST100 yeni bir dönemin habercisi mi?

Devamını Oku